コロナ経済対策、“現金給付”と“消費税減税”はどちらが効果的か…「乗数効果」より検証

各国の財政措置

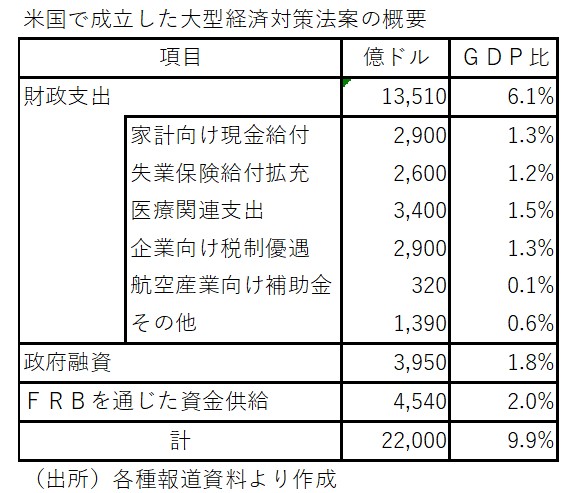

新型コロナウィルス感染拡大による悪影響が強まる中、世界各国で財政措置による景気対策に向けた動きが相次いでいる。主要国における財政措置の規模を概観すると、米国の規模が他国を圧倒して大きいことがわかる。米国のトランプ政権は、事業規模で2.2兆ドル(GDP比9.9%)、財政措置で1.4兆ドル弱(GDP比6.1%)の大型経済対策法案を成立させている。

欧州でも、EU首脳が加盟国に課す財政ルールを一時棚上げし、各国の大胆な財政出動を認めている。こうした中で日本政府も、生活保障のための現金給付や助成金支給にコロナ収束後の需要喚起のためのクーポンやポイント発行等も組み合わせて、リーマンショック時を上回る対策を講じるとしている。

なぜ財政出動が必要か

そもそも財政政策とは、国の歳出や歳入を通じた総需要の操作によって実体経済に影響を及ぼす政策であり、マクロ経済学の教科書を紐解けば、金融政策と並ぶ経済政策の柱となっている。そして、歳出面による総需要の操作として公共投資や政府サービスの増減が行われ、歳入による総需要の操作として減税や増税がそれぞれ行われる。期待される効果としては、一般的に需要創出によって失業を減らすことによる社会の安定や、公共事業によるインフラの充実により国の競争力向上等に結びつけること等があげられる。

こうした中で、世界各国が積極的な財政政策を打ち出している背景には、特に先進国経済が長期停滞に直面しており、金融政策のみではこの危機に対応できないという事情がある。というのも、リーマンショック以降、先進各国はマイナス金利になるまで金融緩和を行ってきたが、長期停滞を克服できておらず、金利操作による伝統的な金融政策が効力を失ういわゆる「流動性の罠」に陥っている。

また、財政赤字の拡大により金利上昇や自国通貨高を通じてクラウディングアウト(民間投資需要の抑制)が起こるというマンデルフレミングモデルの観点からすると、今回のように世界各国が財政政策を採れば、自国通貨が押し上げられるという効果は限定的となろう。さらに、先進国を中心に世界的にインフレが起こりにくくなっていることを背景に長期金利が上がりにくくなっており、結果としてクラウディングアウトが生じにくいということも財政政策を容認する一因になっているといえよう。

そして何よりも、過剰貯蓄により特に日本や欧州の中立金利がマイナスの状態にあり、金融政策のみではこの危機に対応できない中では、元米財務長官のサマーズ氏や元FRB議長のバーナンキ氏、ノーベル経済学者のクルーグマン氏、元IMFチーフエコノミストのブランシャール氏、等の主流派経済学者が指摘しているように、積極的な財政政策を打ち出すことは、経済主体が長期的には合理的でも市場の失敗は財政で補うという新しいケインズ経済学(ニューケインジアン)の視点からも正当化されつつあることが背景にある。

乗数効果とは何か

こうした財政政策の効果は、乗数で計られるのが一般的である。乗数効果とは、経済資源に余裕がある不完全雇用の経済を前提とした場合、例えば政府が給付金や減税を通じて負担を減らすことで国民所得が増加すると、それによって個人消費や設備投資といった民間支出が誘発されることを通じてさらに国民所得が増大し、そこからまた民間の支出が誘発される――といったように等比級数的に国民所得が拡大することを意味する。そして、最終的に有効需要1単位当たり何単位の国民所得が拡大するかといった比率が乗数となり、これが財政政策の効果を示すことになる。

ただ、乗数効果を持ち出す際に必ず議論となるのが、給付金や所得減税と消費減税による乗数効果の違いである。理論的に考えれば、消費減税は直接需要に結びついて初めて減税効果が出るのに対して、給付金や所得減税の場合は民間の限界支出性向(所得が1単位増加した際に支出がどれだけ増加するか)次第で需要の増分は異なる。

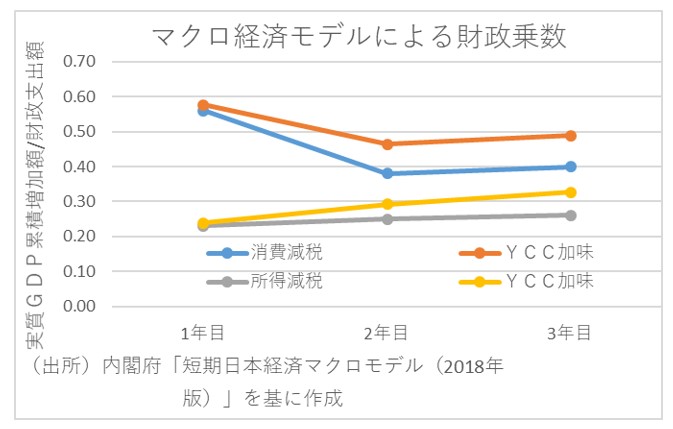

しかし、一般的に給付金や所得減税分の一部は貯蓄に回ることから、我が国では所得減税よりも消費減税の乗数のほうが高いとされている。事実、内閣府の短期日本経済マクロ計量モデル(2018年版)の乗数分析においても、所得減税(給付金)と消費減税の乗数効果を比較すれば、消費減税のほうが1年目に2.4倍も大きくなっていることがわかる。

このように、財政政策の効果を検証する方法としては、マクロ計量モデルを用いて消費減税や所得減税(給付金)の乗数効果を計測することが一般的であり、程度の違いはあれ、家計向けの財政支出はいずれの乗数も1を下回る結果となる。

なお、日本では日銀のYCC(イールドカーブコントロール)導入によりクラウディングアウトは回避でき、財政の助けで金融緩和がより効果を発揮するという状況になっている。実際、内閣府の最新マクロモデルの乗数を用いても、消費減税や所得減税とYCCの合わせ技がGDPに与える影響をシミュレーションできる。そして、名目長期金利を固定すれば、消費税率を2ポイント引き下げたケース(5.7兆円減税)で0.8程度、所得税を名目GDP1%相当額5.5兆円減税したケースで0.7程度、それぞれ財政乗数が上昇することが示唆される。

生活保障と需要喚起は分けて考えるべき

ただし、現実的には単純に乗数効果が高いというだけで財政政策として消費減税のほうが給付金よりも好ましいという結論にはならない。なぜなら、この状況下では医療危機の緩和が最優先課題となるためである。というのも、人々の現下の経済的困難に対して手を差し伸べれば、家にとどまる人が増え、ウィルスの拡散が抑えられる可能性が高い。

しかし、所得税減税ということになると、働けない人には何ら恩恵がないため、あまり意味はない。また、消費減税は減税前の買い控えにより、家にとどまる人が増え、ウィルスの拡散が抑えられる可能性もあるが、早急な対応が困難であることからすれば、消費減税と所得減税や給付金の良しあしを単純に乗数の高さのみでは判断できないといえよう。実際、ハーバード大学のマンキュー教授も、手始めに全国民に現金もしくは小切手を可能な限り早急に送るのが良いとしている。

ただし、現金補償はあくまで一時的な生活保障である。従って、ウィルス収束後には、個人消費を支える需要喚起策として、すでに予定されているマイナポイント事業等に加えて、期間限定の全品目軽減税率導入が有効だろう。そもそも2019年10月の消費増税の際には「リーマン級のことがない限り消費増税を行う」と、政府は言っていた。現状はリーマンショック以来の不況が来る可能性があり、したがって、例えば今年7月から年度末までの時限措置として全品目に8%軽減税率を導入することで、消費者の負担軽減と家計の購買意欲を高めることも検討に値する。

その際、導入前の買い控えは、現金給付と6月に期限を迎えるキャッシュレスポイント還元で補い、来年4月の消費税率を戻す際の駆け込み反動策として、キャッシュレスポイント還元の拡充復活等で対応できるだろう。また、消費税は社会保障財源として紐づいているという意見もあるが、消費税率5%から10%引き上げで確保した財源13.2兆円のうち社会保障支出に紐づいているのは8兆円程度であり、残りの5兆円以上は政府債務の返済に回っているため、この部分を使えば社会保障財政に影響は及ばない。

なお、自民党内の一部で出ている「消費税率0%」案は、短期間の時限措置であれば、かなりの消費押し上げ効果が期待できるかもしれない。しかし、仮に新型コロナウィルスの終息宣言が出るまで、というように期限を区切ったとしても、それが1年続くと、消費税収に代わる27兆円以上の財源が必要になる。したがって、仮に9カ月続いても財源が4.3兆円程度で済む全品目への軽減税率適用で、昨年10月の消費税率10%引き上げ前の8%の税率に時限措置で戻す案のほうが現実的といえよう。

以上をまとめれば、需要喚起を目的とした財政政策の効果は乗数効果をどう考えるか次第であるが、それは同時期の自国の金融政策のみならず、海外の財政・金融政策の動向に大きく左右されるものと考えられる。また、中長期的な乗数効果以前に、今回は短期的な視点からウィルスの感染がいかに医療崩壊と経済崩壊のバランスをとって収束に向かわせることができるかといったことも財政政策の効果を評価する際には大きなポイントになるといえよう。

(文=永濱利廣/第一生命経済研究所経済調査部首席エコノミスト)