キオクシアとウエスタンデジタルの経営統合は実現できないと予想される根拠

経営統合が秒読みに?

四日市工場と北上工場を共同運営して、NAND型フラッシュメモリ(以下、NAND)を共同開発・生産しているキオクシアホールディングス(以下キオクシア)と米ウエスタンデジタル(WD)のNAND事業が経営統合する方向で最終調整に入ったことが報道された(10月15日付日本経済新聞)。筆者は、この経営統合のニュースを9月20日付のBloombergの記事『キオクシアとWD経営統合、3メガなど2兆円の融資で支援-関係者』で知った。その記事の冒頭に以下の2つの要点が書かれている。

1)2兆円の内訳は融資1兆6000億円と融資枠4000億円

2)持ち株会社の出資比率はWDが50.5%、キオクシアが49.5%

そもそも、キオクシアの前身である東芝のメモリ事業部は、(2015年にWDの傘下に入った)米サンディスクと2001年から共同でNANDを開発し、生産してきた。したがって、いまさら経営統合もないだろうと思った。それに、3メガバンクなどが、なぜ2兆円をキオクシアに融資する必要があるのだろうか。融資に対する回答としては、前掲Bloomberg記事に「経営統合の際に既存融資の借り換えに充当するほか、現在出資している株主に対する特別配当に充てることも検討する。(銀行融資4000億円の)コミットメントラインは、経営統合までの間に運転資金として活用できるようにする」と書かれていた。

これは要するに、コロナ特需の終焉で史上最悪レベルの半導体不況が到来し、大赤字を計上してニッチモサッチも行かなくなったキオクシアの借金の借り換えと当面の運転資金の工面を目するということだろう。だとすれば、この融資は経営統合とは関係ない話ではないのか。そういう疑問はあるとしても、もし、この経営統合が実現したら、NAND業界、および半導体メモリ業界の勢力図はどのようになるのだろうか。以下で詳しく論じたい。

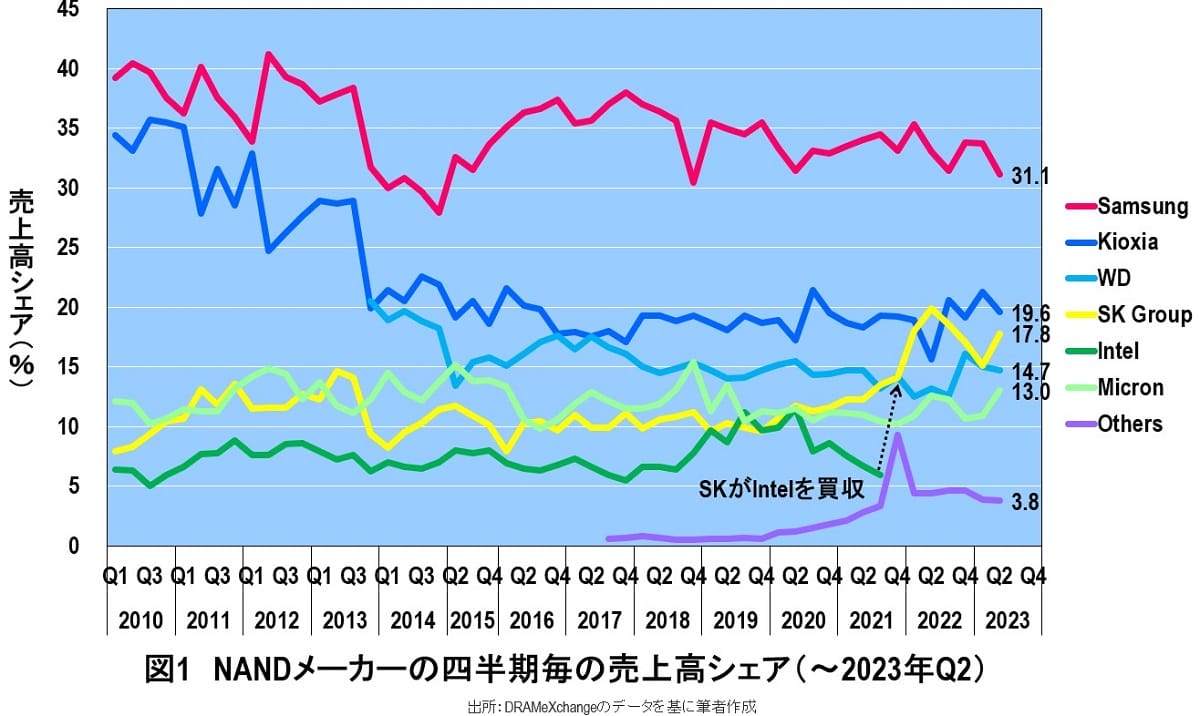

NANDの企業別売上高シェア

図1に、NANDの四半期ごとの企業別売上高シェアを示す。2010~2011年頃は、サムスンとキオクシアがトップシェアを争っていた。しかし、2012年以降は両者のシェアの差が拡大していった。

また、最近の動きとしては、2021年12月30日に、SKハイニックスが米インテルのNAND事業(中国の大連工場)を買収した。加えてSKハイニックスは、インテルのSSD事業も買収する計画で、その事業会社として米カリフォルニア州サンノゼにSolidigmを設立した。以上の結果、2023年第2四半期(Q2)のNANDの企業別シェアは、1位サムスン(31.1%)、2位キオクシア(19.6%)、3位(インテルを買収した)SKハイニックス(17.8%)、4位WD(14.7%)、5位米マイクロン(13.0%)となっている。また、Others(3.8%)のほとんどが中国のYMTCと推測される。

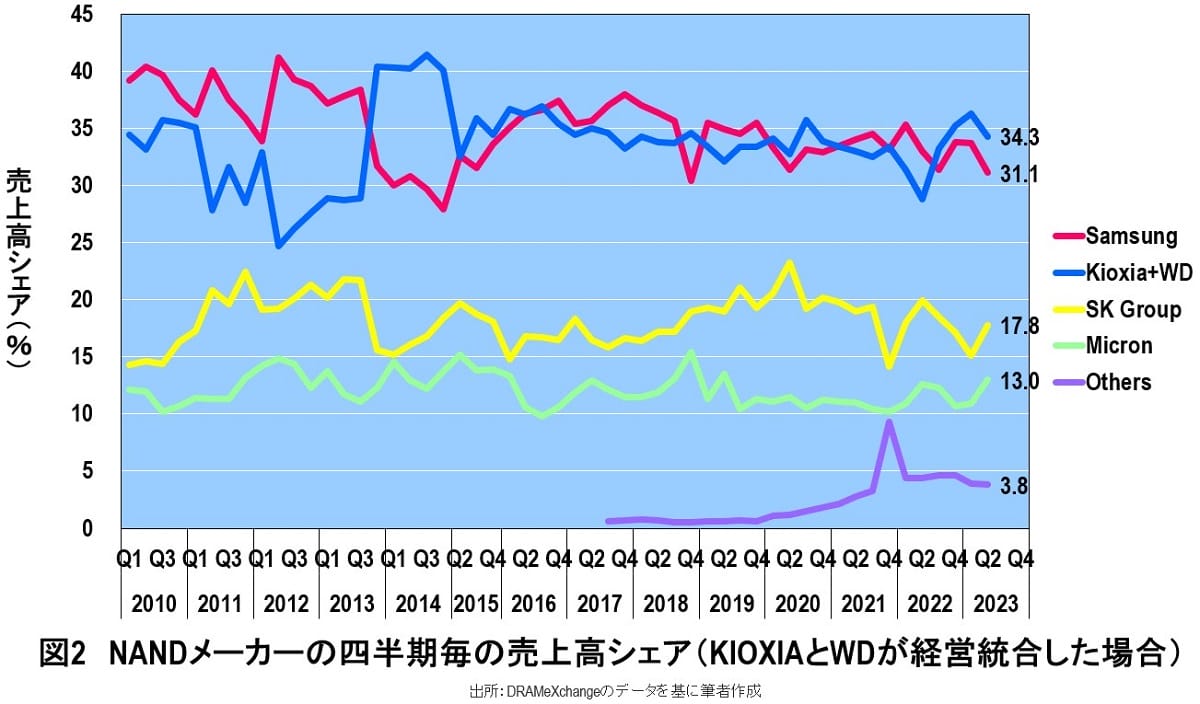

このようなNANDメーカー勢力図のなかで、キオクシアとWDが経営統合したら企業別シェアはどうなるだろうか(図2)。このグラフでは、2010年以降について、キオクシアとWDの合計、SKハイニックスとインテルの合計のシェアを示している。

改めて図2を見ると、2014年頃にキオクシア+WDがサムスンに10%程度リードした時期があることがわかる。しかし、2015年以降は、キオクシア+WDとサムスンは一進一退の攻防を繰り広げている。そしてもし、キオクシアとWDの経営統合が実現すると、NANDメーカーは次の5陣営に絞られることになる。2023年Q2のシェアの高い順に、1位がキオクシア+WD(34.3%)、2位サムスン(31.1%)、3位がインテルを買収したSKグループ(17.8%)、4位マイクロン(13.0%)、5位YMTC(3.8%以下)である。この結果から、キオクシア+WDの統合会社が、わずか3ポイントではあるがサムスンをシェアでリードする。つまり、世界最大のNANDメーカーが誕生することになる。

しかし、半導体メモリには、NAND以外にDRAMがある。そして残念ながら、キオクシアとWDはDRAMを生産していない。これが、キオクシアとWDの弱点でもある。以下では、DRAMの企業別シェアを見てみよう。

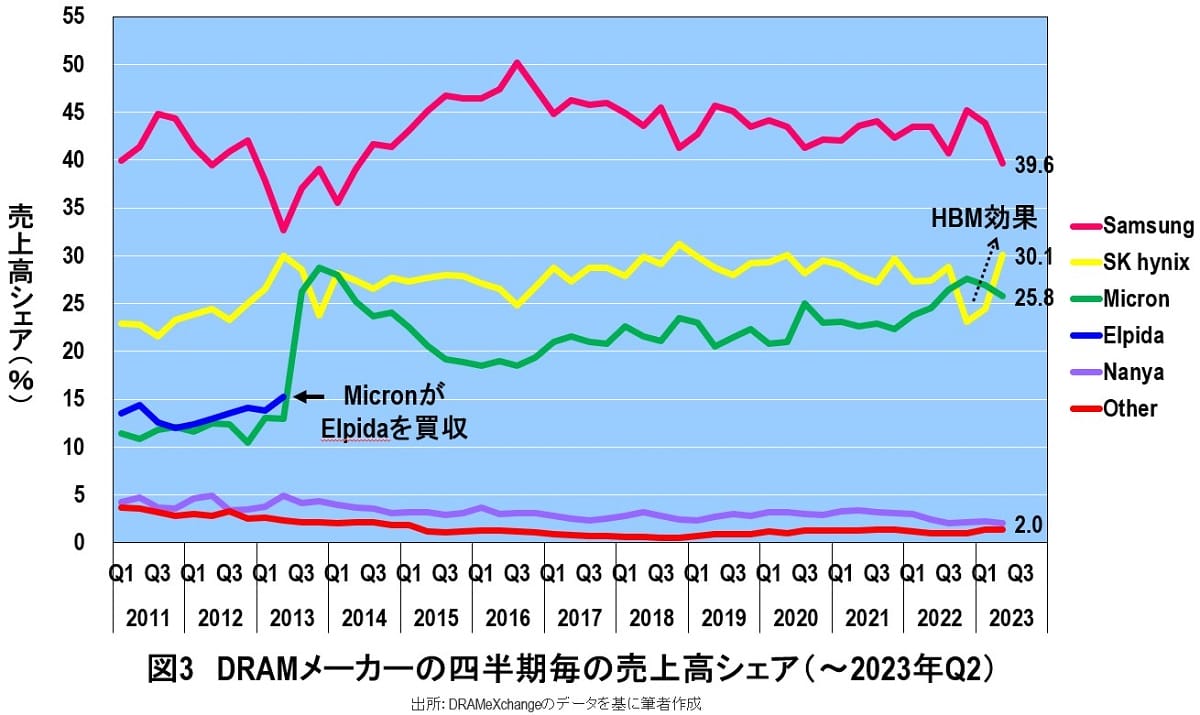

DRAMの企業別売上高シェア

図3に、DRAMメーカーの四半期ごとの売上高シェアを示す。2012年2月にエルピーダメモリが経営破綻し、2013年7月にマイクロンが買収した。そのため、2012年Q1に11.6%だったマイクロンのDRAMシェアは、2013年Q3に26.2%に跳ね上がる。そして、同年Q4には28.7%となり、SKハイニックス(23.8%)を追い抜いて、サムスン(39.1%)に次ぐ2位となる。しかし、マイクロンが2位になったのはこの一瞬だけで、すぐにSKハイニックスに抜き返されるとともに、マイクロンのシェアは次第に低下して、2015年Q3には20%を下回ってしまう。この原因は、今のところよくわからない。

その後、2015年から2021年頃までは、1位サムスン、2位SKハイニックス、3位マイクロンが定位置となる状態が続いた。この頃は、DRAMメーカーが実質3社に集約されたために、「暗黙の談合をしているのではないか」という疑いを持っていた。そして、2022年Q4~2023年Q1に、マイクロンがSKハイニックスを抜いて再び2位になった。ところが、2023年Q2に、SKハイニックスがすぐにマイクロンを抜いて2位を奪還した。このときのSKハイニックスのシェアは30.1%で、1位のサムスン(39.6%)に9.5ポイント差まで接近している。

過去を振り返ってみても、SKハイニックスのDRAMシェアが30%を超えたのは、2013年Q2(30.0%)、2018年Q4(31.2%)、そして今回の2023年Q2(30.1%)の3回しかない。そして、2023年Q2のSKハイニックスのシェア増大には明確な根拠がある。それは、ChatGPTなどの生成AIが世界的に普及し、それに使われるAI半導体としてNVIDIAの画像処理プロセッサGPUが引っ張りだこになったことに起因する。

NVIDIAのGPUには、台湾積体電路製造(TSMC)が2012年に開発したCoWoS(Chip-On-Wafer-On-Substrate)と呼ばれるパッケージが使われている。そのCoWoSには、DRAMを縦に積層したHBM(High Bandwidth Memory)が搭載される。そして、SKハイニックスは、HBMのトップシェアを有している。その効果で、2023年Q2にSKハイニックスのシェアが急増したのだろう。

ここまで、NANDとDRAMについて、それぞれ企業別シェアを見てきた。それでは、キオクシアとWDの経営統合が実現した場合、DRAMとNANDを合計した半導体メモリは、どのような勢力図になるだろうか。

DRAMとNANDの合計

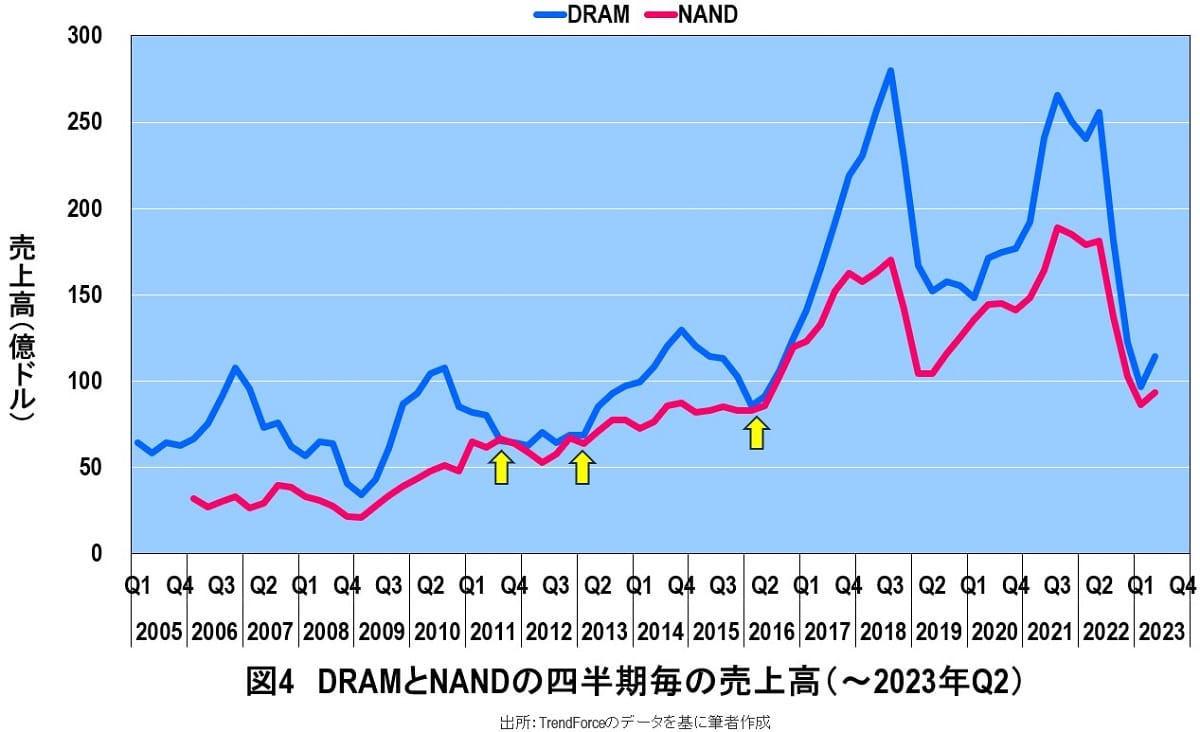

図4に、DRAMとNANDの四半期毎の売上高を示す。概ね、DRAMのほうがNANDより市場が大きい(その分、上下動も激しい)が、過去に3回、両者の売上高がかなり接近し、その内、1回だけ、NAND市場がDRAMを上回ったことがわかった。

まず、2011年Q3にDRAMが65.7億ドル、NANDが66.6億ドルと、後にも先にもこの1回だけ、NAND市場がDRAMを上回った。次に、2013年Q3にDRAMが68.7億ドル、NANDが64.0億ドルと、その差が4.7億ドルに接近した。さらに、2016年Q1にDRAMが85.6億ドル、NANDが82.7億ドルと、その差が2.9億ドルに接近した。そして、2022年後半にコロナ特需が終焉して、DRAMもNANDも売上高が急降下し、その差が縮まっているが、この先、DRAMとNANDの市場規模はどのように推移するのだろうか。

半導体メモリの主戦場が、PCからスマホを経てデータセンタへ移行してきている。データセンタ用のメモリとして、DRAMとNANDのどちらの市場が大きくなるのか。何となくNANDがDRAMを上回るような気がするが、今後の推移に注目したい。

さて話を元に戻す。

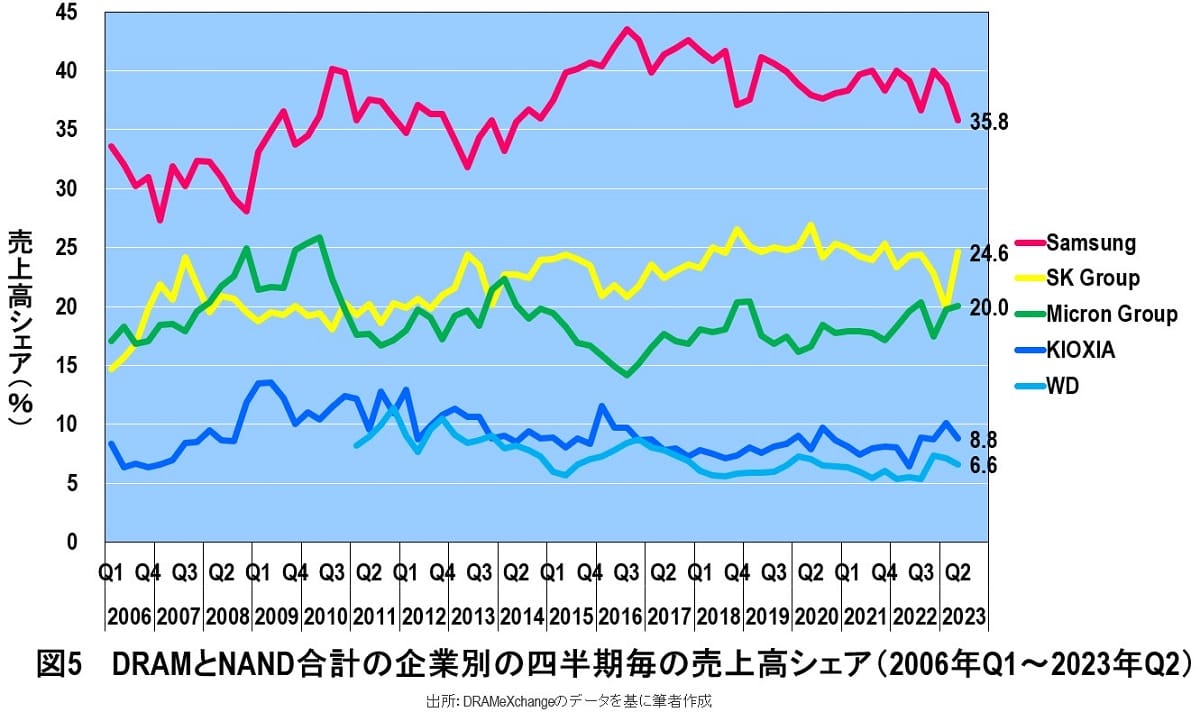

メモリメーカーの売上高シェア

DRAMとNANDを合計したメモリメーカーの四半期ごとの売上高シェアを図5に示す。これは、キオクシアとWDが経営統合していない場合である。2023年Q2の売上高シェアは、大きい順に、サムスンが35.8%、SKグループが24.6%、マイクロンが20.0%、キオクシアが8.8%、WDが6.6%となる。キオクシアとWDの劣勢は否めない。

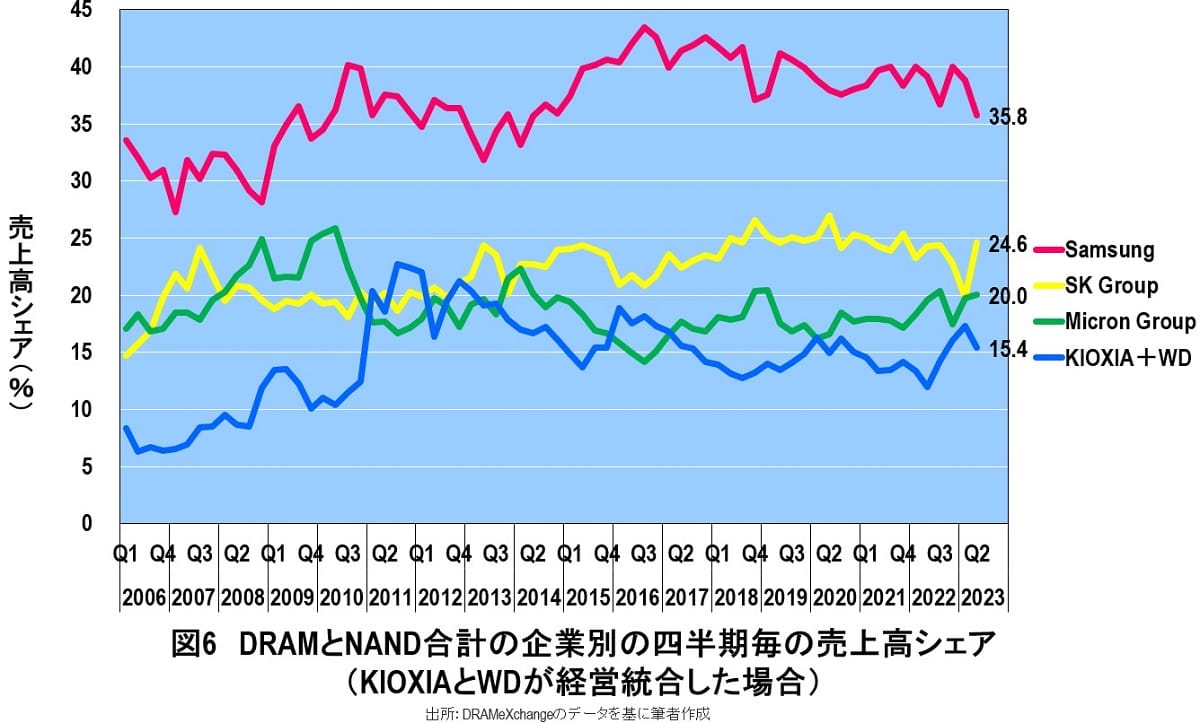

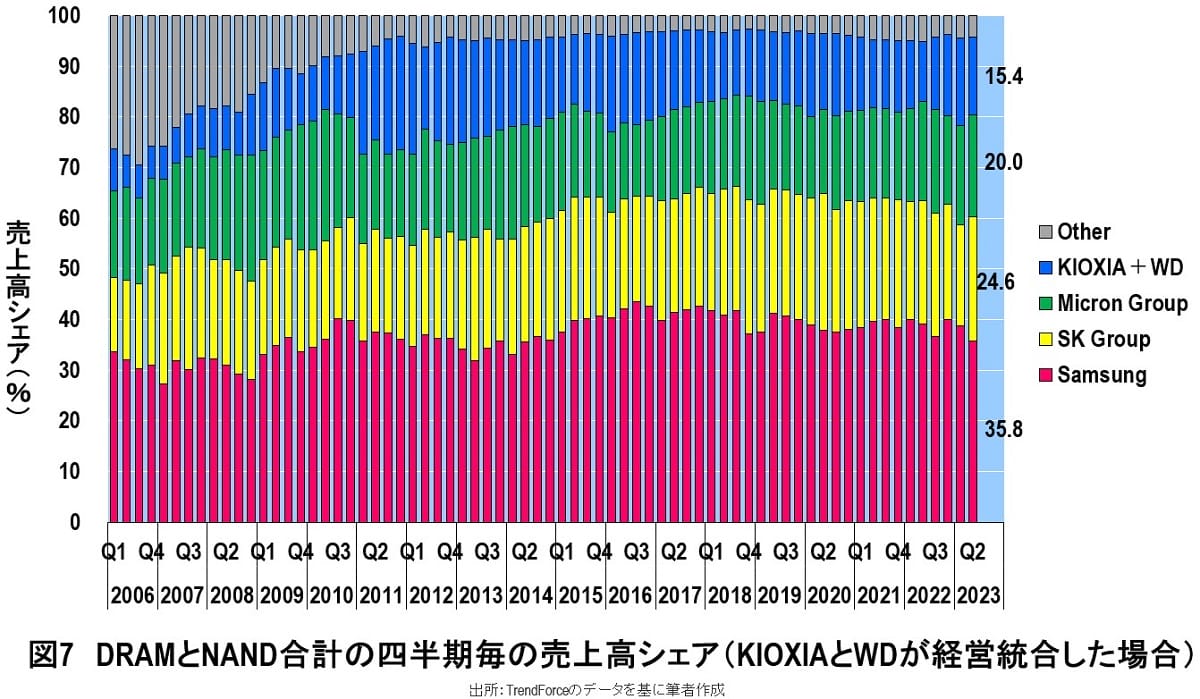

今度はキオクシアとWDが経営統合した場合のメモリメーカーの四半期ごとの売上高シェアを見てみよう(図6)。メモリメーカーは4陣営に集約され、その2023年Q2のシェアは大きい順に、サムスンが35.8%、SKグループが24.6%、マイクロンが20.0%、キオクシア+WDが15.4%となった。キオクシア+WDのシェアは、サムスンおよびSKグループとは大きな差があるが、マイクロンとは勝負できそうなポジションにあるといえる。

そして、4陣営合計のメモリ売上高シェアは、2013年以降、95%以上を独占している(図7)。直近の2023年Q2は95.9%だった。このように、メモリ市場を4陣営が独占する状態になれば、4番目のキオクシア+WDも、かなり大きな競争力を持っているといえるかもしれない。

この経営統合は実現しない

インテルが米国カリフォルニア州サンノゼで開催した年次イベント『インテル Innovation 2023』(2023年9月19~20日)で、インテル8代目のCEOのPat Gelsinger氏が、次のように発言したという(2023年9月25日付EE Times Japan記事より)。

「半導体メーカーには3つのタイプがある。巨大であるか、ニッチであるか、それとも消えるかだ。インテルはニッチなメーカーでいるには大き過ぎる。それ故、“超巨大”であり続けるしかない」

キオクシアとWDは、インテルほどではないにしてもニッチではないから、巨大でなければならない。そして、半導体は(特にメモリは)規模がモノをいう世界である。したがって、キオクシアとWDは是が非でも経営統合を実現させる必要があるだろう。

しかし、ここまで説明してきて最後にちゃぶ台返しをすることになって申し訳ないが、この経営統合は無理である。というのは、これは一種のM&Aであるから、世界9カ所での独占禁止法の審査を受けなければならない。その際に、中国が間違いなく承認しないからだ。正確にいうと、中国は「Yes」とも「No」ともいわず時間切れとなって、M&Aが不成立となる可能性が極めて高い。これは、キオクシアとWDの関係者だってわかっていることではないのか。それなのに、降って湧いたように経営統合を進めようとする理由が、今一つ筆者にはわからない。

(文=湯之上隆/微細加工研究所所長)

お知らせ

2023年11月14日、グローバルネット主催で、「2nm以降の技術、アプリケーション、産業界の動向 〜日本発の挑戦は成功するのか?〜」のセミナーを開催します。詳細は次のサイトをご参照ください。