JR東日本、銀行ビジネスに本格参入…赤字の地方路線の整理加速、金融事業で生き残り

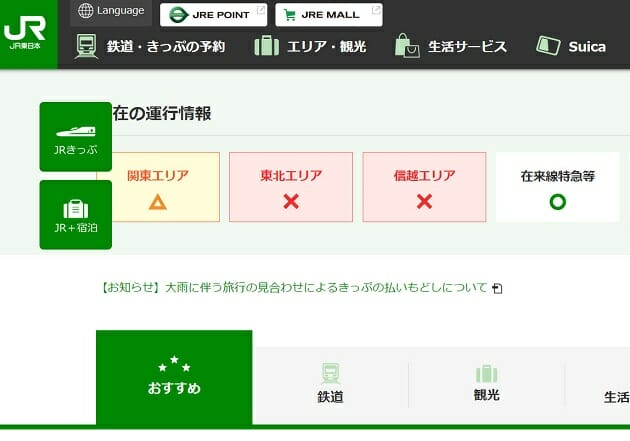

昨年12月中旬、JR東日本は傘下のビューカードとともに金融分野への参入を発表した。2024年春、JRE BANK(ジェイアールイーバンク)のブランドのもと、銀行業などデジタル金融サービスが開始される予定だ。背景の一つとして、事業分野を拡大し、収益力の回復を急がなければならないという経営陣の危機感は強い。2020年の年明け以降、世界全体で新型コロナウイルスの感染が急拡大し、その後も感染再拡大が長引いた。動線の寸断などによって人々の生き方は大きく変わった。その結果、JR東日本の業績は悪化した。徐々に収益は回復しているが、そのペースは鈍い。

一方、コロナ禍の発生は、世界経済のデジタル化を一段と加速させた。銀行をはじめ金融業界への参入は急増した。そうした変化に対応するために、JR東日本は楽天銀行と連携し、銀行分野に参入する。他の取組も強化することによってJR東日本は、自ら新しい動線を整備し、新しい需要を創出しようとしている。特に、経済のデジタル化の加速とともに高い成長を実現するために、利便性の高いアプリ開発は不可欠だ。そのためにJR東日本は地方路線の見直しなど構造改革を加速させるだろう。

JR東日本が金融ビジネスに参入する背景

現在、JR東日本の業績は緩やかに回復している。ただ、連結決算ベースの営業収益と営業利益は、コロナ禍が発生する以前の水準を下回っている。大きな要因は、本業である運輸事業の回復の鈍さにある。それは、コロナ禍が発生する前と後で、JR東日本の需要構造が大きく変化したことを示唆する。JR東日本が金融ビジネス参入にむけた取り組みを強化している背景には、鉄道事業を中核としつつ事業領域を広げ、より多くの需要を創出し、収益を増やさなければならないという危機感があるはずだ。

コロナの感染再拡大が長引いた結果、世界的に人との接触を避けようとする心理は高まった。加えて、現在は幾分か鈍化したが、物価は賃金の伸びを上回るペースで上昇し、家計の生活負担も高まった。資源や穀物などの価格の上昇と、円安の進行は大きい。本来なら我慢してきた国内旅行などを楽しみたいが、経済的に難しいと考える人は増えている。中長期的には、少子化、高齢化、人口の減少により国内需要の縮小均衡化もより鮮明化するだろう。JR東日本は自ら新しい事業領域を開拓しなければならない。

その一つとして同社は金融ビジネスに参入する。JR東日本にとって、金融ビジネスはまったくの新規分野ではない。Suicaの運営によって同社は資金決済のノウハウ、電子マネーの利用に紐づいたデータを獲得し、利用してきた。その上で、金融ビジネスに参入する意義は大きい。例えば、自社の銀行サービスを経由したSuicaへのチャージが可能になれば、他の銀行のシステムを利用するコストは抑えられる。それに合わせてポイントを付与することによって、JRE BANKのブランドロイヤルティも高まるだろう。

日本で規制が緩和されたことも大きい。2006年4月1日、銀行法等の一部を改正する法律が施行された。非金融分野の企業は、銀行代理業に参入(特定の銀行の代理として一般の企業は銀行ビジネスを運営)できるようになった。その活用によって、JR東日本は一から銀行免許を取得する手間とコストを省くことができる。

一段と低下する銀行業への参入障壁

JR東日本にとって、デジタル化の加速の影響も大きい。IT技術の利用増加により、世界経済全体で、銀行分野への参入障壁は急速に低下した。既存の銀行業界には、一種の装置産業としての側面がある。規制面に加えて、設備投資の負担などの面でも、一般企業が銀行ビジネスに参入するハードルは高かった。具体的に、銀行ビジネスには、ATMの管理、決済データの管理などのために、大規模なサーバー運営が欠かせない。その設置や管理のためには、相応の規模の建屋を確保し、空調などを設備し、専門の人材を配置しなければならない。地震などによるITシステムのダウンに備えて、バックアップサーバーを遠隔地に設ける必要もある。いずれも多額の資金を必要とする。

しかし、デジタル技術の活用によって、状況は急激に変化している。その一つに、一定の仕様(ルール)に基づいて企業と企業がシステムを共同で利用する技術(API、アプリケーション・プログラミング・インターフェース(Application Programming Interface))が普及したことは大きい。IT関連企業傘下の銀行子会社などは、システム利用というサービスを顧客企業に提供して対価を受け取る。銀行業のありかたは、預金の獲得や融資の実行などに加え、ITシステム上で一連の業務をパッケージ化されたサービスとして提供するものに変化している。さらに、分散型元帳技術と呼ばれるブロックチェーンの利用も増えた。ブロックチェーンの活用は企業にルーティン業務の自動化など、システム関連のコスト削減を可能にする。IT先端技術の活用急増に支えられ、世界全体で銀行の金融仲介ビジネスは、非金融業の企業に急速に溶け出している。さらに国内外の中央銀行が電子化された法定通貨、中央銀行デジタル通貨(CBDC)の研究開発などを強化している。

JR東日本にとって、デジタル金融サービスへの参入は不可避でもあるわけだ。楽天銀行のシステムを活用することによって、同社は信用審査などのノウハウを取り込むことができる。ドルと円の交換など外国為替関連サービスの提供は、インバウンド需要をより効率的に取り込むことにつながる。銀行サービスの提供によってJR東日本は、より多くのデータを手に入れ、新しいビジネスの創出につなげることもできるだろう。

さらなる加速が必要な構造改革

今後、鉄道など既存の事業と、銀行ビジネスなどの結合によって、JR東日本の事業分野はさらに拡大するだろう。中長期的に、利用者にとってJR東日本の金融ビジネスの満足度は高まり、わが国金融セクターで同社が競争力を発揮することも十分に考えられる。そのための資金を獲得するために、構造改革はこれまで以上に強化されるだろう。

その一つとして、赤字に陥っている地方路線の見直しは加速する公算が高い。2022年7月、JR東日本は初めて路線別の収支を公表した。2019年度、利用者が少ない(一日平均、2,000人未満)地方路線(35路線、66区間)のすべてが営業赤字だった。発表に踏み切った根底には、このままでは鉄道企業として社会的な責任を果たすことは難しくなるという、経営陣の差し迫った危機感があったはずだ。縮小均衡から脱するために、JR東日本は銀行ビジネスに参入するなどして新しい動線を生み出し、鉄道利用需要を喚起しようとしているように見える。

現在、JR東日本は金融以外にも、不動産など非鉄道分野での取り組みを強化している。同社が過疎化の進んだ地域で再開発を進めると仮定しよう。それに合わせて、住宅購入のための融資、海外からの訪問者向け両替サービスや宿泊施設の予約などを一括して行えるアプリを配信する。それはJR東日本が、コロナ禍の発生をきっかけに世界的に増加したテレワーク、ワーケーションなどの需要をより多く取り込むことにつながるだろう。見方を変えると、輸送サービス、不動産関連事業、それの利用を支える金融サービスの新しい結合によって、過疎化が進む地方を訪れる人(関係人口)が増える可能性は高まる。それは、新しい動線を生み出し、需要を喚起することにつながるだろう。

そうした取り組みは一朝一夕に実現しない。しかし、迅速に取り組まなければ、地方路線の収益性はさらに悪化する。そうならないよう、JR東日本は銀行ビジネスの強化を急いでいる。経営陣の目線の先には、送金、決済、信用創造などの金融ビジネスに加えて、宿泊施設の予約など、新しい動線の創造を支えるメガアプリを生み出し、ある意味では自己増殖的に事業分野をさらに拡大する狙いがありそうだ。

(文=真壁昭夫/多摩大学特別招聘教授)