MMTは論理的に破綻…それを攻撃して消費増税強行に世論誘導する財務省は悪質

(3)MMTの独創的なところは、税金を利用した物価のコントロールにある。たとえば、経済がデフレ(物価が持続的に下落する現象)であれば、どんどん減税したり公共事業を増やしてでも経済を拡大していく。やがて経済が改善し、インフレ(物価の継続的上昇)が起これば、今度は増税して経済を抑制する。増税すれば、私たちの消費や投資が減少するので経済活動が弱まり、それで平均的な財やサービスがそれほど購入できなくなるために、平均的な財とサービスの価格もまた低下する。モノやサービスは貨幣と交換される。つまり財やサービスの価格と貨幣の価格は反対の方向に向かう。貨幣の価格(通貨価値)をデフレでもインフレでもない安定なものにするのに、税金を課すことが大きな意味をもつ。

(4)先ほどの子ども銀行の例ではないが、政府は自ら紙幣を刷ることによって財政上の必要を積極的に満たすことができる。これを「財政ファイナンス」という。通常は、各国には中央銀行が存在している。政府は教育、社会保障、防衛、インフラ整備などでさまざまな分野にお金が必要だ。お金の調達は国民などからの税収と国債で行われる。政府の国債はマーケットを通じて、民間の金融機関などが購入する。そして各国の中央銀行はマーケットからその国債を購入し、あるときは売却することで経済全体に流れるお金をコントロールする。

言い換えれば、政府は自分でお金を直接印刷して配ることはしていない。中央銀行(日本では日本銀行)から、民間マーケットを経由して、国債の見返りにお金を得ているともいえる。だがMMTではそのようなことは特に重要ではない、むしろ政府が直接にお金を刷ることである「財政ファイナンス」が推奨されている。このような政府の機能を中心にして貨幣の価値(インフレやデフレ)をコントロールするのが、MMTの核心となっている。

「財政ファイナンス」の間違いは、すでに証明

私はこのMMTの内容を最初に聞いたときに、各論では賛同できる点もあるが、むしろ全体をみると支離滅裂な経済政策を生み出す可能性がある、と全面的に否定した。政府が税金の上げ下げによって物価をコントロールすることは、政府の機能からいって実践的に困難であるからだ。

多くの国は予算を策定し、そのための審議を行い、そして決定してから予算の実施を行う。この決定・執行のプロセスには時間がかかる。どんな予算が必要になるのか、という問題を認知する上でそもそも時間がかかること(認知ラグという)、さらに政策決定の時間がかかること(政策決定ラグ)、そして予算が執行されるまでの時間もかかる(実行ラグ)。これらからいってインフレ率をみてコントロールする上で、財政政策は時間の遅れに対処できない。

インフレの進行が起きてから、政治的な利害対立の大きい議会で審議しても手遅れになる可能性が大きい。ただでさえ財政支出には多くの既得権がつくことがあり、予算による物価コントロールを幾重にも困難にするだろう。そのために各国は、中央銀行に政治的な独立性を与えて、物価のコントロールに専念させている。

その手段は、上記した国債のマーケットを仲介にして、お金の量をコントロールすることだ。加えて、最近の中央銀行は、一定のインフレ目標を掲げて、それによって物価と経済・雇用の安定を狙っている。もちろん不況が深刻になれば、限定的に政府が直接通貨を発行することは有力な手段になる。だが、それはあくまでも補助的な手段であり、物価のコントロールに財政政策が中心になることは難しい。

実際に「財政ファイナンス」を中心的な経済政策として採用した国では、インフレの抑制に失敗している。南米のベネズエラは、その典型である。政府は積極的な財政政策を行い、また同時に産業の規制を厳しくした。その結果、経済が落ち込み、また積極的財政をする上での財源不足が起きてしまう。そこでベネズエラ政府は「財政ファイナンス」を始めた。結果として起きたことは、300万%に近い物価上昇である。MMTの危険性のひとつの実例だろう。

冒頭のブランシャールは、あまりに財政政策を中心にして政府債務が累積すると、デフレを脱却した後に高い金利が実現してしまい、そのことが民間の経済活動を抑圧する可能性(クラウディング・アウト)を指摘している。積極的な財政政策は今の日本や欧米でも必要だが、それは金融政策や長期の成長戦略と相互にバランスよく構築されることが必要だ、という見解だ。

だが、このような懸念はMMT側にはない。その理論的な背景を考えると、MMT側にはもとから経済を刺激する上で、財政政策中心になる必然性があると思われる。

IS-LM分析

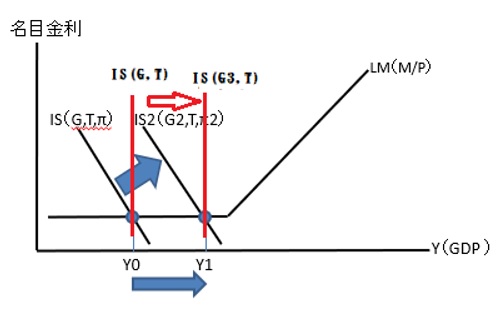

その点は経済学者たちの何人かが指摘している「IS曲線の垂直化」として解説が可能である。経済全体をとらえる視点はマクロ経済学だが、その中核にIS-LM分析がある。IS曲線は、経済全体の財やサービスの市場の様子を示す曲線だ。またLMは経済全体の金融面を示す曲線である。経済全体の均衡はこのISとLMがクロスするところで決まっている。

もしこの経済全体の均衡した水準が、完全雇用の状態から遠い時には、もちろん財政政策や金融政策でこのIS曲線やLM曲線を動かし、または曲線上で経済をコントロールする必要がある。これ以上の教科書的な説明は省略する(入門的解説としては、飯田泰之『マクロ経済学の核心』<光文社新書>などを参照されたい)。

たとえば、下図ではリフレ派やブランシャールら欧米の経済学者が共有するIS-LM曲線を黒で図示している。LM曲線は低金利の状況を表している。他方でIS曲線、つまり民間の投資や消費は、政策的に財政(Gで表記、Tは税制だがこれは変化しない)と金融政策(π)によってコントロールされている。日本銀行などの中央銀行はインフレ率(π)に目標値を設定して、その達成を広く公衆に約束する。また中央銀行はその達成のために金融政策を行う。

日本では、デフレ経済が続くために、このインフレ目標の達成には金融緩和が必要になる。インフレ率の予想値をコントロールすることで、投資や消費を拡大し、経済を完全雇用に近づける。そのためIS曲線は図のように右下がりになる。技術的にはこれは投資が実質利子率に感応的なため生じている。

日本銀行は将来のインフレ率を高めることを約束し、それで実質利子率を低める。なぜなら実質利子率は、名目利子率から予想インフレ率を引いたものである。名目利子率を引き下げるのが難しい状況(これを現代版「流動性の罠」という)であっても、予想インフレ率を引き上げることで、この実質利子率を引き下げることが可能となる。もちろん実質利子率がこの意味で低下すれば、投資は増加していく。これがIS曲線が右下がりになる根拠となる。

対してMMTでは、図に赤く描かれているように、IS曲線は垂直である。これは今までのリフレ派などと異なり、現代版の流動性の罠の条件では、投資が利子率に対して非感応的になっているため生じる。簡単にいうとMMTでは財政の拡大は効果があるが、金融政策自体には効果はないのが理論的な前提である。

そのためMMTは、リフレ派などに比べて、財政政策に過度に依存することになる。ときには「財政支出を5000兆円にしても今は大丈夫」という極端な発言にもなるのは、この理論的な背景によるのだろう。ただしMMT側は、冒頭にも書いたが、特に日本の論者たちは理論モデルを提示していない。

このため著者のようにMMTに批判的な論者が、むしろこのように理論的な整理をしようとしている。このMMT側の知的な怠慢を、財務省は悪質にも突いてきているのだろう。もちろん消費増税を止めるべきだという点では、MMTとリフレ派らの主張は変わらない。そのためにはこの消費増税をストップさせる点だけでの政策的な協調は可能である。そのために立場によらずに、消費増税のリスクを訴える経済学者やエコノミストたちの動きもある。だが、MMT側にはより自らの主張を理論モデルで説明する責務があると思う。それができないようでは、政策について真剣なものとはいえないだろう。

(文=田中秀臣/上武大学ビジネス情報学部教授)