相続でモメない家族の共通点…「相続対策をどうするか?」より「親子間の信頼関係」

もちろん、ほとんどの親は、いずれ財産を子どもに残したいとは思っている。しかし、いつまで長生きするかわからないし、生存中に財産が減ってしまうことに不安を覚えるのだろう。それも、ある意味わかる気がするが、相続対策をまったくせずに、急に(人の死はいつも突然やってくるものだが)、相続が発生してから、深く後悔する人もいる。

続いて、そんな事例をご紹介しよう。

相続対策をまったくしないまま二次相続が発生

首都圏に住む会社員の山崎雅夫さん(50代)は、先月、母(80代)が亡くなり相続が発生した。父は10年ほど前に亡くなっていたが、その際に父が経営していた会社は清算。自宅不動産も含め遺産のほとんどを母が相続し、雅夫さんと妹さんは、約1,000万円ずつ預貯金を受け取るのみだった。

「母が受け取った遺産は1億円以上あったと思います。でも、とにかく父の会社を手伝って、財産を築いてきたのは母ですし、とにかく、『お父さんの財産は自分がもらう権利がある』と言い張ってきかなかったんです」と雅夫さんは言う。

雅夫さんの父が亡くなった一次相続(両親のどちらかが亡くなって配偶者と子が相続人になる)の場合、相続税には「配偶者の税額軽減」という特例措置があり、1億6,000万円までであれば税金はかからない。しかも、その当時(2014年12月31日以前)、相続財産から差し引くことのできる基礎控除は8,000万円(=5,000万円+1,000万円×3人<母、雅夫さん、妹さん>)だった。

しかし、今回の二次相続(一次相続後に残された配偶者が亡くなった時の相続)の場合、配偶者の税額軽減も適用されず、相続税法改正によって、基礎控除は4,200万円(=3,000万円+600万円×2人(雅夫さん、妹さん)に減っている。雅夫さんがざっと計算したところ、確実に相続税がかかりそうだ。

しかし、父が亡くなった後、雅夫さんが何もアクションを起こさなかったわけではない。相続の知識が多少あった雅夫さんは、生前から母には贈与など相続対策をするよう散々勧めていた。ところが、母は「自分は100歳まで長生きするから大丈夫」などと言って耳を貸してくれなかったのである。

相続対策しておけば相続税770万円が0円に?

そう言っていた母が急死。相続税はどうなるのだろうか?

仮に、雅夫さんの母の遺産が1億円だったとすると、相続人2人で、相続税額は770万円にもなる。では、雅夫さんが勧めたようになんらかの相続対策を行っていた場合、どれくらい税負担が軽減されるのだろうか?

例えば、財産を減らす生前贈与の活用を検討してみよう。雅夫さんと妹さんには、それぞれ子どもが3人いる。要するに母の孫が6人いるわけだが、生前贈与を行い、贈与税の基礎控除(110万円)の範囲内で毎年100万円を10年間続けた場合、相続財産は、1億円-6,000万円(100万円×6人×10年)=4,000万円まで減らすことができる。この額は、前掲の基礎控除(4,200万円)以下になるため、税金はかからない。つまり、770万円の相続税を支払わなくてもすむわけだ。

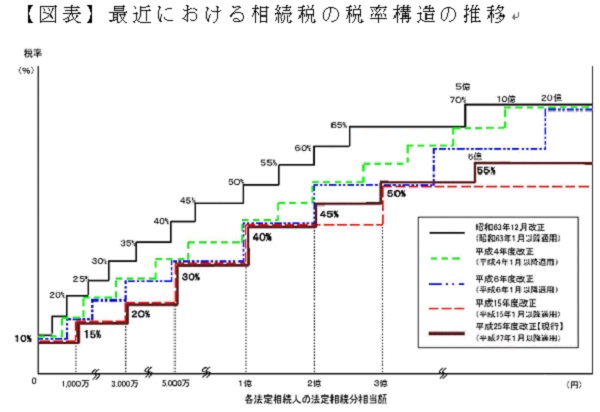

相続税や贈与税は超過累進税率といって、課税所得や課税価格が大きくなればなるほど税率が大きくなるに従って仕組みを採用している。要するに、以下の図表のように財産が大きければ階段状に税率もアップする。したがって、生前贈与を行って、できるだけ下のステージ(税率)に移行するのを目指すのである。

※出所:財務省HP「相続税の税率構造に関する資料」

※出所:財務省HP「相続税の税率構造に関する資料」相続対策以前に親子間の意思疎通を円滑に図るのが難しい

筆者はFPであり税理士資格を保有しているわけではないので、詳しい相続対策については、税理士にご相談いただきたい。しかし、実際に相談者からいろいろと話を伺っていると、難しいのは、どのような相続対策をするかではなく、それ以前に、相続対策が必要かどうかをきちんと話し合うこと、お金について、親子間の意思疎通を円滑にしておくことではないかと感じている。

被相続人である親の理解が得られなければ、相続人である子どもがどんなに良いプランを提案しても、聞き入れてはもらえないからだ。

では、どのようにすれば親の理解を得られるのか。

ありていに言えば、それを得るのは容易ではなく、相続対策の必要性を感じたからと近寄っていっても、逆効果の場合が多い。ただ、実際に親子間の意思疎通が円滑かつ円満であるご家庭を見ていると、それは長年にわたる信頼関係の賜物なのだろうと思っている。

(文=黒田尚子/ファイナンシャルプランナー)