一時払保険料の約6倍の保障…住友生命の外貨建保険、30~50代に人気の理由

外貨建保険は円で運用するより高い金利で運用できるとあって、人気が高い。住友生命「ふるはーとJロードグローバルⅡ(外貨建一時払終身保険)(注1)」が注目されている。2020年4月の発売以来(注2)、高齢者層をメインに堅調に推移してきたが、最近では高齢者層以上に30代から50代の生活責任層から絶大な支持を得ている。同社によれば、同商品の2023年度の販売件数のうち30~50代の契約件数は59%を占める。なぜ、この年齢層の心を捉えるのか。

(注1)販売名称は、取扱金融機関によって異なる場合あり

(注2)一部代理店では2019年12月16日以降に発売されている

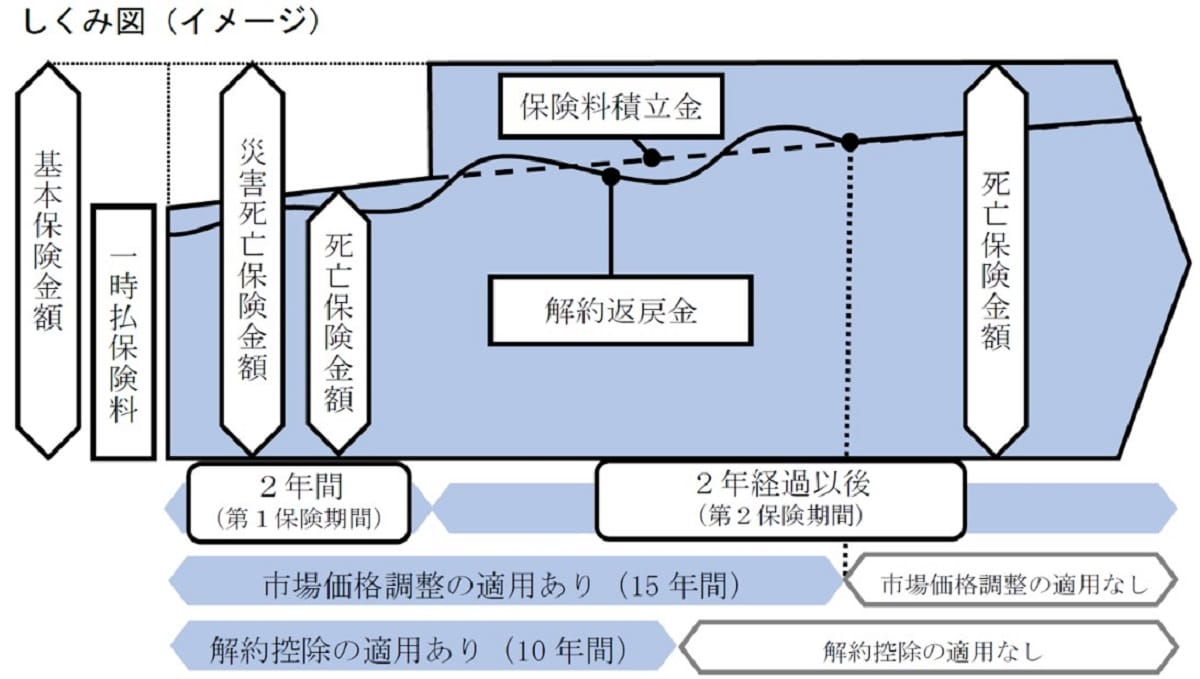

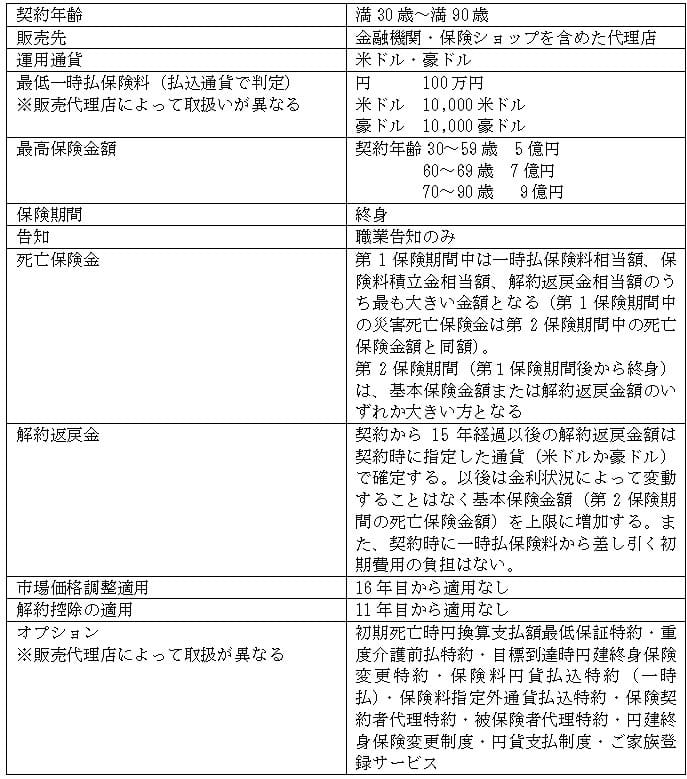

「ふるはーとJロードグローバルⅡ」は簡単にいうと、30歳から90歳まで職業のみの告知で契約できる外貨建(米ドル・豪ドル)一時払終身保険だ。第1保険期間(契約当初2年間)の死亡保険金額を抑えることで、第2保険期間(2年経過以後)の死亡保険金額が指定通貨建(米ドルまたは豪ドル)で増加し、一生涯保障される。また、契約から15年経過以後の解約返戻金額は、契約時に指定通貨建(米ドルまたは豪ドル)で確定し、以後は金利状況によって変動することはなく基本保険金額を上限に増加する。なお、契約時に一時払保険料から差し引く初期費用の負担はない。

また、職業告知だけで介護にも備えることができる。「重度介護前払特約」をセットすれば、契約から2年経過以後(第2保険期間)に被保険者が満65歳以上かつ公的介護保険の要介護4または要介護5に該当した場合、将来の死亡保険金の全部または一部にかえて「重度介護前払保険金」を任意で受け取ることができる。

死亡保障は一時払保険料の約6倍にも?

「ふるはーとJロードグローバルⅡ」には、他の外貨建一時払終身保険にはあまり見られない特徴がある。それは契約時に確定した積立利率が終身にわたって適用され、死亡保険金額を算出している点だ。

一般的な外貨建一時払終身保険は、一定期間ごとに市場の金利動向などに応じて積立利率が見直される利率変動型が多く、一定期間経過後は最低保障される積立利率を適用して死亡保険金額を算出している。つまり、「ふるはーとJロードグローバルⅡ」は契約時に死亡保険金額や契約から15年経過以後の解約返戻金について、あくまで指定通貨建てではあるが、将来の受取額が明確になる。

30歳男性・一時払保険料300万円・指定通貨の米ドル建の事例でみてみよう。本商品の積立利率(注3)は契約当初10年間3.65%・10年経過以後、4.00%でいずれも契約時に確定する(有効期間2024年3月16日~31日)。入金用為替レートは、同社が一時払保険料を円貨(払込通貨)で受け取った日に確定する。仮に3月19日に受け取ったとした場合の為替レートを1米ドル=149.78円で換算すると一時払保険料は20,029.38米ドルとなる。2年経過後の死亡保険金額は128,500.50米ドルとなり、一時払保険料の約6倍の死亡保障を一生涯にわたり準備することができる。また15年経過以後の解約返戻金額は33,037米ドルとなり、返戻率は164.9%となる。

(注3)積立利率とは、死亡保険金額等を定めるにあたっての前提となる利率から契約の締結・維持に必要な費用を差し引いて計算される利率であり、金利情勢に応じて毎月1日と16日に設定する

ただし、注意しなければならないことは、市場金利の変動リスクと為替リスクだ。契約当初15年間の解約返戻金額は市場の金利変動の影響を受ける。さらに契約当初10年間は解約控除を適用することから、解約返戻金額が一時払保険料を下回ることがある。早期解約した場合は、特に元本割れリスクがあり、損失が生じるおそれがあるので、注意が必要だ。

死亡保険金や解約返戻金を円貨で受け取る際も請求時の為替レートを適用するため、全期間を通して為替レートの変動の影響を受け、死亡保険金や解約返戻金が円貨での払込金額等を下回ることなど損失が生じる恐れがある。

覚えておきたいのは、運用性商品や為替リスクに不慣れな人や、余裕のない資金を保険料にあてたり、中長期期間、継続する意向がない人が契約するのは控えたほうがいいということだ。

新NISAの存在

それにしても30代から50代に「ふるはーとJロードグローバルⅡ」が支持される理由は何か。3月16日時点での米ドル建ての積立利率は3.65%(契約当初10年間)、15年経過時点の米ドル建ての実質的利回り(注4)は、3.39%と魅力的な数字であることも理由の1つだ。

(注4)この商品の実質的利回りとは、一時払保険料に対する15年後の契約応当日における解約返戻金額の年換算利回り(複利)をいう。指定通貨(米ドルまたは豪ドル)建の利回りであり、円建での利回りではない。

加えて大きなポイントとしてあげられるのが積立利率の見直しがないこと。先述の通り、一般的な外貨建保険は一定期間経過後、積立利率の見直しを行うが、この商品は見直しは行わない。つまり、契約時の積立利率が維持されることになる。10~30年後に積立利率を見直す商品が多いなか、利率の見直しを行った時の状況は、もっと景気が良くなっているかもしれないし、景気が悪化しているのか、誰も予測がつかない。

一方で、今やバブル期以来、34年ぶりに株価が高値を続けている。Z世代や30代・40代は、将来の経済や年金に不安を覚える人が多い。不確定な未来よりも確実な積立利率をキープしながら、外貨建で死亡保障を確保しつつ、資産を増やせる商品性に次世代の心は響いたのだろう。

ここで一つの疑問が生じる。新NISAの存在だ。非課税期間の無期限化、年間投資枠の拡大などで金融資産の預け先は新NISA一択という人も少なくない。それなのに、なぜか。よほど、資金に余裕がある人が新NISAとこの商品に加入するのだろうかと思うが、どうやらそうではないようだ。

その答えは分散投資にあった。新NISAは魅力的だが、元本割れリスクがある。一方で、外貨建保険は為替による元本割れリスクはあっても、本商品の外貨建での死亡保険金、解約返戻金は保証されている(解約返戻金は15年経過以後)。

また保険には一時払保険料より大きな死亡保障が得られる点や相続税の非課税枠(500万円×法定相続人数)、生命保険料控除(所定の計算の下、一定の金額が所得控除される)といった新NISAにはない特徴がある。こうしたことを総合的に考えて分散投資の選択肢の一つとして、30~50代から選ばれているようだ。

なお、4月1日からは契約後すぐに死亡保険金額が増加する「3つの健康告知プラン」を追加した「ふるはーとJロードグローバルⅢ」が発売される予定だ。4月以降に本商品を検討される場合は、「3つの健康告知プラン」も選択肢に入ることとなる。

いずれにせよ、この商品を扱う保険ショップを含む代理店、金融機関にシミュレーションも含め、納得いくまで説明を求めることが大切であることはいうまでもない。

(文=鬼塚眞子/一般社団法人日本保険ジャーナリスト協会代表、一般社団法人介護相続コンシェルジュ協会代表)