日銀のマイナス金利、早晩行き詰まるリスクも…日銀への信頼が揺らいだ時に起こる事態

未曽有の「マネタリーベース」(市中に流通する日本銀行券等)の拡大にもかかわらず、2%のインフレ目標を達成する見込みが立たず、量的・質的金融緩和の限界が明らかになりつつあった。

このような状況のなか1月29日、日本銀行は日本の歴史上初となるマイナス金利を導入し、2月16日からの適用を決めた。デンマークのマイナス金利は▲0.65%、ECB(欧州中央銀行)は▲0.3%、スイスは▲0.75%、スウェーデンは▲1.1%であるが、日銀が今回決定したマイナス金利は▲0.1%である。

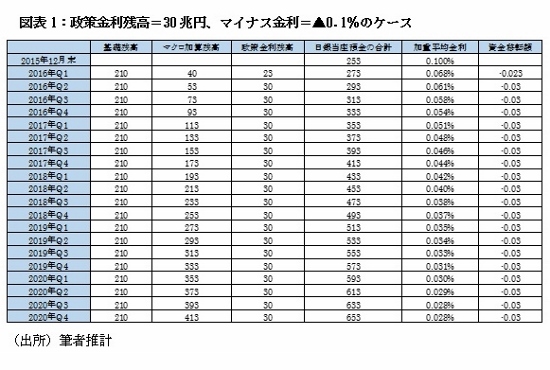

日銀のマイナス金利の仕組みは、すでに導入済みの欧州(スイスやデンマーク等)と同様の階層方式である。具体的には、民間金融機関が日銀に開設している預金(以下、日銀当座預金。2015年12月末で約250兆円)を3層構造の「基礎残高」「マクロ加算残高」「政策金利残高」に分割し、それぞれにプラス金利(0.1%)、ゼロ金利、マイナス金利(▲0.1%)を適用する方式である。

この関係で、日銀は「『マイナス金利付き量的・質的金融緩和』に関するQ&A」という資料を公表し、日銀当座預金残高のうちマイナス金利を適用する範囲(=政策金利残高)を当初10兆円、その後は10兆円から30兆円に抑制する可能性がある旨の説明を行っている。

ただ、マイナス金利政策の裁量が大きい場合、日銀に対する市場参加者の信頼が揺らぎ始めるリスクが存在する。そもそも、日銀総裁は国会でマイナス金利の導入を否定していたにもかかわらず、それを突然に今回導入した。マイナス金利を適用する範囲やマイナス金利幅を日銀は裁量的に定める仕組みのため、今回のように突然ルールを変える可能性も否定できない。

民間金融機関から日銀への「資金移転」

この影響を見るため、日銀が現状の量的・質的金融緩和を継続し、毎年80兆円の長期国債を買い入れるという前提の下、2つの簡単なシミュレーションをみてみよう。第1のケースは「現状維持ケース」で、日銀当座預金残高のうちマイナス金利が適用される範囲(=政策金利残高)を30兆円、マイナス金利を▲0.1%に維持するケースである(図表1)。第2のケースは「政策変更ケース」で、政策金利残高の30兆円抑制を廃止し、基礎残高とマクロ加算残高の合計を250兆円、マイナス金利を▲0.1%に設定するケースである(図表2)。