自宅売却時の税金、1千万円超を0円にする方法…売却時期を少し遅らせるだけで数百万円の差

「Gettyimages」より

「Gettyimages」より今回は譲渡所得について、女性公認会計士コンビ、先輩の亮子と税務に強い後輩の啓子が解説していきます。

亮子「私、今まで、ずっと賃貸には住まない分譲派だったのに、最近、自宅を手放したい衝動にかられることがあるの」

啓子「唐突にどうしたのですか?」

亮子「海外に頻繁に行くようになったら、その都度、都合の良い物件を借りるほうがいいかなって思うようになって。今は、借りるのも面倒だから、ホテル暮らしもいいな、と思ってる」

啓子「ちょっとした環境の変化で価値観が大きく変わるものなのですね……。今まで頑ななまでに現金派だったのに、今はすっかりキャッシュレスになりましたもんね」

亮子「いろいろ手放したい気分なのかな」

啓子「それでは、いざ売るとなった時に少しでも税金が少なくなるよう、不動産を手放す時に気をつけておきたいことをまとめておきましょう」

売却時期を少し遅らせるだけで節税になる?

「持っている不動産を売却したい。でも利益が出て税金がたくさんかかるのは嫌だな……。売るタイミングによって節税ができると聞いたけど、いつ売却したらいいの?」といった質問をされることがあります。その問いに答える前に、まず不動産を売却するといくら税金がかかるのか整理してみます。

税金の世界では、その所得がどのように発生したのか、その発生要因によって10種類の所得に分類されて税金を計算します。不動産の売却は、譲渡によって発生した所得ということで、10種類の所得のうち「譲渡所得」に分類され、税金が課されます。

そして、たとえば取得費2000万円の不動産を5000万円で売却すると、譲渡所得は次のように計算されます(手数料等の譲渡に関する費用がかかったら、その費用も所得から差し引くことができます)。なお、マイホームを売却した際にはここから差し引けるさまざまな控除がありますが、控除については後述します。

・売却額 5000万円 ― 取得費 2000万円 = 譲渡所得(売却益) 3000万円

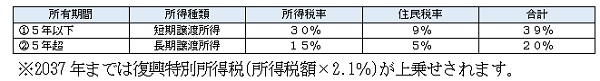

所得税や住民税はこの所得に税率を掛けて税金を計算します。ただし税率は所有期間によって異なっていて、所有期間が短期よりも長期のほうが低くなるように設定されています。次の表は税率をまとめたものですが、所有期間の長短で税率がなんと約2倍も違ってくるのです!