自宅売却時の税金、1千万円超を0円にする方法…売却時期を少し遅らせるだけで数百万円の差

(2)軽減税率の特例

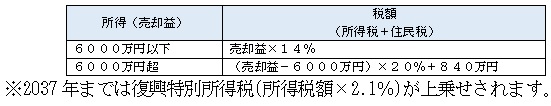

10年以上所有したマイホームを売却した場合には、税率を軽減できる可能性があります。軽減税率は下記の表の通りです。

この軽減税率を適用するためには(1)の3000万円の特別控除の特例の条件に加え、不動産の所有期間が10年を超えていることが必要です。なお、建物と土地の所有期間がともに10年超という条件なので、たとえ土地の所有期間が10年超であっても、建物が10年以下であれば軽減税率を利用することができませんので注意しましょう。

(3)自宅の買い換え特例

旧自宅を売却して新自宅を購入する場合に、税金の支払いを繰り延べることができる特例です。買い換え特例は税金の支払いを繰り延べる制度なので、(1)の特例とは異なり3000万円を超える売却益部分も税金を繰り延べることができます。

この特例は、税金が「免除」されるわけではなく、あくまで税金の支払いを将来に繰り延べるという制度ですので、将来自宅を売却した場合には、そのときに税金が発生します。逆に、自宅を買い換え続けて条件を満たし続けていけば、ずっと税金を繰り延べることも可能です。

この特例を適用するには、次の条件を満たす必要があります。

・自分が住んでいる、または住まなくなった日から3年目の12月31日までに売却すること

・その他の特例(たとえば(1)や(2)の特例)の適用を受けていないこと

・配偶者や子どもなどの親族への売却ではないこと

・売却日が属する年の1月1日時点で居住期間が通算10年以上、所有期間が10年を超えること

・売却代金が1億円以下であること

・旧自宅を売却した前年から翌年までの3年の間に新自宅を買い換えること

・新自宅の建物床面積が50平方メートル以上、土地の面積が500平方メートル以下であること

・中古住宅である場合は、築25年以内であること、または一定の耐震基準を満たすもの

(4)相続した不動産を3年以内に売却

相続した不動産を売却したときに使える特例もあります。たとえば、親が亡くなってしまい親の住んでいた自宅を相続した場合。子がその家に住まなければ、ずっと空き家のままになってしまいます。子としてはその空き家を売却して税金がかかるぐらいなら、そのまま売却せずにほうっておこうと思う可能性もありますよね。でも、そのままでは世の中に空き家がどんどん増えてしまいますので、空き家を減らすために特例が設けられているのです。

この特例の条件は、相続の開始から3年を経過した年の12月31日までに売却し、一定の条件を満たせば売却益から最大3000万円を差し引くことができます。一定の条件には、売却代金が1億円以下、売却先が親族ではないといった条件を満たすことが必要となります。

マイホームの場合、損失が出たら

マイホームを売却して売却損が出ることもありますが、損失が出たからといって悪いことばかりではありません。一定の条件を満たせば、売却損を他の所得(たとえば給与所得)から差し引いて税金を減らすことができます。

この制度を利用する場合には、売却する自宅の所有期間が5年超、売却先が親族以外、旧自宅を売却して新しい自宅を買い換え、住宅ローンを組むといったいくつかの条件を満たす必要があります。

取得費がわからないときは

ところで、譲渡所得を計算する際の取得費はどう計算するのでしょうか。

そもそも「取得費」とは、不動産の購入代金や購入手数料などの合計金額のことです。土地の場合、買い入れたときの購入代金・購入手数料などの合計額となりますが、建物の場合は、購入代金から減価償却相当額を差し引いた額となります。

一般的に資産は時の経過などによって使用できなくなるまで少しずつ価値が減ると考えられます。減価償却相当額とは価値が減った部分のこと。購入代金から減価償却相当額を差し引くことで売却時の価値を算出します。

しかしながら、ずっと昔に購入した土地・建物の場合には、その当時の書類などがなく取得費が不明なことがあります。そのような事態を想定して、簡便的に取得費を「売った金額の5%相当額」にできる制度があります。たとえば5000万円の売却額に対する取得費が不明な場合、取得費は5000万円×5%=250万円となります。

しかし取得費が不明だからといって安易にこの5%で計算してしまうと、実際の取得費よりも簡便的に算出した取得費が低い場合には、所得が大きくなってしまい税金面で不利になってしまう可能性もあります。取得費については次回もう少し詳しく触れますが、不動産関係の購入関係の書類を厳重に保管しておくことは、節税への第1歩だということを覚えておいてくださいね。

亮子「不動産といえば、先日知人が『実家の土地の権利書が見当たらない』って青い顔をしていたな」

啓子「古い戸建てなどの場合、建てた時の金額がわからないこともあり得るでしょうね」

亮子「取得費が大きければ、譲渡所得が小さくなって、税金は少なくなるはず」

啓子「そうですね。では次回、取得費についてもう少し詳しくみていきましょう!」

(文=平林亮子/公認会計士、アールパートナーズ代表、徳光啓子/公認会計士)