住宅ローン、うっかり支払い遅延で“トンデモナイ事態”に…返済額が数百万円増加も

「Gettyimages」より

「Gettyimages」より住宅ローンにはあまり広く知られていないルールが存在します。例を挙げると――。

・一度でも延滞が発生すると優遇金利が適用されなくなることも

・延滞が3カ月(半年)続くと代位弁済、半年(1年)続くと競売に回される

・変動金利型ローンは当初の金利は低いが、5年後には最大25%返済額が増えるリスクがある

・固定期間選択型は固定期間終了後には返済額が天井知らずで増える可能性がある

こうしたルールを知らないままに住宅ローンを利用すると、とんでもないことになりかねないのです。そうならないためのルールの理解と対策を覚えておきましょう。

ローン返済が遅れると優遇金利適用がなくなる

住宅ローン契約の約款には、多くの場合「返済を延滞すると優遇金利を利用できなくなる」旨の記載があります。実態的には、初めての延滞ですぐに気づいて入金すれば、特に金利に変化がないところもありますが、なかにはこの約定を厳しく運用して、延滞の翌月から金利が高くなるケースもあるので、このルールはシッカリと頭に入れておく必要があります。

日常的にチェックしている銀行口座から引き落としを行っているのであれば、残高不足の恐れはないでしょうが、住宅ローンを利用している銀行と個人的なメインバンクが異なるため、毎月、あるいは半年に1回など残高不足が発生しないように入金している人もいるでしょう。そんな場合、うっかり入金を忘れて残高不足のために引き落としされなかったというミスが発生する可能性があります。十分な注意が必要です。

もちろん、リストラなどの影響で生活が苦しくなって延滞しそうという場合もあるかもしれません。そんなときには、延滞が発生する前に金融機関に出かけて返済期間の延長などで返済額の減額をはかるなどの相談を行ってください。そうしないで延滞が発生すると、大変なことになります。

1回の延滞で金利0.625%から2.475%に

たとえば、変動金利型の住宅ローン、メガバンクなどでは店頭表示の金利は2.475%です。しかし、その2.475%で利用している人は少ないはずです。年収や自己資金など、一定条件を満たす人であれば、店頭表示金利の2.475%から1.85%差し引いた0.625%が適用されている人が多いのではないでしょうか。

その場合、1回でも延滞すれば優遇金利がなくなるというルールを厳密に適用する金融機関であれば、延滞の翌月から2.475%の金利が適用されることになります。

借入額3000万円、35年元利均等・ボーナス返済なしだと金利0.625%の毎月返済額は7万9544円です。しかし、3年後に延滞が発生、適用金利が2.475%になった場合には、翌月から返済額は10万4174円に増えてしまいます。なんと月額2万4630円、年間では30万円近い負担の増加ですから、家計に大きく影響してきそうです。

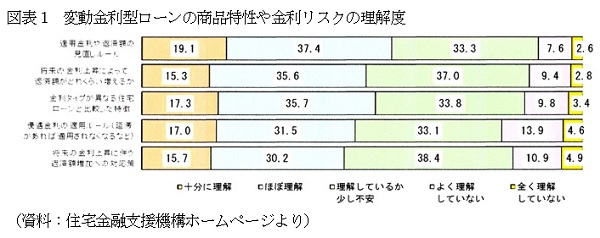

しかし、住宅金融支援機構の調査によると図表1にあるように、このルールに関して「理解しているか少し不安」「よく理解していない」「全く理解していない」の合計が51.6%と、十分には理解できていない人が半数を超えています。これではローン破綻のもとですから、シッカリと頭に入れておいていただきたいものです。

半年延滞が続けば自宅が競売にかけられる!

この延滞、単なるミスであり、1回だけで終わればいいのですが、生活苦から延滞が続くと大変なことになります。

金融機関にもよりますが、3カ月から6カ月延滞が続くと、金融機関は保証会社に代位弁済を求め、債権者は金融機関から保証会社に移ってしまいます。保証会社は金融機関より取り立てが厳しくなり、そのまま返済できない状態が続くと半年から1年程度で自宅は競売に付されることになります。

競売では相場よりかなり安い価格で落札されるのが普通で、その時点のローン残高に満たないことが少なくありません。そうなると、差額分はローンとして残ります。住まいを失って、新たに賃貸住宅などを確保しなければならない上、ローンの返済も続けなければならないという最悪の事態に陥ります。

延滞する前に金融機関で相談すれば救済の方法も

これが、住宅ローンを延滞し続けた場合に適用されるルールですが、そうなる前にルールの適用を免れる道もあります。

さまざまな事情で返済が困難になってしまったときには、延滞が発生する前に金融機関で相談しましょう。救済策がないわけではありません。

金融機関としては最終的にローン破綻となって代位弁済に回されれば、保証会社から残高相当額の弁済を受けることができるので、損害はないように見えますが、多くの場合、保証会社は金融機関の関連会社です。その保証会社が競売などによって全額回収までに手間ヒマがかかり、場合によっては全額回収できないことになれば、経営にも影響してきます。ですから、金融機関としても延滞を続けられるより、返済条件を変更することで毎月の返済額を軽減、それによって返済を続けてもらうほうが得策なのです。

たとえば、返済期間を10年延長して毎月の返済額を減らす、子どもが大学に通学している期間だけ返済額を少なくするといった対応などが考えられます。それも隠されたルールですから、最悪の事態を回避するためにも知っておきたいところです。

変動金利型は5年後に最大25%増加のリスク

変動金利型の住宅ローンは、借入後の金利動向によって適用金利が変わり、返済額も変わるタイプのローンです。ですから、借入後の金利上昇によって返済額が増加するリスクがあることを知っておきましょう。

その変動金利型の金利や返済額の見直しには、ルールが設けられています。まず、5年間は金利が変動しても返済額は変わりません。それが変動金利型の第1のルールです。その間に金利が上がった場合には、返済額に占める利息分の割合が増加し、元金分が減少します。そのため、当初の予定より元金の減り方が遅くなってしまいます。

5年後にはその時点の金利で返済額を見直すことになります。その際には増額は当初返済額の25%までに抑えられます。それが変動金利型の第2のルールですが、金利上昇が大きく、25%内に収まらない場合には、その後の元金と利息の割合を見直し、利息分の割合が大きくなって、残高の減り方が遅くなります。

25%までというルールがあるといっても、それ以上の部分をまけてくれるわけではありません。あくまでもそれ以降に持ち越されるということなので、注意してください。

現在のような超低金利時代であれば、5年後の金利が今以上に下がっていることは考えにくく、むしろ上がっている可能性のほうが高いでしょう。ですから、変動金利型ローンを利用する場合には、5年後には最悪25%返済額が増えることを念頭において、それでも問題がないような返済計画を立てるようにしておきたいものです。

固定期間選択型は天井知らずの増額の可能性

一方、固定期間選択型には変動金利型の25%ルールは適用されません。固定期間終了時には、その時点の金利で返済額を再計算して新たな返済額が決定されます。ですから、金利が大幅に上がれば、返済額が25%以上、3割、4割の増額になるリスクもあります。

特に、固定期間選択型の固定2年、3年といった固定期間の短いものは、金融機関によって0.4%台、0.5%台の低い金利が設定されているため、その金利の低さにひかれて利用する人が少なくないのですが、その場合には2年後、3年後に返済額が増えるリスクがあることをシッカリと理解しておきましょう。やはり、金利が上昇して返済額が増えても、返済に問題がないような返済計画にしておかなければなりません。

こうした低い金利のローンは、固定期間中の金利引下げが大きく、その後は金利引下げ幅が小さくなるルールが定められているタイプもあります。その場合には、金利上昇以上に適用金利が上がってしまうので、いっそうの注意が必要です。

たとえば、固定期間選択型の3年固定の当初の金利を0.45%に設定している金融機関があります。店頭表示の金利は2.95%ですが、これを固定期間の3年間だけ金利を2.50%引き下げて0.45%としているわけです。しかし、3年後からはこの金利引下げが2.50%から1.75%に縮小します。仮に、3年後の金利が現在と変わらない場合でも、金利引下げ幅が2.50%から1.75%に縮小されることで、自動的に金利が0.75%上がってしまい、0.45%から1.20%に上がります。その上、3年間で金利が0.5%上がっていれば1.70%、1.0%上がっていれば2.20%になります。

借入額3000万円、35年元利均等・ボーナス返済なしだと、当初0.45%の3年間の返済額は7万7214円ですが、3年後の適用金利が1.20%なら8万6411円に、1.70%なら9万3045円に、2.20%なら9万9444円に増加します。当初3年間に比べると3割近い増額もあるので、ルールを十分に理解していないと大変なことになります。

(文=山下和之/住宅ジャーナリスト)