PayPayアセットが突然の事業終了、販売戦略の誤算…問われる受託者責任

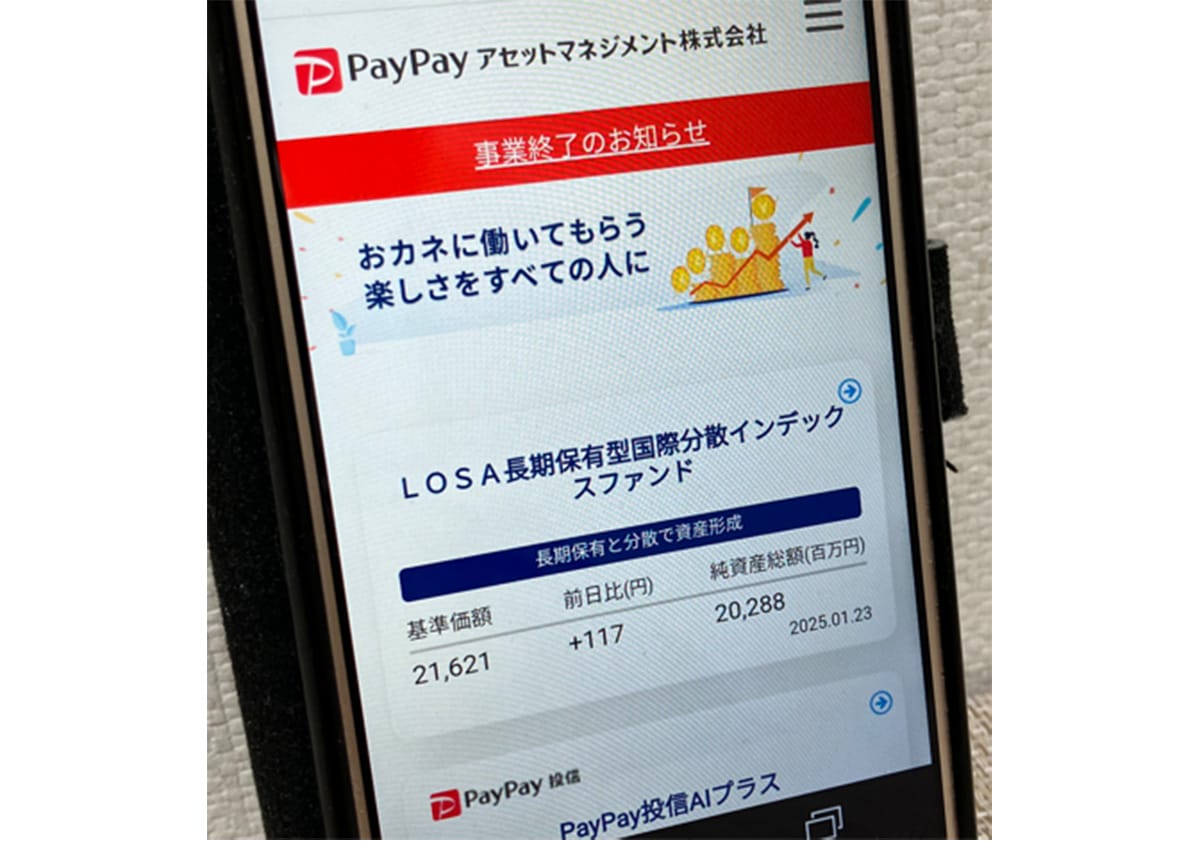

2024年10月11日、投資信託の運用を行っているPayPayアセットマネジメントが、2025年9月末をもって事業を終了すると発表した。同社は、LINEヤフーが子会社(Zフィナンシャル)を通じて発行株数の76.6%、みずほフィナンシャルグループの運用会社であるアセットマネジメントOneが23.4%を保有。運用する投資信託は、おもにQRコード決済アプリ「PayPay」からシームレスに使えるPayPay証券で販売されており、いわゆるPayPay経済圏の中で利用者の投資資金を抱え込む役割を担っていた。報道によると、会社側は事業終了の理由を業績低迷と説明。今後の業績見通しを鑑み、サービスの持続的な提供は難しいと判断したという。

PayPayアセットは「受託者責任」を全うしたといえるのか

同社の事業停止については、「受託者責任」の観点から問題視する見方が出ている。顧客の資産を預かり(受託)、長期運用によってその成長を目指す投資信託を提供する事業者が、軽々に事業終了を選んだことはその責任を全うしたとはいえない、という趣旨だ。この点を明らかにするべく、当事者であるPayPayアセットマネジメントに質問状を送付し、回答を得た。

まず事業終了の原因については、既報の通り、運用資産拡大の遅れによる業績低迷が挙げられた。受託者責任について問うと、「弊社事業終了により、お客様・関係者の皆様に多大なるご心配、ご不便をおかけしていることを大変申し訳なく思っております。なお、今後、弊社ファンドの繰上償還又は、運用会社の変更が実施されるまで、弊社にて受託者責任をもってファンドの運用を継続して参ります」との回答を得た。9月末まで運用を続けること、その先は適法に繰上償還または運用会社の変更を行うことが、受託者責任を全うすることだという趣旨だ。監督官庁とは適宜コミュニケーションをとっているとのことで、その内容については回答を得られなかったが、事業終了の段取りについては監督官庁からの容認、理解は得られたものと受け取れる。

運用商品の取り扱いが繰上償還と運用会社の変更で分かれる点については、NISAのつみたて投資枠に適合するものや、比較的運用資産の大きいものについては、受益者への影響を勘案しアセットマネジメントOneに運用会社を変更するとした。この点については、廃業せざるを得ない厳しい事業環境の中でも、受託者責任に鑑み利用者に与える悪影響をできる限り小さくする努力として、一定の評価は与えられるべきといえるだろう。

PayPayアセットの問題は「顧客のニーズを読み違えていた」こと

とはいえ、NISAの拡充を機に膨れ上がった米国株および世界株式を対象とするインデックスファンドを主力商品としていた同社の事業停止が、個人投資家に驚きと不安を与えた点は否めない。ただし、個人の資産形成に知悉したファイナンシャル・プランナーの深野康彦氏は、今回の出来事に特に衝撃を受けることはなかったという。

「インデックスファンドは激しいコスト競争が続いていますから、体力勝負に敗れて脱落する会社が出ることは想定していました。PayPayアセットも頑張ってコストを安くしてはいたんだけども、残念ながら若干、顧客のニーズを外していた印象があります」

現在、NISAのつみたて投資枠を主戦場とするインデックスファンドの中では、米国株式の指数(S&P 500)に連動するものと、全世界株式の指数に連動するものが、二強といえるほどの人気を集めている。そのなかでも常に最低コストを目指すことを売りとする、三菱UFJアセットマネジメントの「eMAXIS Slimシリーズ」は、運用資産額で抜きんでた存在だ。

深野氏によると、すでにこのような状況が形成されていたにもかかわらず、PayPayアセットが売りにしていたのはダウ・ジョーンズ工業株30種平均株価、いわゆるNYダウに連動するファンドだったという。同指数は確かに米国株の代表的な指標として、テレビや新聞などで日々報道されているメジャーな存在ではある。とはいえ、インデックスファンドというフィールドにおいては傍流にすぎないため、商品設定および販売戦略において、この点を読み違えたことによるスタートダッシュの失敗は大きなつまずきだったと、深野氏は指摘した。

投信業界をサバイブするための「商品構成」「販売戦略」が欠けていた可能性

加えて、忘れてはいけないのが販売会社の問題だ。深野氏が続ける。

「近年ではITを筆頭に、他業界から金融業界や資産運用分野への参入が続いています。この流れに乗り、PayPayは成功した時の利益最大化を狙って、既存のプレイヤーと提携せず自力で立ち上げる道を選んだ。でもPayPayアセットが連携するPayPay証券には正直、売る力がなかったんです。これがたとえば楽天投信投資顧問であれば、楽天証券という大手ネット証券二強の一角が力を入れて売ってくれるのですから、事情がまったく違うわけです。結果論かもしれないけれども、商品構成にしろ販売戦略にしろ、投信業界のことをちゃんとわかっている人が舵を取っていたのかな? という疑問はあります」

グループに運用会社を持ってはいないけれども、売る力のある販売会社と組めればまた展開は違ったのかもしれない、と深野氏はいう。

「これは想像ですが、投信の売り方という部分で、インデックス投資は流行っているし金融庁の肝いりでもあるということで、若干高をくくっていた面があったのかもしれません。本来、どんな商品であれ想定する顧客に自社の商品を認知させるためには、コストをかけてありとあらゆる手を打つ必要があるはずです。まず広告宣伝は最初に考慮すべき手段ですし、今どきはインターネット上でインフルエンサーと組んで展開する、インフルエンサーマーケティングだってあります。はたして自社の商品を認知させ、購買につなげるための努力をどこまでしたのか。販社を巻き込んで、投資信託を売るための包括的な戦略を組めていたのだろうか、いなかったのではないか、ということですよね」

思い返せば、PayPayアセットの親にあたるPayPayは、他のQRコード決済との激しい競争の中で、巨額の販促費用をかけて加盟店にも消費者にも優遇措置をふんだんに行った結果、今の一強体制を勝ち取った。この成功体験があったにもかかわらず、運用会社を育てる時に全く活かされていなかったと解釈することも可能だろう。

「低コストのインデックスファンドを買ってさえいれば、長期運用なら安心、安全、高成績」といえるのか?

ここまで見てきたように、投資信託を設計し、販売戦略を設計し、育てるという流れについて、PayPayアセットは認識不足だったのではないか、というのが深野氏の見立てだ。その背後には、IT企業のマインドと金融業界のルールがまったく異なることが関係しているという。

「仮にPayPayがIT企業のマインド、やり方で金融業界に入ってきたのだとすれば、まずはスピード重視でサービスを始めてから成り行きで対応して、うまくいかなければ事業自体を損切りするというやり方がなじんでいるでしょう。その結果として、過当競争に苦しんだあげく先陣を切って脱出する形になった。素直に解釈すれば、こうなります」

インデックスファンドは指数に連動するオペレーションを行うだけなので、運用の手間がかからないといわれがちだが、そんなに甘いものではないと深野氏は強調する。もはや低コストのチキンレース、つまり我慢比べになっており、降りたい運用会社は他にもあるかもしれない、というのだ。

「結局のところ、低コストのインデックスファンドを買ってさえいれば長期の運用成績は折り紙付きと、安心していたら危ないと言いたいですね。今回、運用会社の規模も重要だと、1つ学ぶことができたのではないでしょうか。つまり人と同じことをやっていれば安全ではないということです。今回のPayPayアセットの廃業で被害を受けた人がいるかもしれませんが、そうでなくても運用を続けていけば暴落には何度も遭遇します。そのつど、何が起こっても自己責任で引き受けていかなければならないのが投資です。ちゃんと自分で勉強して、理解してからやらないとまずいことはお伝えしたいですね」

(文=日野秀規/フリーライター、協力=深野康彦/ファイナンシャルリサーチ代表)