副業、確定申告で知るべき税金10分類と計算方法…副業収入「年20万円」超えは要注意

コロナ禍において、職を失ったり、残業・出張などの手当がなくなったりして収入が減ったという人は少なくない。そこで注目されるのが、副業や兼業、フリマアプリ、ポイントサイトやキャッシュレス決済を活用した「その他の収入」である。

在宅ワークや外出自粛で空いた時間に働く。不用品を整理してメルカリなどのフリマアプリで売る。ポイ活でポイントを稼ぐなど、少しでも家計の足しになればと、今や多くの人がやっている。とはいえ、得られるお金はせいぜいお小遣い程度。しかし、なかには結構な金額にのぼるケースもあるようだ。

そこで気になるのが、これらの収入に対して税金がかかるのかどうか。すでに今年の税制改正では、これまであいまいだった副業等の雑所得について確定申告のルールを明確化した改正が行われている。

今回は、働き方改革で普及促進が謳われる副業・兼業を中心に、その他の収入に関する税金の知識についてまとめてみたい。

ガイドライン作成で国も副業・兼業の普及を後押し

筆者が会社員をやっていた25年以上前は、副業や兼業はご法度だった。それが今では国が副業等を後押しするようになったとは、時代は変われば変わるものである。

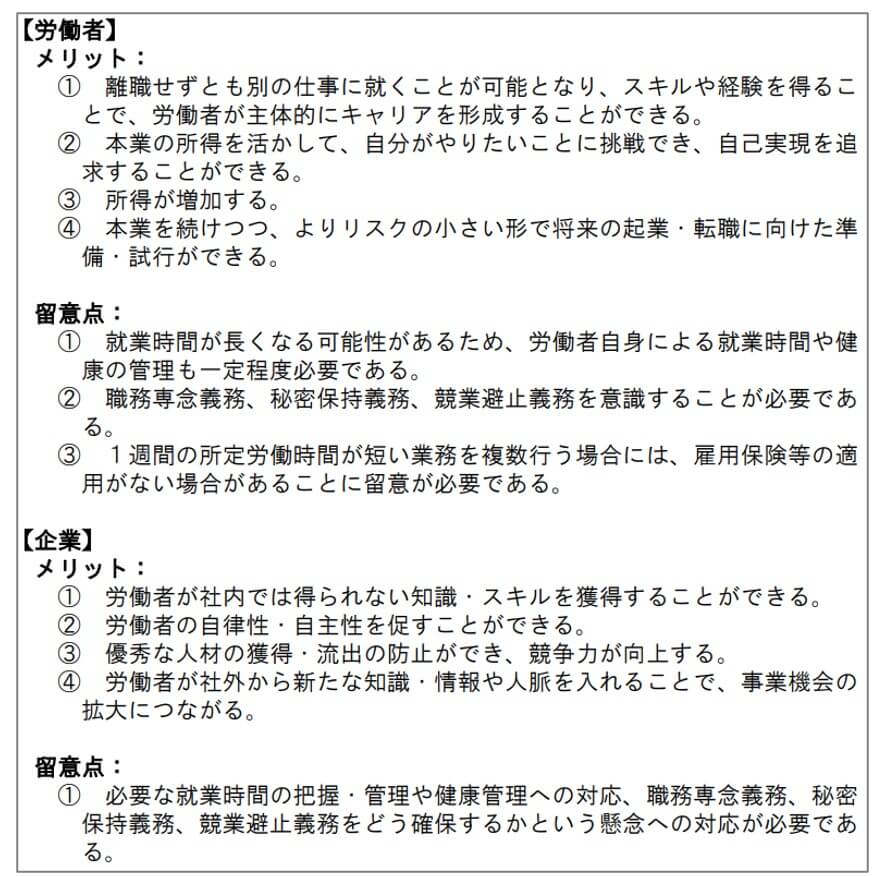

厚生労働省は、平成29年3月28日に発表した「働き方改革実計画」(平成29年3月28日働き方改革実現会議決定)を踏まえ、副業・兼業の普及を促進している。平成30年1月には、副業・兼業について、企業や労働者が現行の法令下でどのような事項に留意すべきかをまとめた「副業・兼業の促進に関するガイドライン」を作成。さらに、令和2年9月、ガイドラインが改定され、副業・兼業の場合の労働時間管理や健康管理についてのルールが明確化された。

同ガイドラインによると、副業や兼業について、労働者側・企業側のメリットや留意点は、次のように示されている。“デメリット”とせず、“留意点”という表現にしているところに、何となく推奨の意図が感じられるのは筆者だけだろうか。

実際に副業しているのは「2割」程度にとどまる

このような国の後押しもあって、副業・兼業を積極的に認める企業は増加傾向にある。株式会社リクルートが実施した兼業・副業に対する企業の意識調査(2019年)によると、社員の兼業・副業を認めている企業(推進+容認)は30.9%と、前回調査(2018年)に比べて2.1%上昇した。

業種別には、その他業種以外でサービス業(38.6%)、運輸業・情報通信業(34.5%)が多く、建設業(24.9%)、金融・保険業・不動産業(25.2%)は相対的に低め。従業員規模別では、10~49人の企業(43.3%)が最も高くなっている。

副業等の解禁に関しては、やはり大企業がニュースになることが多く、どちらかといえば大企業中心かと思いきや、人材不足や人材確保が重要な業種の中小企業で解禁の動きが進んでいるようだ。人材の育成と離職の防止は、これらの企業にとって喫緊の課題である。

では、実際にどれくらいの人が副業をしているのだろうか。

エン・ジャパン株式会社が、同社の運営する転職サイト「ミドルの転職」の35歳以上のユーザーを対象に行ったアンケートによると、7割が「副業をしたい」と回答しているものの、実際に副業をしているのは2割にとどまっている。

その理由として「会社が副業を禁止している」(50%)が最も多く、企業側の「どう始めていいかわからない」(39%)、「本業が忙しく時間がない」(33%)などが挙げられる。国が副業解禁を促進させているとはいえ、企業側の事情が大きいようだ。

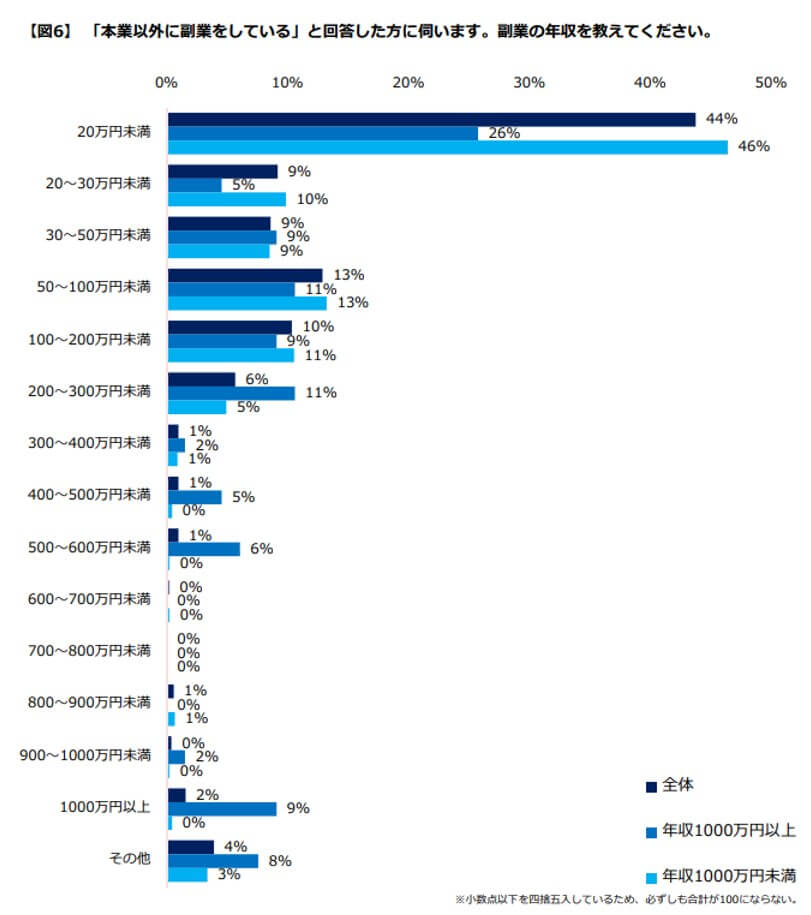

一方で、副業中の人が副業に取り組む理由については、「報酬が得られる」(62%)、「知見・視野が広がる」(51%)、「本業の収入だけは充足していない」(43%)などが上位にあがる。そこで肝心の得られる副業による年収について、全体では「20万円未満」(44%)が半数近くを占める。

一方で、年収1000万円以上の場合、「20万円未満」(26%)は3割弱にとどまり、「400〜500万円未満」(4%)、「500〜600万円未満」(6%)、「1000万円以上」(9%)となっている。これは、年収1000万円以上が行っている副業が「株式投資」(36%)、「不動産投資」(29%)などの高い収益を見込めるものであることも関係しているのだろう(ただ、個人的に、株式投資は、個々人の資産形成の取り組みであって副業ではないと思うのだが……)。それに対して、年収1000万円未満は「本業以外の単発の仕事」(46%)が最も多かった。

副業はどんな所得に分類される?

では、副業や兼業で稼いだ場合、その収入に税金が課せられるのかどうか。個人が得た収入にかかる税金は所得税で、発生形態に応じて10種類に分類され、それぞれの種類ごとに計算方法が決められている。おもに副業等で該当すると思われるのは以下の通り。

・株式や投資信託(公社債投資信託以外)の配当→配当所得

・株式等の売却益、生活用動産以外の資産の売却益→譲渡所得

・土地や建物の賃借料など→不動産所得

・物品の販売や執筆業、塾・講師などのサービス業→事業所得

・勤務先からの給与やアルバイト先の給料など→給与所得

・所得税法上の9つの所得に区分されない所得→雑所得

これらに照らし合わせると、例えばメルカリなどフリマアプリで不用品を売って得たお金は、生活用動産に分類されるため、税金はかからない。しかし、「貴金属や宝石、書画、骨とうなど、1個または1組の価額が30万円を超えるもの」は、生活用動産に該当せず、課税されてしまう。

また、趣味を活かして手づくりアクセサリーや小物などをネット上で版売する副業を始めた場合、それが事業所得になるのか、雑所得になるのかなども悩ましい。基本的に、事業所得は対価を得て継続的に行っているかどうかで判断される。たまたま事業とみなされるような行為を得た収入については雑所得となり、おそらく、会社員が行う副業の多くは雑所得に分類されるだろう。

その場合、バイト先の給与収入や雑所得が年間20万円を超えなければ確定申告は不要。つまり税金はかからない。となれば、前掲の調査では、半数近くの人が申告不要というわけだ。

なお、雑所得の計算は総収入から必要経費を差し引いた金額なので、売り上げが20万円を超えても、それにかかる経費が10万円であれば、所得は10万円となり、申告をする必要はない。

雑所得の所得金額計算と確定申告のルール化とは?

おそらく、これまでは副業等をしていたとしても、確定申告の対象外というケースが多かったはずだ。それが、国が副業・兼業に関するルールを明確化するなどして環境整備を行い、企業も解禁の方向に舵を取ったことで、確定申告が必要なほど稼げる人が増えてきたのは自然の流れと言える。

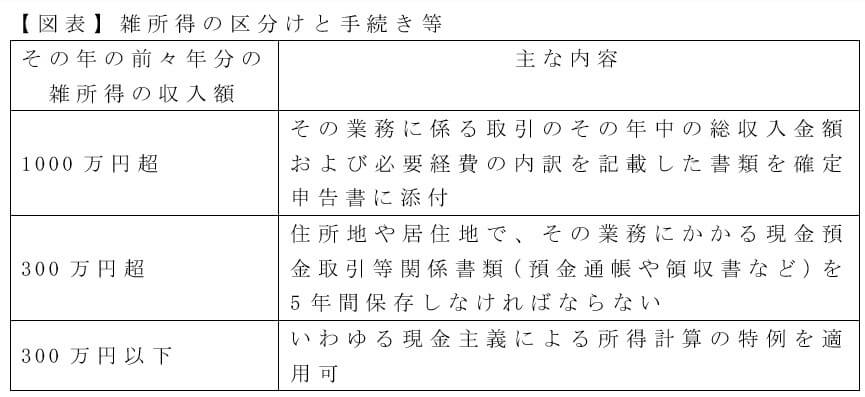

「その他の収入」である雑所得の額が、無視できない額となってきたことを受けて、令和2年度税制改正において、副業等による雑所得の所得金額計算と確定申告のルールも明確化された。具体的には、前々年度の雑所得の収入金額の区分け(300万円以下、300万円超、1000万円超の三段階)によって、所得金額の計算や確定申告の手続きが異なる(図表参照)。

ざっくり言うと、収入が高くなるほど申告書類等が必要となり、収入が低ければ、簡便な方法での申告が可能といったイメージだ。「特例対象者」となる収入300万円以下が認められる「現金主義」とは、会計処理上、現金の支出と収入があった時点で金額を計上する考え方である。

たとえば11月1日に商取引があり、支払は12月1日だった場合、現金主義なら実際に支払いがなされた12月1日の日付で、帳簿に支出が記載される。

これに対するのが「発生主義」で、こちらは現金の出入りではなく取引が発生したタイミングで計上される。前掲の例の場合、11月1日の商取引があった時点で支出したことを帳簿に記載しなければならない。

現金主義の場合、取引の管理に対する手間が少ないというメリットはあるが、現金の収受を翌年にずらすなど恣意的な操作が可能になることも危惧される。ただし、今回の改正では、収入300万円以下の小規模な業務を行う人には特例として認めましょうとされた。

適用時期は「令和4年1月1日以後の所得税」だが、前々年ということは今年の収入額が基準となる。したがって、すでに今から副業・兼業を雑所得で行い、確定申告が必要となりそうな人は要注意だ。

一般的に、毎年確定申告をしている筆者のような事業所得者と違い、会社員など給与所得者は帳簿の作成や確定申告の経験が乏しく、確定申告というと身構えてしまう人が多い。

コロナ禍は、在宅勤務やリモートワークを一気に普及させただけでなく、ネット環境さえあれば、なんらかの仕事ができることを証明した。本業以外の収入を得たい・増やしたいとお考えの方は、ぜひとも確定申告や税金に対する知識が情報にも敏感になっていただきたい。

(文=黒田尚子/ファイナンシャルプランナー)