日興アセットマネジメント「ビッグデータ新興国小型株ファンド(1年決算型)」の魅力に迫る

従来のアナリスト調査では困難な100万超に及ぶビッグデータを分析し、これまで見過ごされてきた新興国小型株の新たな投資機会を追求する「ビッグデータ新興国小型株ファンド(1年決算型)」。

2019年10月31日に設定された同ファンドの特徴や魅力について、日興アセットマネジメントの山本氏と、実質的な運用を担当するビッグデータ運用の先駆的存在「アクサ・インベストメント・マネージャーズ」斎藤氏に話をうかがった。

資産運用サポート部長

山本 直紀

山本

昨今、投信業界では米国を中心とする先進国の株式ファンドが売れ筋ファンドとなっています。もちろん過去にはインド株やブラジル債券ファンドなども人気がありましたが、「新興国」と言うより、単一資産への投資ですよね。

まずお聞きしたいのが、現在の環境下で新興国株式への投資機会はあるのか、ということです。

齋藤

確かに、これまで新興国への投資というと、比較的分かりやすい単一国、単一資産に注目が集まっていたと思います。ただ、最近の中国株などが例に挙げられると思いますが、少し状況が悪くなると、新興国は一気に人気が下がってしまうことがあります。価格変動が非常に大きいがために、投資家はなかなか長く持ち続けられないというのが、実のところなのかもしれません。

一方で、新興国全体の経済成長率は、先進国に比べて高くなるであろうと、多くの投資家の皆さまは考えていらっしゃるのではないでしょうか。にもかかわらず投資に躊躇してしまうのは、短期の値動きと長期の成長期待という両側面で悩ましいと思われたり、あるいは新興国全体を広く見渡してもあまり色が見えず分かりづらいから、ということなのかもしれません。

「新興国株式」投資の魅力とは?

山本

新興国への投資では、やはり経済成長の“伸び代”であったり、成長企業の増加であったり、消費の拡大などに期待した長期投資という観点が大事だと私も考えます。

齋藤

営業部長

齋藤 邦行

足元の新型コロナウイルスをめぐる動きは、あと数年は付き合っていくことになると思いますが、長期的な視点に立つと、新興国ではダイナミックな変化が起きています。人口が14億人を超える中国や13億人を超えるインドでも、これまで貧困層の人たちの消費活動というものは経済規模として還元されませんでしたが、ここへ来て経済に参加できる人の数が劇的に増えてきています。

ですから、まさに新興国の人口がそのまま経済規模へと変わっていくような変化が、ここ10~20年の間に一気に起こる可能性があります。

山本

新興国では、インフラが整っている日本や先進国などとは全く違った過程を経て、様々なサービスなどが浸透し経済活動を拡大させている様子が見られますよね。

例えば、銀行口座を持っている人は少ないけれど、世界的なデジタル化の流れを先取りし、携帯電話の普及率や配車アプリの利用数などは日本を上回っています。もともとインフラが整っていなかったから、これまでの慣習にとらわれないんですよね。

全く新しいサービスも、躊躇なく人々に受け入れられて一気に拡がりをみせる。若い世代の消費に下支えされた成長は大きなポテンシャルですね。

齋藤

米国の高成長企業の“伸び代”も、実はそうした新興国の成長力に依存しているのではないかと思います。実は、当社がビッグデータを利用してリサーチしている新興国の小型株には、地元の“おらが自慢”企業といいますか、地力のある地元企業が含まれています。

先進国の成長企業と世界的に名の知られていない地元企業は、あまり競合関係にないので、双方がともに成長していくことができる領域だと思います。

山本

日本のホンダもソニーも、元は小さな町工場からスタートして大企業になりました。新興国の中にも、いまは小さいけれど今後大きく成長する企業があるはずで、おそらく日本よりもそうした企業は多いのではないかと思いますよね。ユニコーン企業の数も、日本より東南アジア諸国のほうが現状でも多いですし、そういった中小企業を発掘できるというのは、ビッグデータを利用したリサーチならではですね。

齋藤

そうですね。まだ名の知られていない新興国小型株を見つけ、投資をしていく魅力はそこにあります。ただ注意したいのは、全ての企業に伸び代がある訳ではないということです。そのため、常に銘柄をウォッチし続けることが大事です。

中国のように、自国の需要だけでいきなり世界的大企業にまで成長した事例というのは、他の新興国では今後ほぼ出て来ないと思います。

山本

新興国全体の株式時価総額を見ると、中国株が占める比率が圧倒的に大きいですよね。

齋藤

はい。新興国全体を捉えようとすると、どうしても時価総額が大きい中国や台湾、韓国の大手テクノロジー企業などの大型株が大部分を占めるため、大企業へのエクスポージャーを取らざるを得ない、という問題にぶつかります。そこで、当社では、新興国の小型株に限定してリサーチ・運用することにしたのです。すると当然ながらですが、ビッグプレーヤーは少なくなって、非常に多くの国の様々な業種に分散投資できるということが確認できたのです。

「ビッグデータ新興国小型株ファンド」について

山本

新興国株投資で、ユニークかつ高いパフォーマンスが期待できるファンドを組成できないかと考えていた時に、齋藤部長からそうしたお話を聞き、実にユニークで面白そうだと思いました。そして、2019年10月31日に設定したのが、「ビッグデータ新興国小型株ファンド(1年決算型)」です。

「先進国の大企業をリサーチしているアナリストの数は大体20~30名、GAFAMではそれ以上いて、もう十分に調べ尽くされている。対して、新興国の小型企業をリサーチしているアナリストは多くても3~4名程度、ゼロという場合も珍しくない。そんな銘柄がざらにあるからこそ、定量のビッグデータ分析が効果を発揮する」という説明を受けました。

「先進国の大企業をリサーチしているアナリストの数は大体20~30名、GAFAMではそれ以上いて、もう十分に調べ尽くされている。対して、新興国の小型企業をリサーチしているアナリストは多くても3~4名程度、ゼロという場合も珍しくない。そんな銘柄がざらにあるからこそ、定量のビッグデータ分析が効果を発揮する」という説明を受けました。

また、過去のデータを元に行なったシミュレーションの結果において、リターンだけでなく、投資効率(シャープ・レシオ)が優れていたのも魅力でした。一般的に、新興国は『ハイリスク・ハイリターン』になりがちですが、この「ビッグデータ新興国小型株ファンド」は、リスクがコントロールされていて、投資効率が非常に良いことが分かりました。そんな経緯で「是非、一緒にやりましょう」となった訳です。

ビッグデータ新興国小型株ファンド(1年決算型)の費用・リスク等はこちら

齋藤

高度な数学的手法やモデルをベースにマーケットを数量的に分析して行なわれる「クオンツ運用」は、最近あまり注目されることがありませんが、私どもアクサ・インベストメント・マネージャーズ(以下、アクサIM)は、元々こうした定量モデルを開発したり、リスク分析を行なったりということをかなり早い段階から行なっていました。新興国の小型株にはとくに自信を持っているので、ご提案させていただきました。

投資効率で言うと、ビッグデータで優良企業を見つけることももちろん大事ですけど、その組み合わせをどう作るかというところも、定量的な判断、クオンツの判断が重要なポイントとなってきます。

良い銘柄を全部買うとか、一番いいものだけを買うという訳では当然ありませんので、マーケットの環境も踏まえた上で、それを常に最適化して持っておくということも同じくらい大事だと考えています。

新興国小型株投資のポイント① ~リスクをコントロールする~

山本

このファンドの良さの一つに、リスクを抑えるために業種をかなり分散しているということが挙げられます。例えば、最近はITなど特定の業種に偏っているファンドも多く見られますが、この「ビッグデータ新興国小型株ファンド」については、国や業種がかなり分散されています。限定されたセクター、国、銘柄だけにバイアスをかけることなく、リスクを薄く広く分散した運用を行なうファンドだと思います。

齋藤

そうですね。新興国の企業は若い企業がほとんどですから、いきなり世界を席巻するような技術がポンと出てくるようなことはあまり期待できません。また、新興国は、政府の支援もあり金融セクターの時価総額が大きい傾向にありますが、小型株ということで限定すると、金融セクターがそんなに多くは入ってきません。結果として、非常にバランスが取れたポートフォリオになってきます。

そうですね。新興国の企業は若い企業がほとんどですから、いきなり世界を席巻するような技術がポンと出てくるようなことはあまり期待できません。また、新興国は、政府の支援もあり金融セクターの時価総額が大きい傾向にありますが、小型株ということで限定すると、金融セクターがそんなに多くは入ってきません。結果として、非常にバランスが取れたポートフォリオになってきます。

山本

確かに、新興国株投資は「金融」と「不動産」セクターに偏ってしまうイメージがありますが、このファンドは違いますよね。

齋藤

はい。「金融」も「不動産」も、コングロマリット(=複数の事業を運営する多角化経営企業)化していくと、あまり特徴的なものは出てこない。キラリと光る部分に加え、しっかりした利益成長が期待できる企業を探していくと、そういった業種は上がってこないんです。むしろ、財務内容が分かりやすく、シンプルな事業モデルの企業が相対的に多く含まれるという傾向があります。

山本

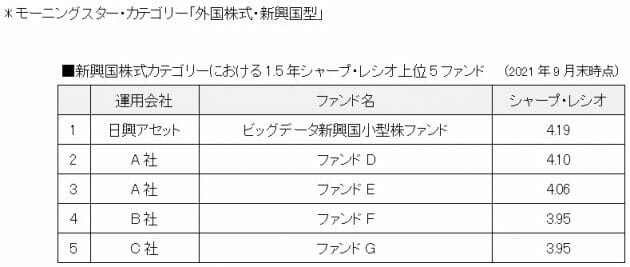

確かに、複合的な事業を運営する企業だと、仮にPER(株価収益率)が低かったとしても、本当にそれが正しく実態を反映しているかは分かりにくいですね。これはリスクを抑えるという点においても、かなり大事なことだと思います。2019年10月31日に設定された「ビッグデータ新興国小型株ファンド」の設定来の運用実績(1.5年シャープ・レシオ)を見てみると、公募株式投信の新興国株式カテゴリー*計224ファンドの中で、当ファンドは第1位(2021年9月末時点)となっています。

新興国小型株投資のポイント② ~ポートフォリオを管理する~

齋藤

流動性もかなり意識しています。おそらく、ビッグデータで新興国の小型株というジャンルを運用している会社は、私どもくらいではないでしょうか。ビッグデータと聞くと、データがあればどこでもできるだろうと思われがちですが、データそのものをしっかり自分たちで持てていないと、データ処理すらもできないと思っています。このビッグデータ運用では、想像以上のリターンが出やすいということも実績から出てきており、先進国のモデルではあまり想像ができないようなプレミアム感というか、α(市場平均に対する超過リターン)の追求ができると考えています。

流動性もかなり意識しています。おそらく、ビッグデータで新興国の小型株というジャンルを運用している会社は、私どもくらいではないでしょうか。ビッグデータと聞くと、データがあればどこでもできるだろうと思われがちですが、データそのものをしっかり自分たちで持てていないと、データ処理すらもできないと思っています。このビッグデータ運用では、想像以上のリターンが出やすいということも実績から出てきており、先進国のモデルではあまり想像ができないようなプレミアム感というか、α(市場平均に対する超過リターン)の追求ができると考えています。

山本

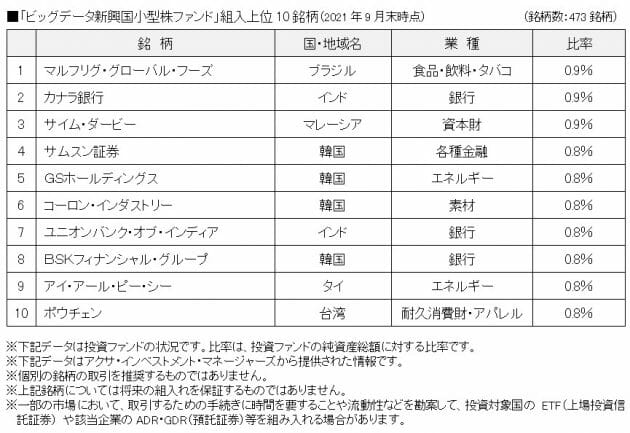

当ファンドは2021年9月30日現在で473銘柄に投資しており、組入銘柄のうち比率が最も大きい銘柄でも0.9%と、かなり分散されています。他のファンドでは、組入比率が大きいもので9%といったものも最近目にしますので、当ファンドの組入銘柄は本当に細かい!と思います。しかも、この上位10銘柄について、私自身あまり聞いたことがない銘柄です(笑)。

齋藤

実のところ、私も聞いたことがないような銘柄が次から次へと出てきます(笑)。ですので、恐らくそこがなかなか人気化しにくい、まだまだこれからの領域かなと思っています。有名な企業であれば、かなり多くのアナリストが分析していて、その情報が世の中に広まっているということですから、それらを出し抜いてリターンをより大きく取るということは、なかなか簡単ではない領域だと言えます。

山本

投資家や運用会社の人間が、その名前やビジネスモデルをよく知らなくても、投資するに値する会社というのは世界にはまだまだいっぱいある。とりわけアナリストがカバーしていない新興国には、私たちの知らないところでそんな銘柄が豊富に存在している。そういう理解でいいですよね?

齋藤

はい。逆に「ビッグデータから上がってくる銘柄を見ていると、こんなことをやっている企業がこの国にはあるんだ」といった“新興国再発見”みたいなアプローチができるはずですので、非常に面白いと思います。

ビッグデータ新興国小型株ファンド(1年決算型)の費用・リスク等はこちら

山本

私がもう一つ面白いと思うのは、組入上位銘柄が頻繁に入れ替わっているところです。機敏に利益を取りながら、上手くリスク管理をされているという印象ですね。

齋藤

組入比率が低い銘柄ばかりということで、ちょっとした株価変動でも組入上位の銘柄が比較的頻繁に変わってしまいます。株価や企業の財務状況によって銘柄の良し悪しは変わりますし、この分野では10~20年確信を持ってというのは難しいので、足元の環境を見つつ、いい銘柄を常に見極めながら組み入れていくというプロセスです。母集団の中に魅力的な銘柄はいっぱいありますから、それを常に見直していくと、結果的に銘柄の入れ替わりが多くなるものだとお考えいただきたいです。

山本

ポートフォリオ構築プロセスについて、もう少し詳しくお聞かせいただけますか?

齋藤

考え方としては、個別銘柄を積み上げていくボトムアップ・アプローチです。対象とする企業は5,500社ほどです。企業ごとに約200項目の財務データを分析し、それぞれの財務データがその業界の平均値に比べていいのかどうかということを一つずつ相対評価していった結果、この銘柄は買ってもいいよ、少し高いよというシグナルが出てくるとお考えいただければいいと思います。

約5,500銘柄を集計していくと、場合によっては、ある業種だけが買いシグナルが多く出るといったことも当然あります。それをある程度ポートフォリオとして組んだ時のリスクがコントロールされるように、業種や国、通貨などを分散し最適化するモデルというのを、もう一つ別に走らせています。基本はボトムアップ・アプローチですから、マクロの判断はここには入れません。すべて個別の企業の財務状況から判断し、業種や国、通貨などを調整しながら、銘柄を絞り込んでいくという考え方です。

約5,500銘柄を集計していくと、場合によっては、ある業種だけが買いシグナルが多く出るといったことも当然あります。それをある程度ポートフォリオとして組んだ時のリスクがコントロールされるように、業種や国、通貨などを分散し最適化するモデルというのを、もう一つ別に走らせています。基本はボトムアップ・アプローチですから、マクロの判断はここには入れません。すべて個別の企業の財務状況から判断し、業種や国、通貨などを調整しながら、銘柄を絞り込んでいくという考え方です。

ビッグデータを使う分析の手法というのは、ファンドマネージャー個人の裁量が一切働きませんので、思い入れというものがありません。データでバサッとやってしまうというのも、リスクを抑えるポートフォリオを組むという意味では、非常に強みとなる要素だと思います。

山本

ファンドマネージャーが定性運用を行なうファンドとは真逆ですね。

齋藤

定性判断と定量判断にはそれぞれの良さあると思います。このファンドが投資対象とする新興国小型株という領域は、人が定性で評価するには大きすぎるマーケットであり未知の領域です。だからこそ、まずデータで切り込むという考えが充分に機能するのだと思います。

山本

現在、国内の公募株式にもビッグデータを利用したファンドはありますが、ほぼ先進国や日本株を対象としたものです。新興国の小型株を対象とした当ファンドはまさに、ユニークでかつ、フロントランナーですね。

「ビッグデータ新興国小型株ファンド」を資産運用の選択肢に

山本

投資家の皆さまにとって、新興国小型株への投資はメインディッシュとはなり得ないかもしれませんが、サテライト的に一定比率を長期的視点で取り入れてみるという考え方は、ぜひご検討いただきたいですね。現在、先進国にのみ投資されている投資家の方には、ぜひお持ちいただきたいファンドです。

齋藤

そうですね。特に、長期で構えられている個人の投資家の方にぜひ注目していただきたいです。長く持った時のリターンの期待というのは、他の市場よりも圧倒的に高いだろうと思います。

「気づいたらこんなに上がっていた」ということも十分期待いただけると思いますし、積立投資でもいいかもしれません。

「ビッグデータ新興国小型株ファンド(1年決算型)」の詳細はこちら(日興アセットHP)」

ビッグデータ新興国小型株ファンド(1年決算型)の費用・リスク等はこちら

※個別の銘柄の取引を推奨するものではありません。また、将来の組入れを保証するものではありません。

※対談に掲載されている各種数値・データは対談時の日時(2021年10月16日)時点のものとなります。

投資者の皆様の投資元金は保証されているものではなく、基準価額の下落により、損失を被り、投資元金を割り込むことがあります。ファンドの運用による損益はすべて投資者(受益者)の皆様に帰属します。なお、当ファンドは預貯金とは異なります。 当ファンドは、主に株式を実質的な投資対象としますので、株式の価格の下落や、株式の発行体の財務状況や業績の悪化などの影響により、基準価額が下落し、損失を被ることがあります。また、外貨建資産に投資する場合には、為替の変動により損失を被ることがあります。

主なリスクはつぎの通りです。【価格変動リスク】【流動性リスク】【信用リスク】【為替変動リスク】【カントリー・リスク】 ※ファンドが投資対象とする投資信託証券は、これらの影響を受けて価格が変動しますので、ファンド自身にもこれらのリスクがあります。※詳しくは、投資信託説明書(交付目論見書)をご覧ください。※基準価額の変動要因は、上記に限定されるものではありません。

当資料は、投資者の皆様に「ビッグデータ新興国小型株ファンド(1年決算型)」へのご理解を高めていただくことを目的として、日興アセットマネジメントが作成した販売用資料です。

当ファンドをお申込みの際には、投資信託説明書(交付目論見書)などを販売会社よりお渡ししますので、内容を必ずご確認の上、お客様ご自身でご判断ください。

【手数料等の概要】投資者の皆様には、つぎの費用をご負担いただきます。<申込時、換金時にご負担いただく費用>購入時手数料:購入時の基準価額に対し3.3%(税抜3%)以内 ※購入時手数料は販売会社が定めます。詳しくは、販売会社にお問い合わせください。※収益分配金の再投資により取得する口数については、購入時手数料はかかりません。換金手数料:ありません。信託財産留保額:ありません。 <信託財産で間接的にご負担いただく(ファンドから支払われる)費用>運用管理費用(信託報酬):純資産総額に対し年率1.892%(税抜1.72%)程度が実質的な信託報酬となります。信託報酬率の内訳は、当ファンドの信託報酬率が年率1.1825%(税抜1.075%)、投資対象となる投資信託証券の組入れに係る信託報酬率が年率0.7095%(税抜0.645%)程度となります。 その他の費用・手数料:目論見書などの作成・交付および計理等の業務に係る費用(業務委託する場合の委託費用を含みます。)、監査費用などについては、ファンドの日々の純資産総額に対して年率0.1%を乗じた額の信託期間を通じた合計を上限とする額が信託財産から支払われます。組入有価証券の売買委託手数料、借入金の利息および立替金の利息などがその都度、信託財産から支払われます。

※運用状況などにより変動するものであり、事前に料率、上限額などを表示することはできません。

※投資者の皆様にご負担いただくファンドの費用などの合計額については、保有期間や運用の状況などに応じて異なりますので、表示することができません。※詳しくは、投資信託説明書(交付目論見書)をご覧ください。

※本記事はPR記事です。