公的年金、「必ず劣る」ESG投資を強いる安倍政権の「ベンチのアホさ」

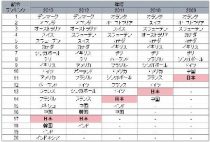

大雑把にいうなら、「社会的に望ましくない企業」に投資しないのだ。たとえば、現在話題になっている企業でいうと、ディーゼル・エンジンの排気に関する規制を意図的にごまかしたドイツのフォルクスワーゲン(VW)や、不正な会計操作を組織ぐるみで行った東芝のような会社には、投資されないことになる。

VWについては不正の実態と影響の全貌がまだ明らかになっていないが、問題が表面化して「VW=悪」というイメージができれば、ESG投資の資金にあっては、この情報を反映してすでに大きく下落している同社の株式を売却しなければならない。

その売却が今後の追加的な損失を防ぐことはあり得るが、ESG投資の運用ルールとしては、仮にVWの株価が不祥事の影響を十分織り込んだ水準のはるか下にまで下落したとしても、同社の株式を買う事ができない。運用のあり方として、これはかなり不自由・不都合な制約だ。

もちろん、こうした不自由が「結果的に」プラスに働くことがあり得ないわけではないのだが、運用判断に対して手数料を払って運用サービスを買っている側からすると、運用判断を制約するESG投資は、「純粋に運用効率において、ベストの運用(として意図しているもの)」と比較すると、(判断レベルでは)「必ず劣る運用」であることは、論理的に間違いない。

論理的に不適切な年金運用

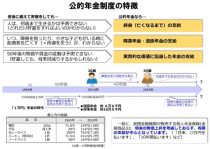

問題は、公的年金の積立金は、その積立金の所有者を年金加入者・政府のいずれと考えるとしても、「他人のお金」であることだ。

年金運用の世界では、運用を委託された者は、資金の委託者に対してベストであることのみに専念することが求められることだ。日本風には「受託者責任」、米国風には「プルーデントマン・ルール」などと呼ばれる。

ESG投資は、運用として最高の効率をなにがしか捨てて、投資資金による社会的影響力の行使を意図するものだが、これは百歩譲って自分のお金でやるならいいとしても、他人のお金をこのような方法で扱うことには問題がある。

たとえば、読者が投資顧問会社に自分自身のお金の運用を任せた時に、「儲けの一部を慈善団体に寄付しておきました」といった事後報告をファンドマネジャーから受けたら、これは変だと思うのではないか。当然のことながら、寄付はお金を持っている人が自分の意思でやればいい。運用は最善の効率で行い、稼いだお金の使い方は持ち主が決める、と整理するのがわかりやすい。