贈与税や相続税をゼロにする方法? 相続時精算課税制度を知らなきゃ損!

「Gettyimages」より

「Gettyimages」より今回は本連載前回記事から引き続いて、相続税対策について、女性公認会計士コンビ、先輩の亮子と税務に強い後輩の啓子が解説していきます。

亮子「相続の相談を受けた時、相続時精算課税制度の利用を提案することってある?」

啓子「限られたケースですけれど、稀にあります」

亮子「先日、知人が『相続税対策として、相続時精算課税制度を利用して贈与をした』と言っていたのだけど。でも、相続時精算課税制度が本当に相続税対策になるかどうかは、判断がとても難しいじゃない?」

啓子「そうですね。最終的には相続をする際にならないと、どちらが得になるのか答えが出ませんからね。制度の特徴を知っておくことが、とても重要だと思います」

相続税対策となり得る相続時精算課税制度

相続税の計算は、相続開始時の財産の時価をベースに算定されます。たとえば株式を相続する場合であれば、相続時の株価に対して相続税が課せられます。仮に財産が株式のみだった場合、現在の株価が3000万円でも、相続時に5000万円になっていたら、5000万円に対して相続税が課せられる可能性が生じます。

もちろん将来の株価など誰にもわかりませんが、値上がりによって相続税が課せられる可能性があるのなら、株価の低いうちに贈与しておく、というのもひとつの考え方です。とはいえ、3000万円の株式を一度に贈与すれば贈与税がかかってしまいますし、贈与の基礎控除(毎年110万円)を利用していたら27年以上の期間が必要となり、現実的とはいえません。

そんな時に利用を検討したいのが、相続時精算課税制度。まとまった財産を一定額まで贈与税なしで贈与することができ、税金は相続時にまとめて精算するという仕組みです。もし、保有している財産が上記のような株式だけで、実際に株価の上昇が生じるとすれば、相続時精算課税制度を利用して株式を贈与しておくことで、相続税をゼロにできるということ。

次の場合には、相続税(や所得税)を軽減するための方法として役立つ可能性があります。

(1)将来値上がりするような財産を持っている場合

(2)家賃などの収入を生み出すような財産を持っている場合

相続時精算課税とは?

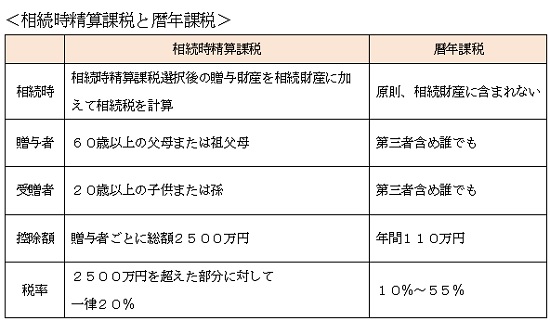

相続時精算課税制度とは、一定額までの財産を贈与税なしで贈与することができ、税金は相続時に相続税としてまとめて精算するという仕組みです。「一定額まで贈与税がかからないこと」と「相続時に相続税として精算する際、相続時ではなく贈与時の財産評価額で計算する」という点に特徴があります。

そのため、まとまった額の財産を贈与しやすく、かつ、将来値上がりするかもしれない財産の金額を現在の評価額で固定することで相続税を軽減できるというわけです。

相続時精算課税を利用すると、総額2500万円までの贈与であれば贈与税がかかりませんので、まとまった額を贈与したいという場合にとても便利です。2500万円を超える贈与があった場合には超えた部分に対して一律20%の贈与税を納付することになりますが、最終的に相続税として精算することになり、仮に相続税がかからなければ、納付済みの贈与税は全額還付されます。

ただし、年間110万円までの基礎控除を活用できる暦年課税(通常の贈与)か、相続時精算課税かを選択して適用しなくてはならず、併用はできません。しかも、一度相続時精算課税を選択すると、その後、同じ相手から贈与を受けた場合にはすべて相続時精算課税によって計算されることになり、110万円の基礎控除枠を使えなくなりますので注意が必要です。

なお、贈与できる財産の種類や金額、贈与の回数に制限はありませんが、誰でも利用できるというわけではなく、贈与者(財産をあげる人)は60歳以上の親または祖父母であること、受贈者(財産をもらう人)は贈与者の子供または孫で、20歳以上であることが条件とされています。年齢の判断は贈与する年の1月1日を基準に判断します。

本当に節税になるかは相続時までわからない

相続時精算課税を選択した場合、以下のように税金を計算します。

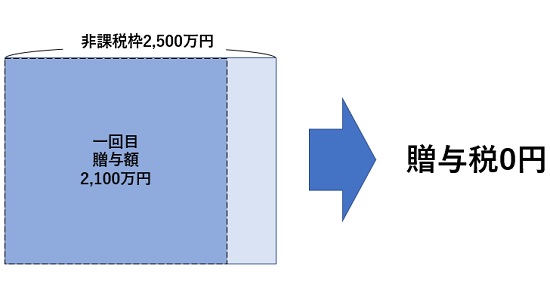

(1)昨年、父から子供Aに2100万円が贈与された

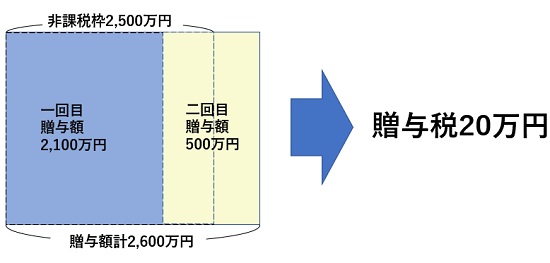

(2)今年さらに父から子供Aに500万円が贈与された

(3)(将来)相続が発生した

(1)昨年

相続時精算課税を選択した場合、贈与額が2100万円であれば、非課税枠である2500万円の範囲内であるため贈与税がかかりません。

(2)今年

2回目の贈与額が500万円であれば贈与額の合計は2600万円となるため、非課税枠2500万円を超えた100万円の部分については一律20%の贈与税がかかります。

(贈与額合計2600万円 - 非課税枠2500万円)× 20%※ = 20万円

※2500万円を超えた分については一律20%の税率がかかります。

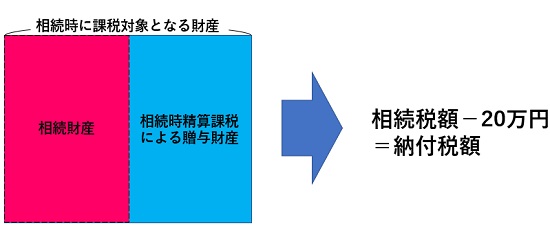

(3)相続が発生したとき

相続時にはそれまでの贈与額の合計と相続財産を合算して相続税額を計算し、相続税額からすでに支払っている贈与税額20万円を差し引いた金額を相続時に納付します。

このように、相続時精算課税は、贈与と相続によって引き継いだ財産を合計して税金計算が行われます。もしも、相続税額から控除しきれない相続時精算課税にかかる贈与税がある場合には、相続税の申告をすることにより税金の還付を受けることができます。

繰り返しになりますが、相続時に合算する贈与財産の評価額は贈与時の評価額となります。評価額が相続時の評価額ではなく、贈与時の評価額というのがポイントです。そのため、相続時に贈与時より評価額が値上がりしていれば、その分節税になるわけです。逆にいえば、贈与時と相続時の評価額が変わらなければ、税金の額は変わらないということになります。

また、前述の通り、たとえば父から子供Aへの贈与について相続時精算課税を選択すると、その後、父から子供Aへの贈与は、相続時精算課税によって贈与税(および相続税)を計算しなくてはならず、基礎控除110万円を利用できる暦年課税に戻すことはできません。

亮子「やっぱり、相続時精算課税制度を利用できるか、というのは微妙だね」

啓子「確実に節税になる、とは言えませんからね。でも、こうしてまとまった額を無税で贈与できるのは、大きなポイントだと思います」

亮子「確かに、基礎控除110万円の枠を利用して不動産を贈与するのは難しいもんね」

啓子「はい。節税のために利用する、というよりは、まとまった額の贈与がしやすく節税につながる可能性もある、という視点が重要だと思います」

(文=平林亮子/公認会計士、アールパートナーズ代表、徳光啓子/公認会計士)