住宅ローン金利、じわり上昇、みずほ銀は大幅引上げ…「超低金利」終焉の兆候も

世界の金融市場の中心であるアメリカで物価が急上昇、それを抑えるために金融引き締めが実施され、世界的に金利上昇が始まっています。その煽りを受けて、わが国でも長期金利が上昇し、固定金利型の住宅ローン金利が上がり始めています。コロナ禍やウクライナ問題などの政情不安もあって、まだまだ上がりそうです。固定金利型ローンを利用してマイホームをと考えている人は、早めに動いたほうがいいかもしれません。

住宅ローンには固定金利型と変動金利型がある

住宅ローンの金利が上がり始めているといっても、現在までのところ、それは固定金利型の住宅ローンに限った現象です。変動金利型は動く気配はなく、しばらくは現在の金利が続くのではないかとみられています。ですから、本格的な金利上昇の前に動いたほうがいいというのは、固定金利型の住宅ローンを利用したいと考えている人限定の話です。変動金利型を考えている人は、さほどあわてる必要はないかもしれません。

というのも、金利タイプによって金利の変動要因が異なっているからで、金利上昇が懸念されるのは、いまのところ固定金利型だけなのです。それを理解するためには、固定金利型と変動金利型の金利が動く仕組みを理解しておく必要があります。

現在の金利上昇は固定金利型が対象

住宅ローンには、大きく分けると市中の金利動向によって適用金利が変わり、返済額も変動する変動金利型と、一定の期間や完済までの金利が固定していて、市中の金利が変わっても適用金利が変わらない固定金利型があります。固定金利型には、3年、5年、10年など一定期間のみ固定金利で、固定期間終了時に再び固定金利型にするか変動金利型に切り替えるかを選択できる固定金利期間選択型と、完済までの金利が確定している全期間固定金利型があります。

固定金利型は長期金利に連動して金利が動くので、今回のように長期金利が上昇すると金利が上がることになります。22年2月から3月にかけての住宅ローン金利の上昇はそのためです。

変動金利型はいまのところ上がる要素はない

それに対して、変動金利型は短期金利に連動しています。短期金利は政策金利であり、このところまったく変化はありません。主要銀行の優良企業向けの金利である短期プライムレートも、09年1月から1.475%に固定されたままです。

日本銀行はまだまだ大規模緩和策を継続する方針で、短期金利を引き上げる段階ではないとしていますから、変動金利型については当面金利が上がる懸念はないでしょう。短期金利が上がって、住宅ローンの変動金利型の金利が上がるまでには、5年や10年はかかるのではないかとする金融の専門家もいるほどです。著者自身はそこまでかからないと思っていますが、そう考える人もいるということです。

いずれにしても、現在の金利動向を受けて、早急に行動を起こしたほうがいいのは、固定金利型のローンを利用したいと考えている人に限定していいわけです。

もはや超低金利とはいえなくなったのか?

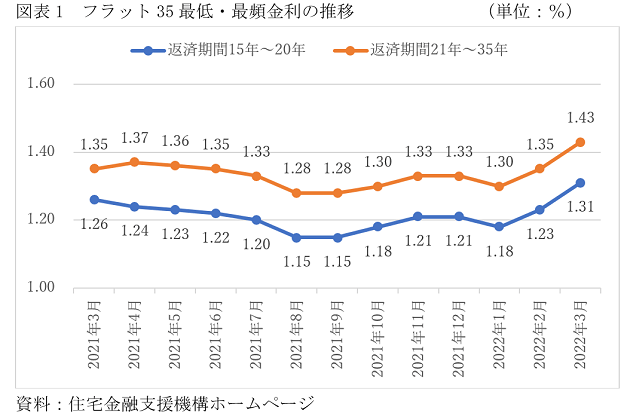

では、このところどれくらい上がっているのかといえば、全期間固定金利型の代表格ともいうべき、住宅金融支援機構と民間機関が提携して実施されている住宅ローンの【フラット35】の金利は、図表1にある通りです。22年2月には前月比で0.05ポイント上がり、3月には0.8ポイントのアップとなりました。【フラット35】は、返済期間によって金利が異なるのですが、返済期間21年以上の金利は1.43%です。これは、18年11月以来の水準です。

グラフからも分かるように2月から3月にかけては急激な右肩上がりのカーブを描いており、このままでは一段の上昇もありそうな気配です。

10年ほど前の2%台後半から3%前後だった時期に比べれば、まだまだ低金利であることは間違いありませんが、それでも、16年、17年の1%前後だった時期のような“超低金利”といえる水準ではなくなっています。いってみれば、ふつうの“低金利”であり、これ以上高くなると、低金利とはいえない状態に至るかもしれません。

みずほ銀行は0.15ポイントの大幅な引上げ

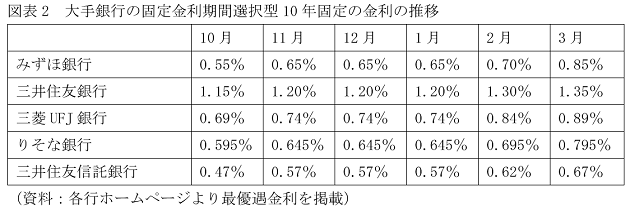

民間ローンの固定金利期間選択型の金利の指標とされる10年固定の、大手5行の金利は図表2にある通りです。いずれも2月、3月と金利の引上げを実施しています。特にメガバンク3行のなかでも一番金利水準の低いみずほ銀行の金利引上げが目立っています。3月には0.15ポイント上がって0.85%になりました。半年前の21年10月に比べると0.3ポイントの上昇になります。それでも他の2行に比べるとまだ低い水準なのですが、この金利引上げの影響を試算してみましょう。

借入額4000万円、35年元利均等・ボーナス返済なしの毎月返済額は、金利0.55%なら10万4720円ですが、金利が0.85%になると11万139円に増加します。月額にすれば5419円の負担増で、年間では約6.5万円、10年間では約65万円の増加ですから、決して小さな変化ではありません。

6割の人が固定金利型利用を希望している

このように金利上昇が目立つ固定金利型住宅ローンですが、では、どの程度の人が利用を希望し、実際にどれくらいの人が利用しているのでしょうか。

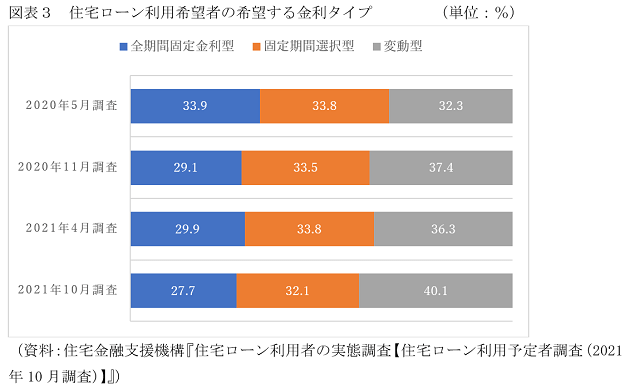

まず、希望段階でみると図表3のようになっています。2021年10月調査の結果では、全期間固定金利型を希望する人が27.7%で、固定金利期間選択型が32.1%、変動金利型が40.1%です。3つの金利タイプを比較すると、変動金利型が最も多いのですが、固定金利型(固定金利期間選択型+全期間固定金利型)と変動金利型の2つに分けた場合には、固定金利型がほぼ6割を占める多数派になります。

希望段階では、変動金利型より固定金利型のほうが多くなっているわけです。多少金利が高くても、将来の金利上昇による返済額増加リスクなどを考えれば、固定金利型のほうが安心と考えて選択しているのではないでしょうか。

実際の固定金利型利用者は3割程度に

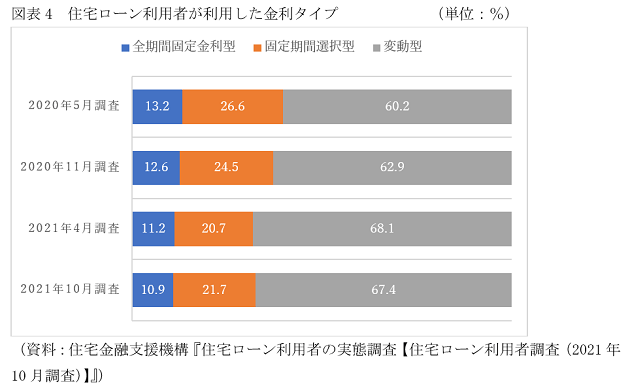

しかし、実際にどの金利タイプを選択しているのかをみると、2021年10月調査の結果は、図表4のようになっています。全期間固定金利型が10.9%、固定金利期間選択型が21.7%で、固定金利型の合計は32.6%と、3人に1人程度にとどまります。希望段階ではほぼ6割だったのが、大幅に減少しています。それに対して、変動金利型の利用者は67.4%で、希望段階の40.1%から大幅に増加しています。

金利水準をみると、変動金利型なら優遇金利の適用により0.3%台、0.4%台で利用できるところが多いのですが、固定金利型は高くなります。先にみたように固定金利期間選択型の10年固定は金融機関にもよるものの、おおむね1.0%前後で、全期間固定金利型の代表格であるフラット35は1%台の半ば近いです。

理想は安心の固定金利型でも、実際の選択の場面では金利が低く、返済負担が軽くなる変動金利型を選ぶ人が多いのではないかとみられます。

2月以降は固定金利型利用者が増えている

ただ、22年2月以降の固定金利型の金利上昇を受けて、固定金利型を利用するなら、さらなる上昇の前に現在の低い金利でフィックスしておいたほうがいいと、2月以降、固定金利型の利用者が増えているといわれています。

このまま一直線に固定金利型の金利が上がるのかどうか、まだまだ予断を許さない状況ですが、あまりのんびりしていると低金利で住宅ローンを利用するチャンスを逃してしまうかもしれないので、注意が必要です。

(文=山下和之/住宅ジャーナリスト)