住宅ローン、今買わないと年30万円近く負担増も…「固定金利」志向強まる

長く超低金利が続いている変動金利型の住宅ローン金利。2024年は上昇するのではないかといわれていますが、どうなるのでしょうか。実際に上昇すれば、これまでのように変動金利型一辺倒ではなく、固定金利型を利用する人が増えるのではないかとみられますが、その点について興味深いデータが出てきました。

住宅ローン利用者の7、8割が変動金利型

住宅ローンには、大きく分けると借入後の市中の金利動向に応じて適用金利、返済額が変わる変動金利型と、金利動向にかかわらず適用金利、返済額が変わらない固定金利型があります。固定金利型は主に長期金利の影響を受け、変動金利型は短期金利の影響を受けますが、2020年前後から長期金利が上がってきたため、固定金利型の金利が上昇してきました。固定期間が長いものは2020年には1%前後だったものが、2023年末には2%前後に上がっています。

それに対して、日本銀行が大規模緩和、マイナス金利政策をとっているため、短期金利は低水準に据え置かれ、変動金利型の金利は超低金利が続いています。多くの銀行では、0.3%台、0.4%台で利用できます。ネット銀行のなかには、0.2%台で利用できるところもあり、一定条件付きながら0.1%台のところもあるほどです。この金利差から、実際に住宅ローンを利用する人の多くが変動金利型を利用しており、調査にもよりますが、新たに住宅ローンを利用する人の7割から8割は変動金利型を利用しています。

変動金利型の金利上昇圧力が強まっている

しかし、2023年の年末あたりから、短期金利がそろそろ上昇するのではないかという見通しが強まっています。2023年11月には、日本銀行の植田和男総裁が、「年末から年始にかけてチャレンジングになる」と発言し、2024年に入ってからは、OECD(経済開発協力機構)が日本銀行に対して金利引き上げを提唱するなど、上昇圧力が強まっているのです。

こうした環境変化に対応して、不動産・住宅情報サービスのLIFULL HOME’Sが、2024年1月15日、「住宅ローンに関する意識調査」の結果をリリースしました。5年以内にマイホームを購入する予定のある人を対象に、2023年12月に実施されたもので、住宅ローンの利用を考えている人たちが、2024年の環境をどうとらえ、どのように対応しようと考えているのか、興味深いデータになっています。

首都圏中古マンションは13年比65.2%アップ

まず住宅ローン利用の前提となる不動産価格の動向について、「今後1年間の不動産価格の見通し」を聞いていますが、55.5%の人が「上昇すると思う」とし、「ほぼ変わらない」が33.7%、「下落すると思う」が6.1%、「どちらとも言えない」が4.7%という結果でした。半数以上の人が当面不動産価格は上がるとしており、下がると見る人は1割以下にとどまっています。住宅価格は十分すぎるほど高くなっていますが、それでもまだまだ上がるのではないかと考える人が多いようです。

不動産経済研究所の調査によると、首都圏の新築マンションの平均価格は2013年には4929万円だったものが、2022年は6288万円ですから、この間に27.6%も上がったことになります。中古マンションはもっと上がっています。東日本不動産流通機構のデータによると、2013年には2589万円だった首都圏の中古マンションの成約価格は、2022年には4276万円ですから、なんと65.2%も上がった計算です。

7割近くの人が金利上昇を見込んでいる

これだけ上がっていますから、そろそろピークアウトしてもいいのでないかという気がしますが、住宅の購入を考えている人は、そうは思わないようです。LIFULL HOME’Sの調査では、今後1年間の不動産価格について、55.5%の人が「上昇すると思う」としており、「ほぼ変わらないと思う」が33.7%と、全体の9割近くの人が、上昇か横ばいとみています。反対に、「下落すると思う」は6.1%にとどまっています。現状でも十分に高い上、さらに上がる可能性があるのですから、購入価格をすべて現金で賄えるという人はさほどいないでしょう。多くの人が、住宅ローンのお世話にならざるを得ません。

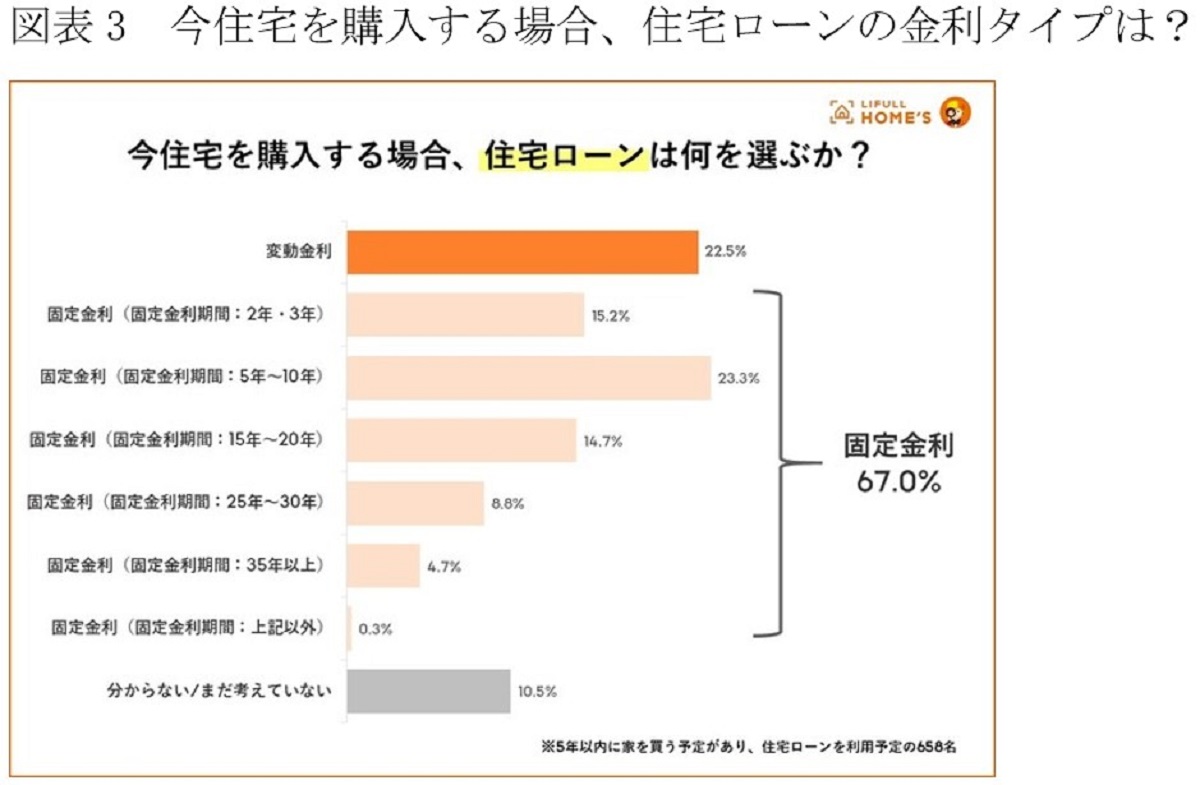

では、その住宅ローンの金利がどうなりそうなのか、今後1年間の住宅ローン金利の見通しを聞いたところ、図表1にあるように、「何かをきっかけに大きく上昇する」は16.9%で、「ゆるやかに上昇する」が52.4%でした。合計するとほぼ7割近くの人が今後1年間は住宅ローン金利が上がるとみています。なかでも、何か不測の事態が発生したときには、大きく上昇するとみる人が2割近くいるのは注目しておいていいのではないでしょうか。反対に、「ゆるやかに下落する」は19.9%で、「何かをきっかけに大きく下落する」は3.8%で、下落とみる人の合計は2割を少し超える程度にとどまっています。

4割以上の人が金利上昇前に買いたいと考えている

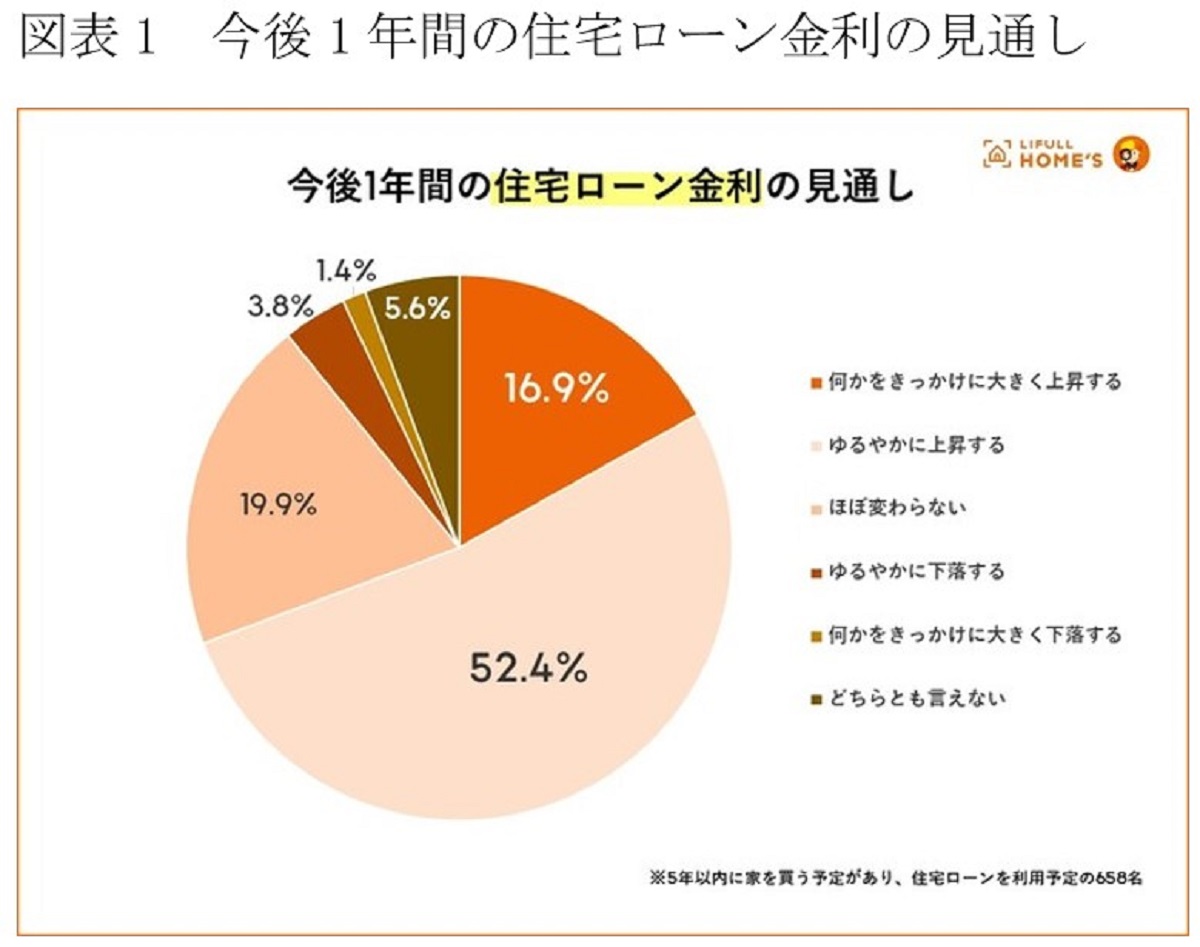

金利上昇が避けられないとなれば、それまでの金利が低いうちに住宅ローンを組むのが得策ですが、そうした住宅購入の考え方について質問したところ、図表2にあるような結果になりました。最も多かったのは、「住宅ローン金利が上がる前に買いたい」とする人の44.7%で、「住宅ローン控除(減税率)が変わらないうちに買いたい」とする人も42.1%に達しています。現在の超低金利で住宅ローンを利用できるうちや、住宅ローン減税が多いうちに買っておくのが得策と考える人が多くなっています。

たとえば、借入額5000万円、35年元利均等・ボーナス返済なしで、現在の変動金利型の0.375%で借りることができれば、毎月返済額は12万7049円ですが、0.875%に上がると13万8248円に、1.375%だと15万49円に増えます。1.375%になれば、月間で2万3000円、年間では27万6000円も負担が増えるのですから、早く買っておいたほうが得策と考える人が多いのも当然のことでしょう。

住宅ローン減税額は年々少なくなる可能性

住宅ローン減税については、2023年入居だと、長期優良住宅などの認定住宅を取得した場合、年末ローン残高の5000万円までの0.7%が控除され、それが13年間続きます。つまり、5000万円×0.007(0.7%)×13(年)で13年間の最大控除額は455万円です。それが、2024年入居になると、子育て世帯などではない一般の世帯では、対象とする年末ローン残高が4500万円に減少します。控除額は4500万円×0.007(0.7%)×13(年)で、13年間の最大控除額は409万5000円に減少します。13年間の最大控除額が45万5000円も減ってしまう計算です。2025年以降は未定ですが、さらに縮小される可能性もあるので、早めに取得して、ローン減税額が多いうちに住宅ローンを利用したほうが断然有利です。

特に、年収が高く、購買力が高いとみられる人ほどそんな思いが強いようです。「住宅ローン金利が上がる前に購入したい」とする人は、全体では44.7%ですが、年収1500万円以上の人では73.8%に増え、反対に年収400万円未満の人は37.3%にとどまります。

金利上昇時代に安全な金利タイプは?

この結果をみると、年収の高い人ほど、低金利や住宅ローン減税の有利なうちに購入し、年収がさほどではない人は取り残されてしまい、年収による資産格差がますます広がりそうです。年収がさほどではない人も、頑張ってマイホームを取得、持家派の仲間入りを果たしていただきたいものですが、そのためには住宅ローンの活用が不可欠です。その住宅ローン、金利が上がりそうですから、変動金利型だと借入後に金利が上がって返済額が増えてしまうなどのリスクがありますから、できればリスクのない固定金利型を利用するのが安心です。

とはいえ、先に触れたように、変動金利型なら0.3%台、0.4%台で利用できるのに対して、固定金利型で固定期間の長いタイプは2%前後の金利ですから、悩ましいところですが、やはり金利上昇リスクを考慮して、固定金利型のほうがいいのではないかと考える人が増えているようです。

変動金利型より固定金利型希望者が増加

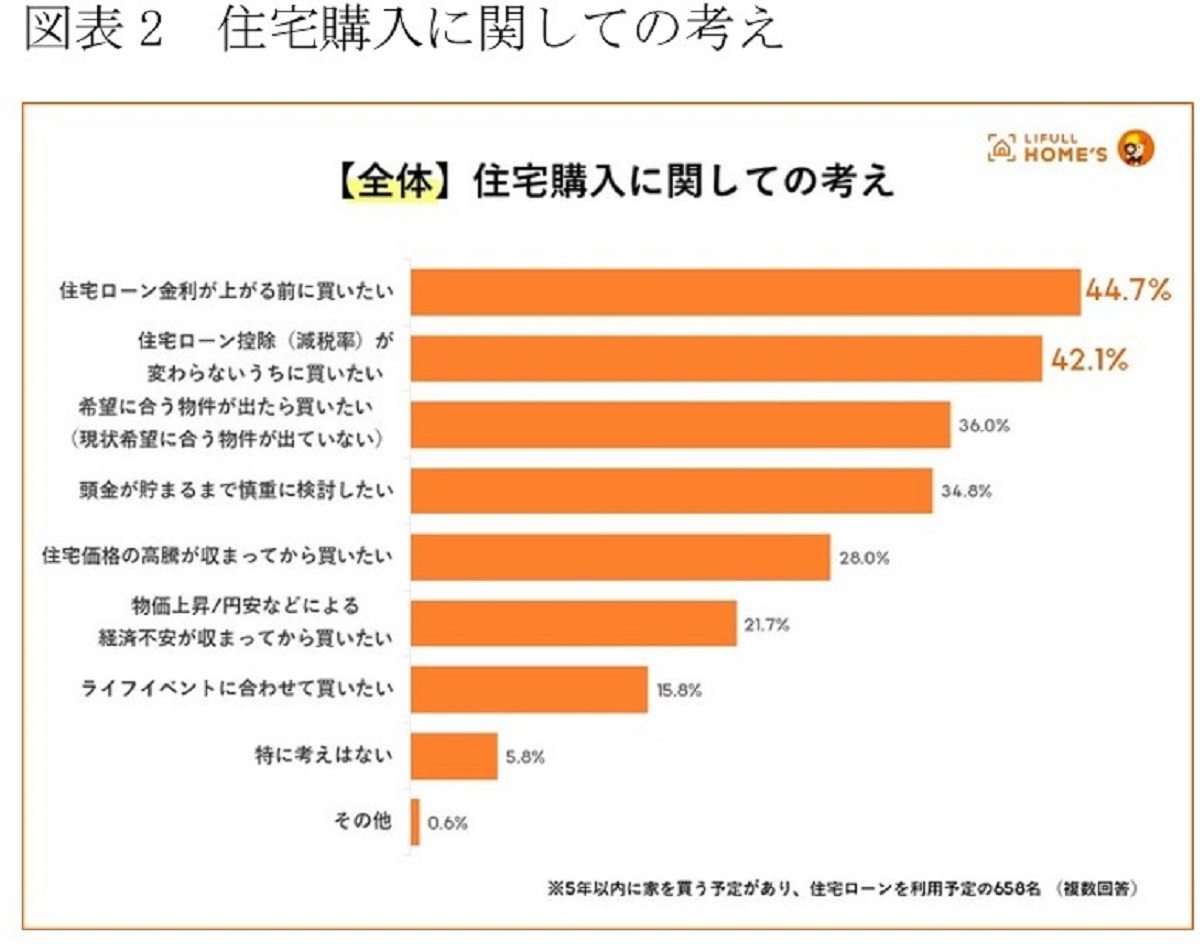

先のLIFULL HOME’Sの調査で、今住宅を購入する場合、住宅ローンの金利タイプは何を選ぶかと聞いたところ、図表3のようになっています。現状では7割から8割の人が変動金利型を利用していますが、これから買うのであれば、考え方がかなり違ってきます。変動金利型という人は22.5%にとどまり、固定金利型が合計67.0%と、固定金利型が多数派になっているのです。

固定金利型も固定金利期間が2年から35年以上までさまざまですが、なかでも、5年~10年が23.3%と最も多くなっています。固定期間が長くなるほど金利が高く、固定期間が30年、35年になると金利2%前後ですが、固定期間5年~10年なら1%前後で利用できます。

その後のことは少し不安が残りますが、5年~10年あれば収入も上がり、買った住まいの資産価値も高まる可能性があるので、問題ないのではないかと考える人が多いのでしょう。こうしたデータを参考に2024年の住宅購入、住宅ローン利用を考えてみてはどうでしょうか。

(文=山下和之/住宅ジャーナリスト)