共働き、「年収103万円の壁」だけじゃない?パート収入の壁に立ち向かうには?

「Thinkstock」より

「Thinkstock」より配偶者控除を受けるなら、年収は103万円以下に

「103万円の壁」という言葉を聞いたことがあるだろうか。これは、主にパートなどの短時間就労をする人々の働き方に関わることで、週5日働くビジネスパーソンには、あまり関わりがない。しかし、妻がパートやアルバイトをしている、これから始めようとしているという場合は、大いに関係があるのだ。

所得税を計算するときは、給与収入から給与所得控除65万円と、基礎控除38万円が差し引かれる。つまり、給料収入がこの2つの控除の合計額である103万円以下であれば、全額控除となり所得税はかからない。さらに、配偶者である夫の収入に対し、配偶者控除が適用されるのだ。配偶者控除を受ければ、夫の所得税の対象となる給与所得から、38万円を差し引くことができる。給与所得が減れば、その分課税額が減るので、節税になるのだ。

実際、夫の税金をどれだけ減らせるのかというと、年収300~600万円程度の一般的な収入の場合、8万円弱の節税が可能だ。もし、妻の年収が100万円前後ならば、103万円を超えないように調整したほうが、世帯としてはプラスになるということだ。

企業によっては、「配偶者手当」の支給をしている場合もある。配偶者がいる場合、一定の手当が支給される制度だが、この配偶者手当の支給基準を、国の基準に合わせて「配偶者の年収103万円以下」としている場合も多い。103万円を超えると、この配偶者手当が受け取れなくなる可能性もあるので、併せて確認しておこう。

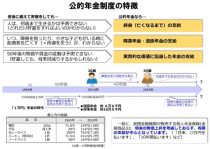

130万円の壁、新たな106万円の壁も登場

そして、103万円の壁の次には、「130万円の壁」がある。働く妻の年収が130万円を超えると、妻自身に社会保険(年金・健康保険)の保険料納付義務が生じ、年間約25万円の負担増となるため、家計に大きな影響を与える。しかも、2016年10月からは、短時間労働者に対する厚生年金・健康保険適用の基準が拡大される見込みなのだ。週20時間以上勤務、月額賃金8.8万円以上(年収106万円以上)、勤務期間1年以上など一定の条件に当てはまる場合、社会保険料負担が生じてくる。当初は被保険者数501人以上の大企業が対象だが、いずれは対象を拡大するという。現在の103万円の壁、130万円の壁に加え、さらに影響が大きくなる「106万円の壁」が登場することを覚えておきたい。