マンションなどマイホーム、“できるだけ若いうちに買う”が正解?10年で価格3割上昇

人生100年時代といわれて久しく、リタイア後も長い老後生活が待っています。その生活の基盤となるのが住まい。いかに安全・安心に過ごせる住まいを確保しておくかが、その老後生活を大きく左右します。そのためには、早めに最初の購入を行い、リタイア前に買換えによって、安心の住まいを取得しておきたいものです。

マンション価格はまだまだ上昇が続きそうな気配

マンションをはじめとするマイホームは、できるだけ早く買っておくのが安心であるのはいうまでもありません。ひとつには、マンションを中心とする住宅価格は年々高騰しており、できるだけ早く買っておいたほうが得する可能性が高いという点が挙げられます。逆に、買わないでいると、いよいよ手の届かない存在になってしまうリスクがあります。

ふたつめとしては、早めに買っておけばリタイア前にローン残高はほぼなくなります。手持ち物件を売却して、その代金を足掛かりに、より満足度の高い住まいを確保できる可能性が高まるという点があります。そして、第三のメリットとして、現在は住宅ローンの超低金利が続いており、住宅ローン減税などの住宅取得支援策が充実しているという点です。

新築マンション価格は10年間で3割以上の上昇

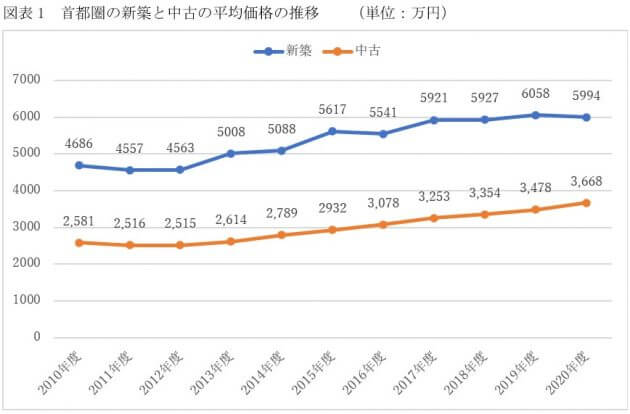

第一の住宅価格についてみると、この10年ほど上昇が続いています。図表1にあるのは、首都圏の新築マンションの発売価格の平均と、中古マンションの成約価格の平均を折れ線グラフにまとめたものです。

ブルーの折れ線が新築マンションですが、直近10年間で一番安かったのは2011年度の4557万円で、それが2020年度には5994万円になっています。この9年間で31.5%も上がったことになります。オレンジの折れ線グラフが中古マンションですが、こちらは2012年度の2515万円から、2020年度には3668万円に、45.8%も上がっているのです。

この間の給与所得などの上昇率は微々たるものですから、できるだけ早いうちに買っておくのが得策であることはいうまでもないでしょう。これ以上高くなれば、庶民には手が届かない、まさに高嶺の花になってしまいます。

若いうちに買っておけば50代で買換えできる

第二のポイント、若いうちマイホームを取得しておけば、老後を迎える前に買換えが可能になり、バリアフリーなど安全・安心の住まいを確保しておきやすくなるという点についてみてみましょう。

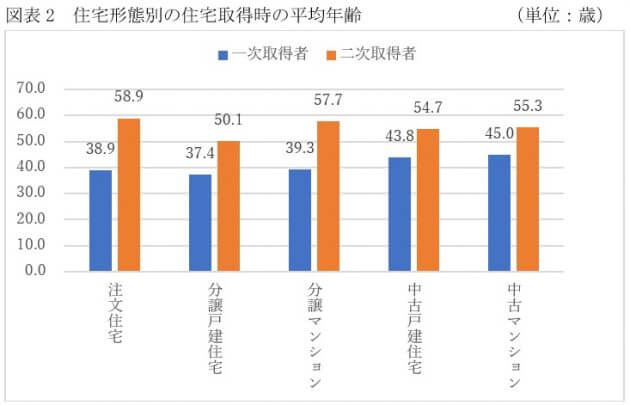

図表2にあるのは、国土交通省『令和2年度住宅市場動向調査』から2019年度に住宅を取得した人たちについて、住宅の形態別に初めての購入と二度目の購入の平均年齢を示しています。たとえば、分譲マンションについては、初めて買った人(一次取得者)の平均年齢は39.3歳で、二度目の人(二次取得者)は57.7歳です。その差は18.4年もあります。39歳で買っておけば、58歳の時点ではローン残高も大幅に減少しているはずです。住宅金融支援機構の『2020年度民間住宅ローン貸出動向調査』によると、住宅ローンの完済債権の貸出後経過期間の平均は16.0年ですから、残高がゼロになっている人が少なくないはずです。

となれば、買換えにおいては住まいの売却代金をそのまま買換えの資金に回せるわけですから、資金繰りは格段にラクになります。

二次取得者の自己資金割合は6割近くに達する

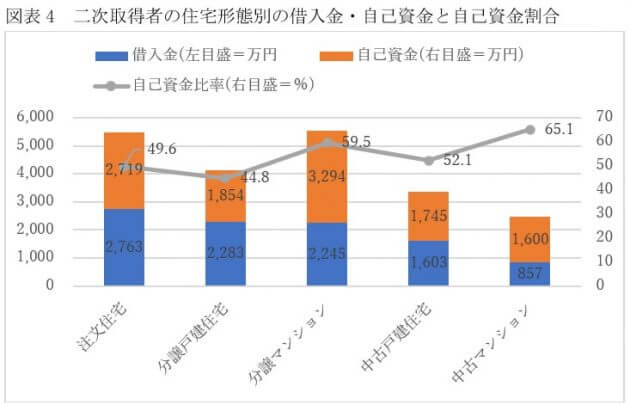

先の国土交通省の調査によると、一次取得者と二次取得者の住宅取得の資金構成は図表3・4のようになっています。分譲マンションを例にとると、一次取得者では取得価格の平均は4393万円で、うち借入額が3269万円、自己資金が1124万円ですから、自己資金割合は25.6%です。それに対して、二次取得者の取得価格の平均は5539万円と高くなりますが、借入金は2245万円と、一次取得者の平均より少なくなり、自己資金は3294万円に増えます。その結果、自己資金割合は59.5%、ほぼ6割近い水準まで高まります。

これは、分譲マンションの例ですが、グラフでもわかるように注文住宅や分譲戸建住宅(建売住宅)などについても同様の傾向で、なかでも中古マンションを買った人の自己資金割合は65.1%に達しています。

より満足度の高い住まいを購入できる可能性が高い

取得価格をみると、一次取得者は4393万円で、二次取得者は5539万円と1100万円以上の差があります。これだけの違いがあれば、マンションの広さ、立地などさまざまな面で選択肢が広がります。老後に備えて、防災面での安心感のあるマンション、またバリアフリーが徹底したマンションなどを選択することも可能かもしれません。老後の安心感が格段に高まります。

しかも、借入金が少なくなるので、返済負担が軽く、早く返済を終えて、老後生活のゆとりが出てきます。

一次取得者の借入額の平均は3269万円ですから、金利1.0%、35年元利均等・ボーナス返済なしの毎月返済額を試算すると9万2279円です。それに対して、二次取得者の借入額の平均は2245万円ですから、同じ条件で計算すると6万3373円に減少します。これだけ負担が軽くなるのであれば、35年返済ではなく30年、25年と短くすることができます。30年なら7万2208円、25年なら8万4607円です。

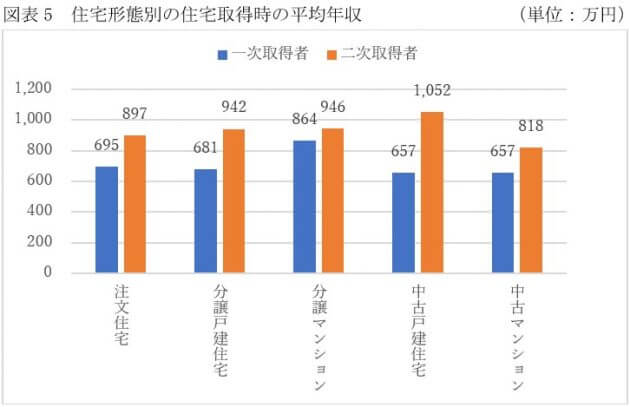

老後は住宅ローン返済のない住まいでゆったりと

図表5にあるように、二次取得者の平均年収は1000万円を超えていますから、もっと返済期間を短くすると、20年で10万3246円。年収1000万円なら年収に占める返済額の割合である返済負担率は12.4%ですから、まったく問題ないでしょう。返済期間10年にしても、毎月返済額は19万6671円ですから、年収1000万円なら返済負担率は23.6%なので、まだゆとりがあります。

ただ、ゆとりがあるといっても10年以内にすると住宅ローン減税の対象外になってしまうので、住宅ローンを利用するなら10年以上にしておくのが得策でしょう。いずれにしても、返済期間を短くできるので、リタイア時までに完済して、住宅ローン返済のない住まいで、ゆったりとした老後を過ごせるはずです。

ローンがなければ老後生活の選択肢が増える

住宅ローンが終わっていれば、老後の生活の選択肢が増えます。まずはバリアフリーの行き届いた住まいを選択すれば、多少体に不自由な面が出てきても、何とか生活できるでしょうし、それ以上に問題が出てきたときには、サービス付き高齢者向け住宅や有料老人ホームに入ったほうが安心です。

その際、住宅ローンを完済していれば、売却代金をサ高住や老人ホームへの入居資金に回すことができます。ひとくちにサ高住といっても、2021年3月28日付けの記事、「“終の棲家”の格差に愕然┄┄人気の『サ高住』の厳しい現実 台所なし・浴室なしが大半」で振れたように、お金があるとないとでは、入居できる住まいがまったく違ってきます。

そのためにも、できるだけ早く取得して、リタイア前に買換えしておくことが重要になってくるわけです。冒頭に振れたように、いまなら超低金利で住宅取得支援策も充実しています。いつまでもそうとは限らないので、その点でも早めの取得が安心でしょう。

(文=山下和之/住宅ジャーナリスト)