市場参加者の間で、ソフトバンクグループの事業戦略に対する懸念が高まりつつある。株主のなかには、ソフトバンクに自社株買いによる株主価値の向上や、投資の意思決定を監督する委員会の設置などを求める者もいる。

その背景の一つとして、ソフトバンクが出資した米国のシェアオフィス大手、ウィーワークを運営するウィーカンパニー(ウィー社)が上場を断念し、損失が発生した影響は大きい。昨年7~9月期、この損失が響きソフトバンクの連結決算は約7000億円の最終赤字となった。

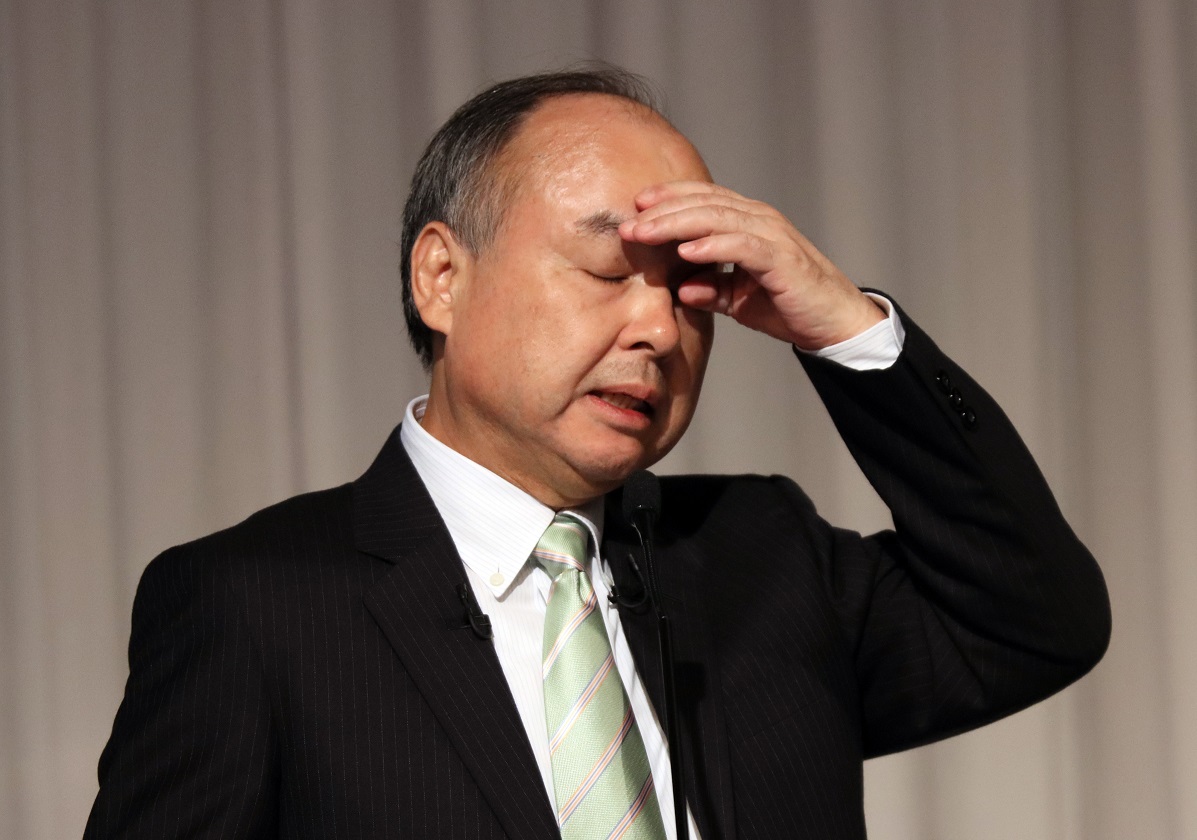

示唆されることは、ソフトバンクに成長を急ぎすぎた部分があることだろう。同時に、長期的に考えると、先端分野に投資し成長を目指す同社会長兼社長の孫正義氏の発想には、重要かつ有効と考えられる部分もある。孫氏のように成長を目指して大胆かつ迅速に意思決定を下すことのできる企業家も多くはない。

現在、新型コロナウイルスによる新型肺炎の感染拡大など、世界経済のリスクは増えつつある。同社には、強力なリーダーシップを発揮すると同時にリスク管理の体制を整え、さらなる成果を実現することが求められる。

先端分野への投資を重視するソフトバンク

近年、ソフトバンクは投資会社としての性格を強めてきた。具体的に同社は、10兆円規模のソフトバンク・ビジョン・ファンド(SVF)を設定し、先端テクノロジーの開発や、それを用いたエコシステムの拡大を目指す企業への出資や買収を行っている。背景には、人工知能(AI)などの実用化によって、新しい人々の生き方を創出し、付加価値を生み出すことができるとの期待がある。その考えに基づき、世界各国でAIやブロックチェーン、量子コンピューターなどの開発が急速に進んでいる。これは企業だけでなく、国家をも巻き込む競争だ。2018年以降、米中の貿易摩擦が熾烈化した要因の一つには、IT先端分野における大国同士の覇権争いがある。

私たちの日常生活を振り返ると、先端テクノロジーを実用化する企業の影響力がよくわかるだろう。端的に、新しいIT機器、関連サービスの登場は、常識を覆す。たとえば、アマゾンなどのEC(電子商取引)のプラットフォーマーの登場により、好きな時に、好きなところで、必要なモノを買うことができる。それは、IoT(モノのインターネット化)などの技術を用いた物流革命といえる。

また、SNSのテクノロジーを活かすことでシェアリングエコノミー(特定のモノを複数人で共有すること)も普及した。カーシェアやライドシェアなどはその例だ。シェアリングエコノミーは、特定のモノに対する所有権を独占するよりも、そのときどきのニーズに応じて幅広いモノやサービスを利用する権利にアクセスすることを重視する人々の価値観を反映した、新しい経済活動といえる。

ECやシェアリングエコノミー等に共通するのは、最先端のテクノロジーを用いて新しい発想を実用化できる企業が、需要を生み出すということだ。ソフトバンクは創業者である孫氏の企業家の資質を見抜く力(眼力)に頼りつつ、スタートアップ企業などに他社に先駆けて資金を提供し、競争を有利に進めようとしてきた。

ウィーカンパニーからの損失発生の影響

その発想に基づき、ソフトバンクとSVFは、ウィーカンパニーに出資した。ソフトバンクには、シェアオフィス事業の成長を背景にウィー社が上場を実現し、大きな利得を手にできるとの期待があった。

しかし、昨年の秋口ころから、一部の市場参加者はそうした期待よりも、ウィー社のビジネスモデルやコーポレートガバナンスの体制などに懸念を持ち始めた。それを受けて、ウィー社は上場を断念し、企業価値が毀損した。その結果、ソフトバンクは昨年7~9月期決算にてウィー社への投資から総額9000億円程度の損失を計上した。

ウィー社からの損失発生から示唆されることは、先端分野のスタートアップ企業などに資金を提供して成長を取り込むというソフトバンクの戦略に、見直されるべき部分があることだろう。突き詰めていえば、ソフトバンクはリスクを客観的かつ冷静に評価したうえで投資の意思決定を行う体制を整備できていなかった恐れがある。

見方を変えれば、ソフトバンクには、成長を急ぎすぎた部分があっただろう。同社は、リスクの評価よりも、ライバルに先駆けてスタートアップ企業などに出資し、将来的な成長の取り込みに、過度に執着してしまったとの印象を持つ。

上場を断念した後、ウィー社はリストラを進めて資金繰りをつながなければならなくなっている。ソフトバンクが重視してきたシェアオフィス事業の成長を見込むには、あまりに不確定要素が多い。他の出資先に関しても、インドのスタートアップ企業であるオヨ・ホテルズ・アンド・ホームズなど想定通りに成果が出ていない案件もあるようだ。

さらに、孫氏が注力する第2号のSVFの資金調達は難航していると報じられている。これまでの投資体制とスタンスを維持したままでソフトバンクがさらなる成長を実現できるか否か、先行きを慎重に考える市場参加者は増えつつあるとみられる。

不可欠なリスク管理の徹底

今後、ソフトバンクに求められる取り組みは、リスク管理を徹底することだろう。投資に不確実性はつきものだ。どれだけ優秀な人材を確保できた企業であっても、100%の確率で長期の成長を実現できるとは限らない。

ソフトバンクはアリババグループの株価上昇から得られた評価益に支えられ、金融機関などから資金を調達して投資を行っている。やや気になることは、アリババに次ぐ成果が見られないことだ。アリババの成功は重要だが、投資によってソフトバンクが成長を実現するには、それに次ぐ成果を実現しなければならない。それは、ソフトバンクが自社の投資戦略の有効性をステークホルダーに理解してもらうために大切だろう。

現在、世界経済の先行きに関する不確定要素は増えている。中国で発生した新型肺炎が世界経済に与える負の影響は軽視できない。中国経済の減速や米中の貿易摩擦への懸念などから、市場参加者のリスク許容度が一段と低下することもあるだろう。いずれも、ソフトバンクの投資戦略にとって無視できないリスク要因だ。

不確実性が高まる経済環境のなかでソフトバンクが投資によって成長を目指すためには、企業家の資質に加え、投資先のキャッシュフロー創出能力や財務の安定性を客観的に評価し、より厳密にリスクを管理することが不可欠だ。一部株主は投資の意思決定を監督する委員会の設置を求めているようだ。他の株主からも、株主価値の向上などへの要請は増える可能性がある。

同時に、孫氏と同等の情熱と“眼力”を持ち、高い成長を実現できると期待される企業家を見いだす力のある人材を確保することもソフトバンクには欠かせない。難しいのは、組織的なリスク管理と迅速に意思決定を下すリーダーシップの両立だ。競争や変化のスピードが加速化する環境に対応するためには、強力なリーダーシップが欠かせない。そのリスクをどのように組織全体で管理するか、ソフトバンクは大きな試練を迎えていると考えられる。

(文=真壁昭夫/法政大学大学院教授)