安倍首相(つのだよしお/アフロ)

安倍首相(つのだよしお/アフロ)プライマリーバランス赤字=財政危機とは限らない

結論としては、日本の財政再建はアベノミクス以降失敗しているわけではないが、それまで名目成長率が極端に低かったことが、高水準な政府債務残高/GDPをもたらしたと考えられる。

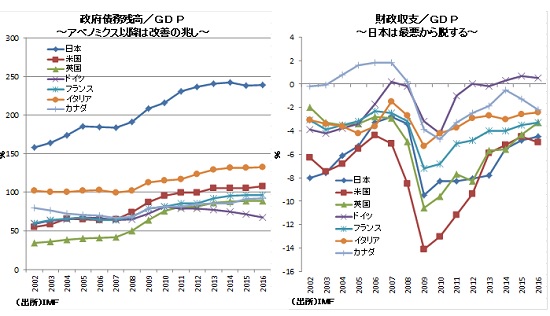

まず、日本の財政再建が失敗し続けているといわれる背景には、高水準の政府債務残高/GDPの存在がある。実際、同指標をG7諸国で比較すると、日本の水準が断トツに高い。こうしたなかで、フローの政府債務残高/GDPといわれる財政収支/GDPの推移をみてみよう。

特に日本の政府債務残高/GDPが急上昇した2000年代以降についてみると、むしろ2000年代半ばから2010年代前半にかけては、日本よりも米国の財政収支/GDPの赤字幅が大きいことがわかる。

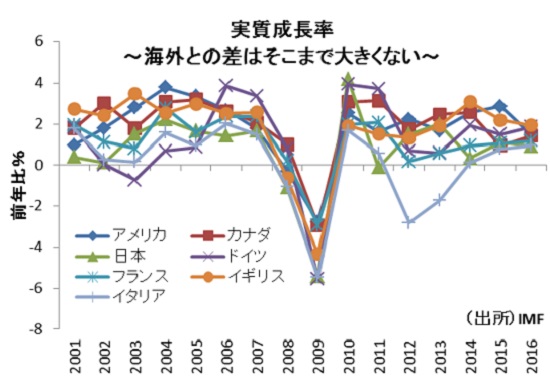

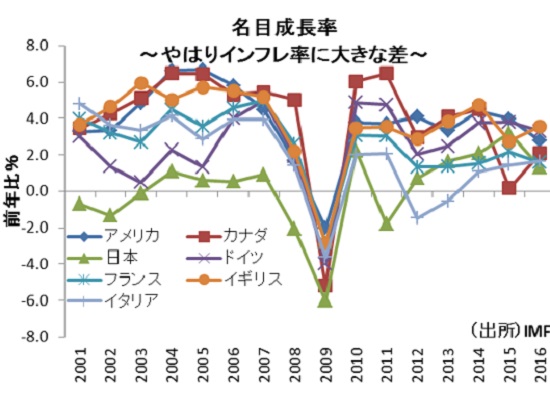

また、G7諸国における経済成長率の推移を比較しても、2000年代前半はむしろ日本よりドイツのほうが低いことに加え、2010年代前半も欧州債務危機の影響を受けたイタリアの経済成長率が極端に低く、G7諸国のなかで日本が極端に低いわけではないことがわかる。

それに対し、政府債務残高/GDPの分母となる名目経済成長率をG7諸国で比較すると、特に政府債務残高/GDPが急上昇した2000年代~2010年代頭にかけて、日本の名目成長率が圧倒的に低いことがわかる。

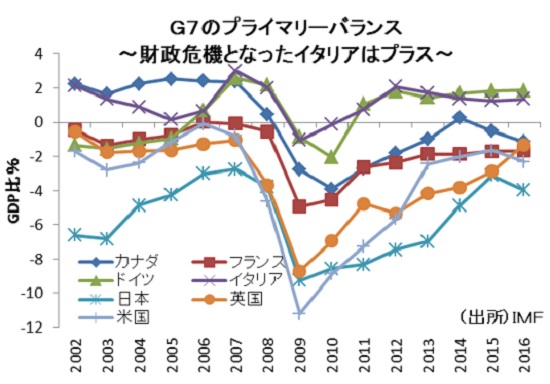

特に、G7諸国のプライマリーバランス比較には多くの示唆がある。注目すべき点は、名目GDP比で比較すると日本が比較的赤字幅が大きいことがわかるが、一方で、黒字化を維持している国はドイツとイタリアしかないことである。プライマリーバランス赤字国で財政危機が起きていない一方で、プライマリーバランス黒字国であるイタリアがもっとも財政不安が高いことからすると、プライマリーバランスで判断してもその国の財政が危険かどうかは明確に判断できない。これは重要なポイントである。

デフレ脱却が遠のく恐れも

また、1990年代以降の欧米諸国の財政赤字削減に向けた積極的な取り組みによって、90年代後半に欧米諸国の財政収支が大きく改善したという指摘がある。実際に、米国の財政収支は90年代末に、約四半世紀ぶりに黒字化している。

しかし、現在の日本は当時の欧米諸国のような状態にはなりにくい状況にある。背景には、90年代の欧米諸国は財政赤字削減により長期金利が低下する余地があり、こうしたクラウドイン効果により経済が支えられた可能性が高いが、現状の日本では日銀がイールドカーブコントロールを導入していることもあり、金利低下を通じたクラウドイン効果は期待できない。

こうした状況のなかで、すでに足元で日銀はステルステーパリングの状況にあり、量的な緩和効果は低減してきている。さらには、財政も緊縮気味に運営されていることからすると、日銀が金利をコントロールしているからといって、必ずしも金融緩和的な状況になっているとはいい切れない。

だからこそ、日本の財政再建はより景気への配慮が必要なのである。実際、日本のプライマリーバランス/GDP比を時系列で見ると、名目GDPと非常に連動性が高いことが示される。特に2000年代後半以降を見れば、その両者の関係の深さがわかる。

そして、この関係が続いたと仮定してプライマリーバランスが黒字化する名目GDPの水準を計測すると、名目GDPが560兆円に到達すれば、プライマリーバランスの赤字は解消する。逆に、名目GDPが560兆円に到達しなければ、プライマリーバランスの黒字化は困難となる。これは、名目GDPを押し下げるような緊縮財政を無防備に行うと、プライマリーバランス黒字化が遠のく可能性があることを示している。

(文=永濱利廣/第一生命経済研究所経済調査部首席エコノミスト)