絶対に手を出してはいけない金融商品5選…退職金等を溶かさず確実に増やす方法

人生の中で、相続・贈与・退職などにより、まとまったお金を手にする機会が一度はあるかもしれません。今まで手にしたことがない大金を目の前にすると、気が大きくなってしまう気持ちはわかります。

そのまとまったお金を投資でさらに増やして、豊かな生活を送りたい、老後の生活の不安を減らしたいと考える人は少なくありません。

しかし、忘れてはいけないのが、そういった大きなお金を手にしている人から、いかに儲けようかと企んでいる人も多くいるということです。

今回はそんな、相続・贈与・退職などでまとまって得たお金で、“手を出してはいけない5つの金融商品”を紹介します。

資産運用の基本は「コア・サテライト戦略」

投資では、比較的リスクの小さい「安全資産」と、利益を狙いやすい「リスク資産」に分けて考え、預貯金や国債などの安全資産を確保することが重要です。リターンを積極的に狙いたい場合でも、大きな損失を避けるために必ず「守り」の資産をつくりましょう。

こうした考え方を生かした「コア・サテライト戦略」という手法があります。資産を安定的に運用する「コア」と、積極的に運用する「サテライト」に分け、資産を守りながら利益を狙う方法です。自己資産のうち、コア部分は7~9割と多めに確保しておき、サテライトは残りの1~3割で運用します。

コアはバランス型・インデックス型の投資信託や債券です。サテライトは、アクティブ型の投資信託や株式など、値動きの大きな金融商品です。ポイントは、必ず資産を分散して、リスクを減らすことです。分散することによって、特定の資産の価値が下がってもダメージを軽減させることができます。

全額を投資に回してはいけない

相続・贈与・退職などでまとまって得たお金を全額、投資に回すのはおすすめできません。投資は「冷静に判断すること」が必要不可欠ですが、全額投資することで冷静さを欠いてしまうことがあるためです。

まとまったお金が2000万円であれば、1000万円ほどを預貯金や個人向け国債などの安全資産に割くとよいでしょう。個人向け国債は「元本割れしない」、預貯金は「すぐに現金を引き出せる」点がメリットです。コア・サテライト戦略を思い出し、安全資産を中心に据えましょう。

投資に回す場合は、投資のタイミングを複数回に分けましょう。「月に50万円投資・計20回」「月に100万円投資・計10回」「1景気サイクルの5年間で積立投資をする」などです。投資先は投資信託やETF(上場投資信託)がおすすめです。

手を出してはいけない5つの金融商品

(1)オプション付き投資信託

オプション付き投資信託には、株式やREITに投資をしつつ、オプション取引を行い利益の上乗せをする「カバードコール型」や、値上がり益や配当・利子といった運用益に加えて、選択した通貨の為替差益や為替取引によるヘッジプレミアム(通貨の金利差)も得られる「通貨選択型」などがあります。

このように説明されても、仕組みがわかりにくいでしょう。収益の源泉が多いのは一見良いことのようですが、その分、リスクも高くなります。何より、手数料が高いのがネックです。オプション付き投資信託は「複雑な仕組み」「リスクが高い」「手数料が高い」と覚えておき、手を出さないに限ります。

(2)仕組債

仕組債は、債券にオプションなどを組み込んだ商品。元本や利息の支払いに、株価指数や為替などの金融指標の変化による条件が付与されて、条件のない債券よりも高い利回りが提示されています。

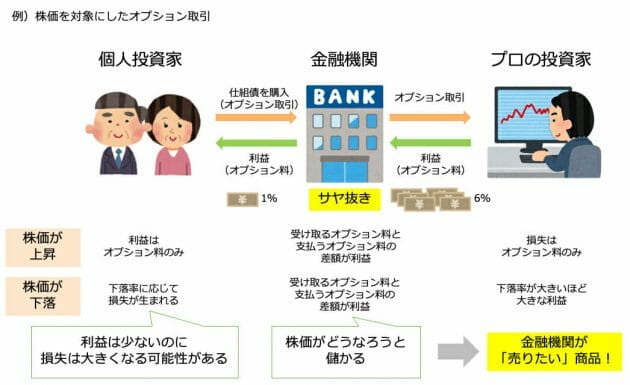

<仕組債のオプション取引のイメージ>

(株)Money&You作成

たとえば、株価を対象にしたオプション取引が組み込まれた仕組債を個人が購入した場合、株価がいくら上昇したとしても、得られる利益はあらかじめ決まったオプション料だけです。それに対して、株価が下落した場合は、下落するほど大きな損失を被ります。投資のリスクとリターンにはトレードオフ(両立しえない関係)があるといわれますが、仕組債の場合は、損失のリスクに見合ったリターンが得られません。

金融機関はプロの投資家とオプション取引を行うことで、株価がどうなろうと儲かるようになっています。たとえば、プロの投資家から6%を得て、購入者には1%を支払う、といった具合です。この“サヤ抜き”が悪質で、個人投資家が儲からない理由になっています。

最近は仕組債の販売をやめる金融機関が増えていますが、ゼロにはなっていません。証券・金融商品あっせん相談センターでの紛争解決手続き終了事例のうち、仕組債は38%でトップ(2021年9月まで1年間)となっています。21年7~9月期の手続き終結事例で多いのは、70~80代の高齢者による申し立てです。「定期預金を中途解約して仕組債の購入を勧められ、多額の損失が発生した」などの主張が多くあります。

(3)毎月分配型の投資信託

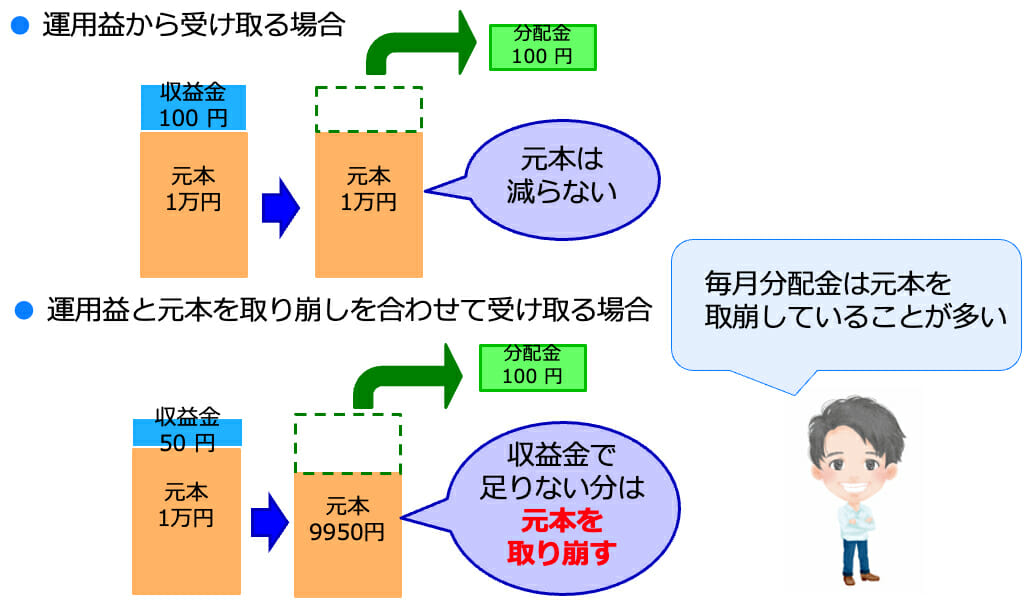

毎月分配型の投資信託は、文字どおり分配金を毎月支払ってくれるタイプの投資信託です。毎月分配金がもらえたら嬉しいのですが、その仕組みを理解しなければなりません。

毎月分配型の投資信託は、運用で利益が出ているときにはその利益から分配金を支払いますが、運用で利益が出なかったときは元本を取り崩して分配金を支払います。その結果、分配金を支払った分だけ投資信託の元本が減ってしまいます。毎月分配型の投資信託のほぼすべてが、このように元本を取り崩しています。

資産形成、つまりお金を増やすという観点からすれば、この仕組みは適しません。また、複利効果の面から考えると、分配金は受け取るよりも再び投資に回したほうが効率良く資産を増やせるでしょう。毎月分配金として受け取ってしまうと、複利効果を生かすことができなくなってしまいます。

忘れてはならないのが、毎月分配型の投資信託は、信託報酬などの手数料が高く設定されている点です。自分のお金を預けて、高額の手数料を支払いながら、預けたお金の一部から取り崩した分配金を受け取るというのでは、とても割に合わないでしょう。

もし、金融機関が毎月分配型の投資信託を勧めてきたら、それは手数料目当ての可能性が高いでしょう。毎月分配型の信託報酬は年1%以上の商品が多く、なかには2%以上の商品もあります。

(4)退職金運用プラン

こちらは退職金を受け取った人が対象になりますが、退職金運用プランには手を出してはいけません。これは、定期預金と投資信託やファンドラップなどの商品をセットにした商品。資産の半分を定期預金に預け、もう半分を投資信託で運用します。

定期預金の部分では、3カ月間など期間は短いですが、年利6%と高い金利が提示されているため、お得に感じるでしょう。しかし、投資信託の部分では購入時手数料や信託報酬が高く設定されているものがほとんど。トータルで見ると損になるようにできています。

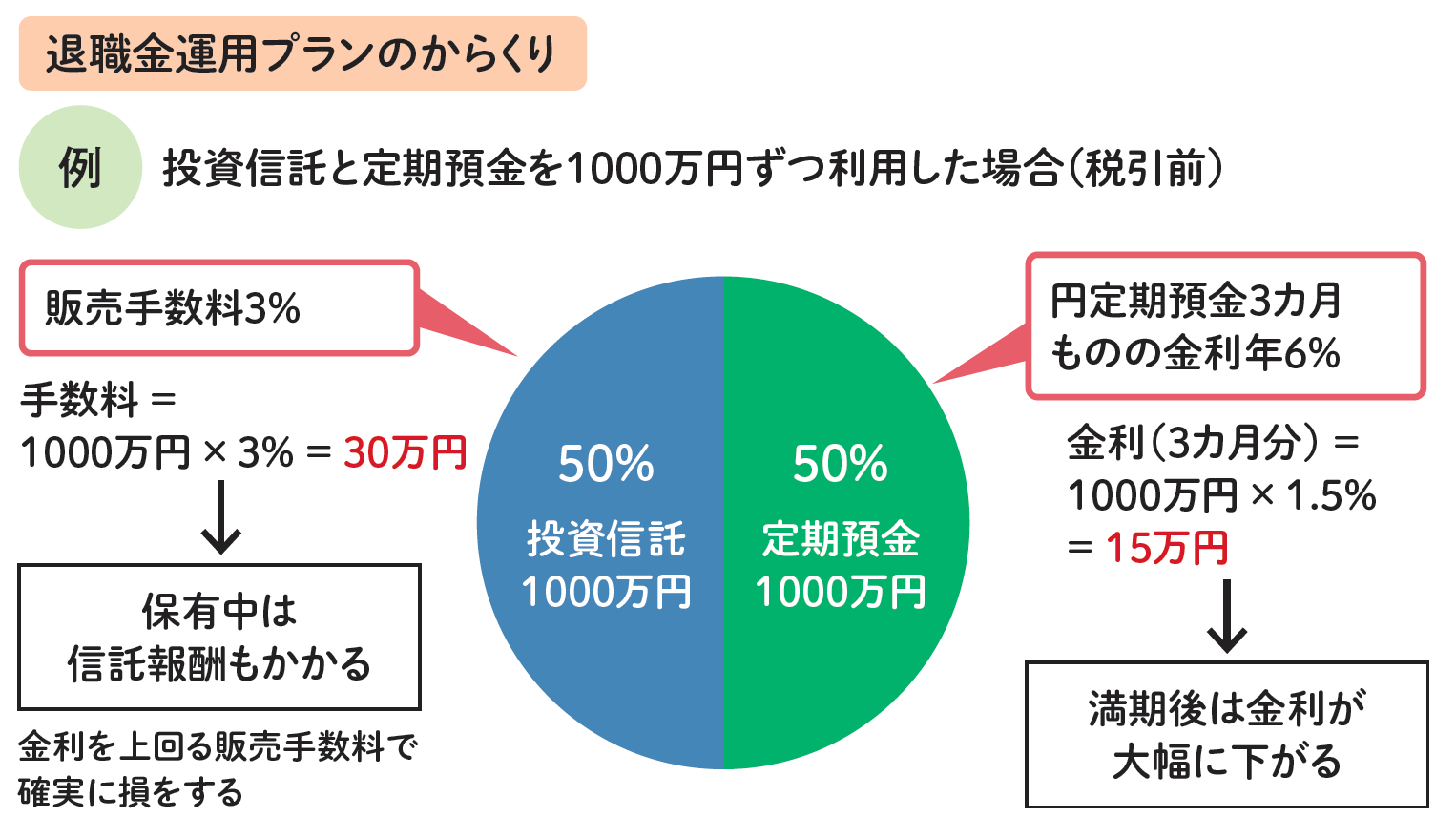

退職金運用プランの販売手数料と金利

この例では、定期預金の金利で15万円もらえていてお得に見えますが、投資信託の販売手数料を30万円支払うことになります。つまり、この商品を買った瞬間に15万円を損しているのです。絶対に手を出してはいけない商品なのです。

(5)外貨建て保険

外貨建て保険は、保険料の支払いや保険金の受け取りが外貨で行われる保険です。米ドルや豪ドルといった外貨で保険料を支払い、保険金などを受け取るときも外貨で受け取ります。

最近は、ドル金利が上昇しているのでドル建て保険が人気のようです。「外貨は金利が高いので、円建ての保険よりも高い利回りが期待できる」「元本が保証されている」などというと一見良さそうなのですが、これも注意すべき商品です。

外貨建て保険の「元本保証」は、あくまで外貨ベースです。したがって、多少金利が得られたとしても、外貨を円に戻したときに、為替レートの値動き次第で金利以上に損をする可能性があります。

「通貨分散のために購入するのだ」という方もいますが、100歩譲って通貨分散のために購入するにしても、外貨建て保険は販売手数料の高い商品です。公表されていないケースも多いのですが、外貨建て保険は6〜8%と、他の投資商品に比べてはるかに高い販売手数料がかかっています。それだけに金融機関の「勧誘」も熱心で、近年、国民生活センターへの相談件数が増加しているほどです。リスクを抑えて通貨分散をするにしても、米国債という選択肢のほうが合理的です。

今回ご紹介した「コア・サテライト戦略」を実践し、お金を減らさずに着実に増やす運用を心がけていただければと思います。

(文=頼藤太希/経済ジャーナリスト、株式会社Money&You代表取締役)

『マンガと図解 定年前後のお金の教科書』(宝島社)

今回の内容も含めて、拙著『マンガと図解 定年前後のお金の教科書』で紹介していますので、ぜひ参考にしていただけたらと思います。

本書は老後のお金の不安をなくす具体策を示した一冊です。定年後の収入と支出の最適解は何か、お金の不安を解消する制度の利用、定年70歳時代の制度を生かした得する働き方について、余すところなく説明。老後を支える資産運用収入についても、NISA、iDeCoを徹底的に活用したうえで、どのような銘柄に投資すべきか、退職金はどのように運用するかなど、定年前後のお金の不安のすべてに応えます。