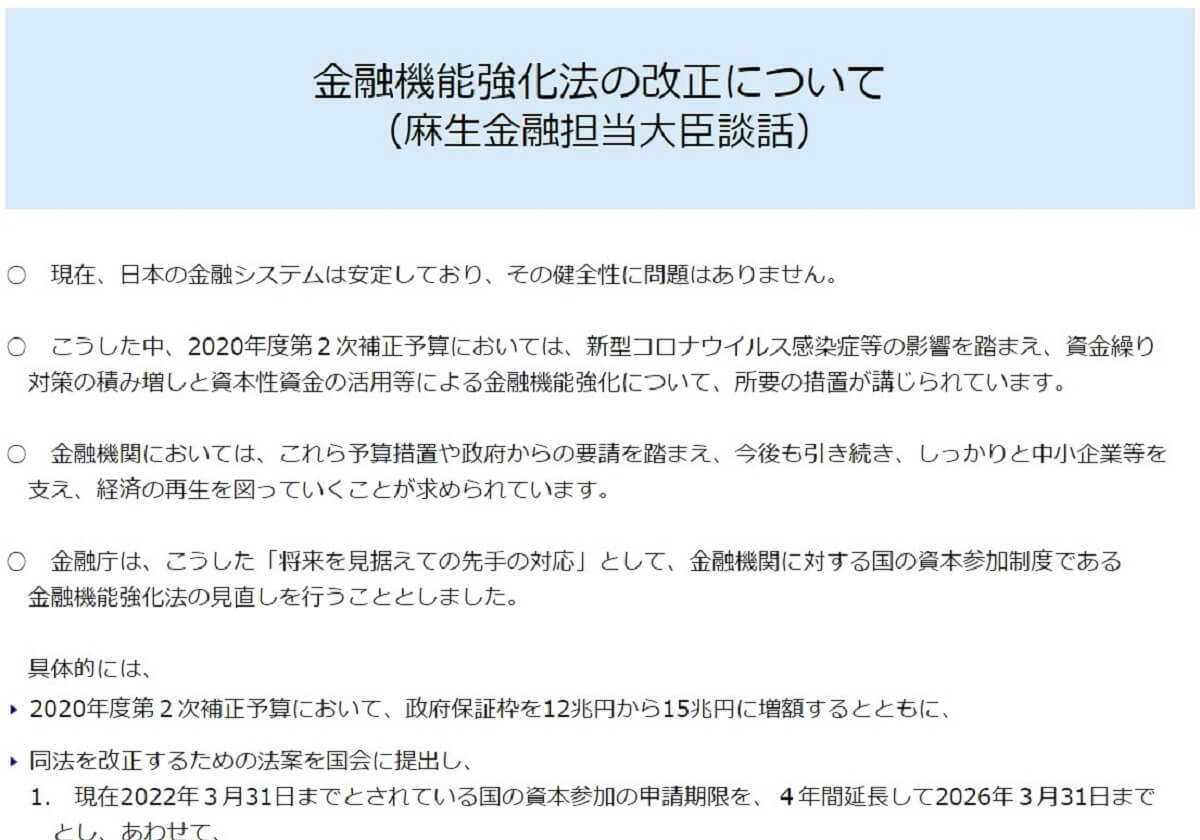

地方銀行に公的資金を投入しやすくする改正金融機能強化法が6月12日の参院本会議で可決、成立した。金融機関の申請期限を2026年3月末まで4年延長した。新型コロナウイルスの影響を受けた場合、経営責任を問わないなど特例を設け、支援する資金の枠も12兆円から15兆円に拡充する。改正金融機能強化法は今夏に施行する。地銀、信用金庫などの財務基盤の強化を通じて、新型コロナで資金繰りが悪化した企業への支援を後押しする。

公的資金を受ける際の条件を緩和する特例では、経営責任を追及せず、収益目標の設定を求めないほか、おおむね15年以内とされる返済期限を設けない。今回のコロナ特例は、「公的資金を永久に返済しなくてよく、経営責任も問わない。究極のモラルハザード」(別の有力地銀の頭取)である。一番乗りするのはどこか。

金融庁は競争を促し、退出すべき銀行をあぶり出す“地銀改革”を柱に据えてきた。コロナ特例では返済期限を設けず、経営責任も問わないという、異例ずくめとなった。

コロナ7業種は地域金融機関との取引が多い

金融関係者の間で、あるリポートが話題になっている。岡三証券グローバル・リサーチ・センター理事長の高田創氏が5月20日に配信した「バブル崩壊は大手バブル3業種、コロナショックは中小の『コロナ7業種』の問題」。7業種とは、陸運、小売り、宿泊、飲食サービス、生活関連サービス、娯楽、医療福祉で、いずれも労働集約型だ。

1990年代後半のバブル崩壊は、バブル3業種(不動産・建設、卸小売)へ融資を拡大した大手金融機関の問題だった。コロナ禍は地域金融機関に向かう。高田氏は「コロナの影響を受けやすい7業種は地域金融機関との取引が多い」「コロナショックは、7業種を中心とした中小企業に問題が生じやすく、倒産リスク・雇用に深刻な影響が及ぶ」と分析している。

コロナの第2波が訪れたときに、力尽きて自主廃業する中小企業が続出するのではないかとの懸念が強い。その余波で銀行が損失を出し、銀行自体が店じまいすることもあり得る。地域金融機関はもともと人口減と低金利で苦しい経営環境下にある。新型コロナウイルスの感染拡大で地方企業の業況が一段と悪化し、地域金融機関の経営に打撃を与えている。政府は企業への資金供給に目詰まりを起こさないようにするため、地方銀行に注入できる公的資金の枠を15兆円に拡大。地域経済の底割れ回避に全力をあげる。

みちのく、清水、島根の3行が最終赤字に転落

地銀の経営は悪化している。2020年3月期連結決算を発表した上場地銀80行・グループのうち、7割強を占める58行が前期比で減益・赤字となった。最終赤字に転落したのは3行。みちのく銀行(青森市)が45億円の赤字(19年3月期は6億円の黒字)、清水銀行(静岡市)は39億円の赤字(同25億円の黒字)、島根銀行(松江市)は22億円の赤字(同3億円の黒字)となった。いずれも第一地銀である。

最終減益となった地銀は次の通り。関西みらい銀行とみなと銀行を傘下にもつ関西みらいフィナンシャルグループ(大阪市)は、前期の684億円の黒字から39億円へ94%減った。三重銀行と第三銀行が経営統合した三十三フィナンシャルグループ(三重県松阪市)が522億円から41億円、92%減となるなど、2ケタの減益となる地銀が多かった。

与信費用の増加が業績を押し下げた。与信費用は融資先から資金を回収できなくなるリスクに備えるもの。貸倒引当金の積み増しや不良債権として処理する費用を指す。新型コロナの影響に伴う融資先の経営悪化を見越し、貸倒引当金を積み増した。

与信費用の計上の仕方には濃淡がある。福岡銀行を中核とする、ふくおかフィナンシャルグループは与信費用として19年3月期の12倍の613億円を計上した。傘下の親和銀行(佐世保市)と十八銀行(長崎市)が20年10月に合併して十八親和銀行となることを踏まえ、与信費用を積み増したものだ。八十二銀行(長野市)、高知銀行(高知市)、福島銀行(福島市)の3行は新型コロナの影響を予測できないとして今期(21年3月期)の業績見通しの公表を見送った。

公的資金注入行は13行

地銀のコロナによる最初の危機は20年9月中間決算で襲来する。預金を集めて、貸し出し利ザヤ(貸出金利と預金金利の差)を稼ぐのが地銀の本来の姿である。しかし、ゼロ金利の影響で19年3月末現在、5期以上連続で本業が赤字の地銀が27行あった。この時点で苦境に陥っていた地銀は全体の4分の1に達していたことになる。これにコロナ禍が追い討ちをかける。

地力のある地銀は、20年3月期に巨額の与信費用を計上したが、与信費用を厚くすることを見送った地銀もある。とはいっても、20年9月中間期は、そうはいかない。旅館、小売り、飲食、運送、介護、娯楽など融資先の経営の悪化はコロナで深刻だ。融資の返済期限延長の救済措置をとれば、当然、貸倒引当金などの与信費用は膨らむ。最終赤字に転落し、債務超過に陥る銀行が出てくるだろう。

公的資金の注入が見込まれる地銀はどこか。現在、公的資金の注入行を受けている銀行は13行ある。リーマン・ショックと東日本大震災後に公的資金を受け入れた。東北地方と南九州地方の地銀・第二地銀が多い。

東北地方では青森県のみちのく銀行(地銀)、岩手県の東北銀行(地銀)、宮城県の仙台銀行(じもとホールディングス傘下の第二地銀)、山形県のきらやか銀行(じもとホールディングス傘下の第二地銀)、秋田県の北都銀行(フィデアホールディングス傘下の地銀)だ。

関東地方は群馬県の東和銀行(第二地銀)、茨城県の筑波銀行(地銀)。中部・北陸地方は三重県の第三銀行(三十三フィナンシャルグループ傘下の第二地銀)と福井県の福邦銀行(第二地銀)。四国は高知県の高知銀行(第二地銀)。南九州地方は大分県の豊和銀行(第二地銀)、宮崎県の宮崎太陽銀行(第二地銀)、鹿児島県の南日本銀行(第二地銀)だ。

これら地銀には公的資金の再注入もあり得る。福邦銀行は株式を公開(上場)していない。

SBIの「地銀連合構想」が台風の目に

SBIホールディングス(HD)は5月29日、子会社のSBI証券を通じ、福島県が地盤の大東銀行(福島県郡山市、第二地銀)の株式を取得すると発表した。議決権に占める比率は17%で筆頭株主となる。株式は大東銀の既存株主から譲り受けた。SBIは福島県では福島銀行に17%出資しており、「両行統合の布石」(有力地銀の頭取)と受け止められているが、果たしてそうなのか。

SBIHDは「地銀連合構想」を掲げ、地方銀行・第二地銀に次々と出資してきた。島根銀行に34%出資したのを皮切りに、福岡県の筑邦銀行(地銀)、静岡県の清水銀行(地銀)に出資。大東銀が5行目となる。SBIの地銀連合構想は苦境に瀕した地銀の“駆け込み寺”の感がある。SBIHDの北尾吉孝社長は今後10行程度に拡大する方針だ。SBIHDが出資している地銀が地銀再編の台風の目になるのは間違いない。

(文=編集部)