住宅「賃貸・購入・頭金あり/なし」4パターン試算…老後の貯蓄残高が意外な結果に

1月下旬、不動産経済研究所が2021年の首都圏新築マンションの平均価格を発表した。それによると平均価格は6,260万円。バブル期の6,123万円を超えて過去最高を更新したという。なかでも、東京23区は8,293万円と30年ぶりに8,000万円を突破。最近の不動産チラシを見ていると、新築ばかりでなく中古マンションなども軒並み値上がりしている印象だ。

少し前の不動産価格の動向に関する記事などを見返してみると、昨年の東京オリンピック後は景気が後退して、不動産価格も下がるなどといった予想もあったはず。ところが、コロナ禍で住宅需要が増加していることや建築費・人件費の高騰、投資マネーの流入などによって、逆に上昇している。

バブル期は、不動産価格も高かったが、給料やボーナスも相応に上がり、景気が良い雰囲気はそこかしこに漂っていた。それに対して、今の給料はなかなか上がらず、ボーナスも期待できない。

とはいえ、価格が上昇しても、マイホームを購入したいというニーズはいつの時代も変わらず、FP(ファイナンシャル・プランナー)である筆者のところにも住宅購入に関するご相談は多い。

そこで、今回のコラムでは、この状況下で、いつマイホームを購入すべきか「買い時」について考えてみたいと思う。

マイホーム購入を後押しする「外的要因」と「内的要因」

マイホームの購入時期を検討する要素として、景気や金利、税制優遇、物件価格などの「外的要因」と購入者の年齢や収入、貯蓄額、ライフイベント、ライステージなどの「内的要因」の2つがある。

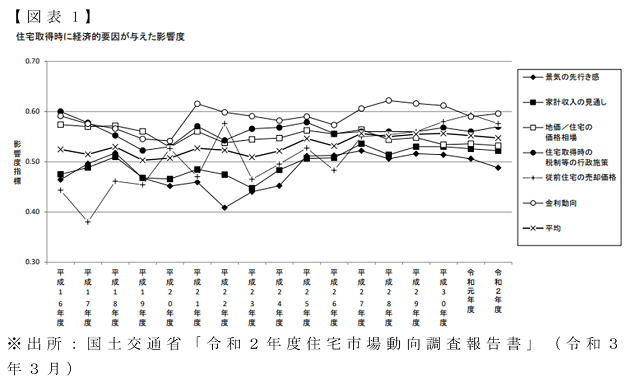

まず、前者については、国土交通省の調査から、それぞれの要因がどのように影響しているのか見てみると、次の通り(【図表1】参照)。もちろん時代によって順位の入れ替えはあるが、令和2年度で影響が平均よりも大きかったのは、「金利動向」「従前住宅の売却価格」「住宅取得時の税制等の行政施策」の3つ。

「地価/住宅の価格相場」や「家計収支の見通し」「景気の先行き感」は平均以下となり、実際にマイホームを購入した人の関心事は、不動産価格や将来の家計収支どうなるか以上に、住宅ローン金利の水準が低いことや住宅ローン控除など税制優遇のほうであることが伺える。

結婚や出産などによって購入意向が高まる

後者については、とくに「ライフステージの変化」が大きく影響する。結婚や子どもの誕生、昇給・昇格、転勤、定年など、大きなライフイベントをきっかけに、マイホームへの購入意向が強まるのは自然な流れだろう。

前掲の調査では、分譲マンション一次取得者(初めて住宅を取得した世帯)の世帯主年齢39.3歳。世帯年収(税込み)は分譲マンションが最も高く、平均で 864万円となっている。ちょうど、結婚して子どもが生まれたり、小学校にあがったりするタイミングで、「今住んでいる賃貸は手狭になってきたし、家賃ももったいない。将来を見据えて、いずれも自分の資産になるのだから、もうそろそろ購入した方が良いのでは?」といった感じだろうか。

持ち家率の高い地方などは、結婚して即マイホーム購入を検討するカップルも少なくない。

5,000万円の物件でも頭金+諸費用で1,150~1350万円は必要

そこで、問題になるのは、購入資金である。一般的に、マイホームを購入する場合、物件価格の2割の「頭金」+「諸費用」(登録免許税、不動産取得税、ローン手数料、司法書士報酬等。新築住宅の場合、物件価格の3~7%、中古住宅の場合、仲介手数料が必要なため、6~10%)が必要だ。

例えば、物件価格5,000万円の新築マンションを購入する場合、頭金1,000万円、諸費用150万円~350万円。諸費用込みでローンを組むケースもあるが、基本は現金(キャッシュ)で支払う。当然、この金額を貯めるには時間がかかる。しかも、昨今の金利水準を考えると、普通に銀行で積み立てしているだけでは、まったく増えない。どうせ不動産価格が上がっていくなら頭金0円でも早めに買ったほうがおトクでは? いやいや、やはり頭金をある程度貯めてからのほうが安心では? と、多くの人が悩むのだ。

「頭金なし」と「頭金あり」では貯蓄残高はどれだけ変わるのか?

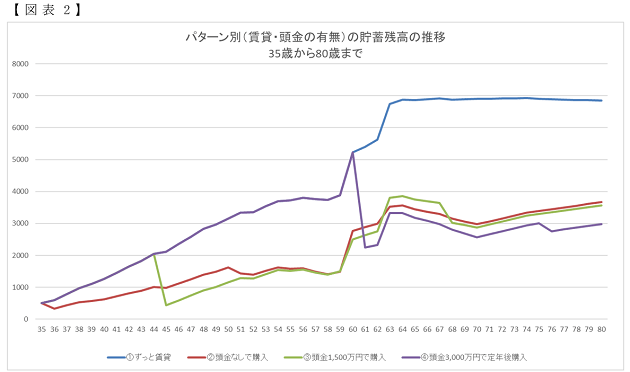

そこで、具体的な事例を設定し、30代ファミリーが、ずっと賃貸にした場合と頭金なしで購入した場合、頭金ありかつ異なる2つのタイミングで購入した場合の4つのパターン別に45年間のキャッシュフローを作成し、貯蓄残高の推移を比較してみた。

<家族構成等>

・Aさん(35歳・会社員)年収500万円

・Aさんの妻(32歳・会社員)年収400万円

・2022年 結婚と同時に賃貸で新居を構える

・2023年 第1子誕生

・2025年 第2子誕生

・預貯金500万円

<支出>

・基本生活費:20万円

・住居費:家賃8万円(共益費込み)礼金・敷金(2年更新)各1ヵ月分、引っ越し費用15万円

・保険料:18万円

・その他(雑費・家電の買い替え等):1.5万円

<おもな前提条件>

・収入の上昇率は0.1%。60歳定年退職後は、夫婦ともに、それ以前の6割で64歳まで働く

・退職金はAさん1,500万円、Aさんの妻1,000万円

・公的年金受給は65歳から。Aさん年額195万円、Aさんの妻年額172万円

・基本生活費は、子ども誕生以降3歳未満が月額3.5万円、3歳~18歳は月額2.5万円を計上

・60歳定年退職後それ以前の8割と計上

・結婚費用(結婚資金および引っ越し費用等含む)250万円

・子ども誕生後、妻の出産手当金・育児休業給付、児童手当を受給

・子どもの進学コースは保育園(公立)→小学校(公立)→中学校(公立)→高校(公立)→大学(私立文系・自宅通学)

・自動車の買い替えは10年に1回・予算は200万円→150万円→150万円

・第1子が小学校、中学校、大学進学時に家族旅行(30万円)。Aさんの定年退職時に夫婦で旅行(100万円)

・医療費として、Aさんが65歳時点で脳卒中発症、Aさんの妻が65歳時点でがん発症し、それぞれ50万円計上

【パターン1:ずっと賃貸→サービス付き高齢者向け住宅】

住宅を購入せず、ずっと賃貸物件に住み続けるパターン。子どもの成長等に伴い、それに応じた賃貸に引っ越しをし、夫が75歳時点でサービス付き高齢者向け住宅に住み替える設定。

<家賃の等の条件>

・結婚時8万円(共益費込み、以下同じ)→第1子誕生後10万円→第1子中学生進学後13万円→Aさん定年退職後10万円→Aさん75歳以後15万円(サ高住)

・転居の際の引っ越し費用15万円

【パターン2:賃貸→子ども誕生時に頭金0円で購入】

結婚の翌年に第1子が誕生した年、Aさんが36歳の時に頭金0円で物件価格5,000万円の新築マンションを購入したパターン。諸費用の住宅ローン関連費は預貯金で払ったが、残りは全額ローンでまかなった。毎月のローン返済額は約15万円以上。その上、固定資産税や火災保険料などのコストが年間40万円かかる。

なお、住宅ローン減税などの税制優遇については、改正の可能性等があるため考慮していない。

<住宅ローン等の条件>

・頭金0円

・借入額5,000万円(=物件価格)

・返済期間34年(70歳まで)

・元利均等返済

・全期間固定年利1.35%

・住宅ローン返済額年額1,834,620円(月額152,885円)

・住宅ローン総返済額62,377,080円

・住宅ローン関連費用140万円

・年間コスト(共益費、火災保険料、固定資産税)年額40万円

・住宅リフォーム費用(10年ごと1回目300万円、2回目500万円)

【パターン3:賃貸→子ども小学校進学時に頭金1,500万で購入】

末子(第2子)が小学校に進学した年、Aさんが45歳の時に頭金1,500万円で、物件価格5,000万円の新築マンションを購入したパターン。結婚後10年間の賃貸の条件はパターン1と同じ。年間コストやリフォーム費用等はパターン2と同じに設定している。

<住宅ローン等の条件>

・頭金1,500円

・借入額3,500万円

・返済期間25年(70歳まで)

・元利均等返済

・全期間固定年利1.35%

・住宅ローン返済額年額1,650,288円(月額137,524円)

・住宅ローン総返済額41,257,200円

・住宅ローン関連費用100万円

・年間コスト(共益費、火災保険料、固定資産税)年額40万円

・住宅リフォーム費用(10年ごと1回目300万円、2回目500万円)

【パターン4:賃貸→Aさんが定年退職後に頭金3,000万で購入】

子どもが独立しAさんが定年退職した翌年、61歳の時に頭金3,000万円で、物件価格5,000万円の新築マンションを購入したパターン。それまでの賃貸の条件はパターン1と同じ。年間コスト等はパターン2、3と同じに設定している。

<住宅ローン等の条件>

・頭金3,000円

・借入額2,000万円

・返済期間10年(70歳まで)

・元利均等返済

・全期間固定年利1.35%

・住宅ローン返済額年額2,139,156円(月額178,263円)

・住宅ローン総返済額21,391,560円

・住宅ローン関連費用62万円

・年間コスト(共益費、火災保険料、固定資産税)年額40万円

・住宅リフォーム費用(15年後500万円)

頭金0円と頭金1,500万円の80歳時点の貯蓄残高はほぼ同じ

4つのパターンを試算した結果、貯蓄残高は以下の通り(【図表2】参照)。80歳時点の貯蓄残高が最も高いのはパターン1のずっと賃貸派で6,849万円となっている。住居費というコストから考慮すると、ライフスタイルに合わせて住み換えれば、購入した場合よりも割安になるということだろう。

パターン2は3,667万円、パターン3は3,571万円で、ほぼ変わらず。賃貸との差額約3,200円よりも、購入したマンションが高額で売却できれば、おトク度は購入派のほうが高いことになる。

それよりも、パターン2と3の貯蓄残高がほとんど同じだった点は興味深い。そして、パターン4の定年退職後に多額の頭金で購入した場合、80歳時点の貯蓄残高は2,985万円と最も低いものの、マイナスにはならない。設定上、同じ額のマンションを購入する条件にしたが、夫婦2人だけで生活するのが前提なら、もっと割安な物件を探すという手も考えられる。

マイホーム購入後、収入が減少したら?

ただ、この試算結果から、頭金0円で購入するのも、頭金1,500万円貯めてから購入するのも同じなら、やっぱり早く購入したほうが良い! と結論づけるのは、いささか早計である。なぜなら、この試算は、長期にわたり住宅ローンの返済中でも、今と同じような働き方で収入が得られ、予期せぬ支出などもないという前提だからだ。

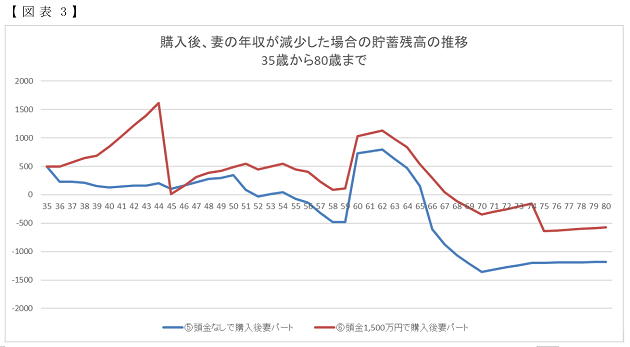

そこで、次のパターン5と6は、それぞれパターン2と3で購入した後、妻が正社員ではなく転職してパート勤務になったケースで試算してみた(【図表3】参照)。

妻の年収は400万円から300万円に減少。非正規雇用になったことで、働くのは60歳になるまでで、60歳定年時の退職金はなし。65歳からの公的年金額も減少する設定である。

これによると、パターン5は、Aさんが55歳から定年退職して退職金を受け取るまで赤字に転落する。ちょうどこの時期、2人の子どもが大学・高校と教育費負担がピークになる時期だ。一方、頭金1,500万円を用意したパターン6の場合、現役時代の赤字は免れるものの、Aさんが68歳以降、貯蓄残高はマイナスになる。先ほどの試算では、80歳時点の貯蓄残高は同じだったが、こちらは、パターン5の▲1,182万円、パターン6の▲575万円と大きな開きが生じている。

今回の試算は妻の収入が減少した設定だが、もちろん夫が減給、失業するパターンもあるし、子どもの教育費も中学から私立等であれば、もっと早い時期から赤字に転落する可能性が高い。

マイホームの買い時は「頭金を貯めて準備ができてから」

これらの試算を踏まえてアドバイスしたいのは、マイホームの買い時は、頭金がしっかり貯まって自分の準備ができてから。加えて、ファミリーの場合は、家族構成等が固まってからがベストだ。家族構成については、子どもの有無や人数、性別等によって選ぶ地域や間取り、広さ等が大きく変わってくる。外的要因や内的要因も大事だが、それに振り回されないこと。

そして、少ない頭金で購入する場合、高額な住宅ローンを抱えるリスクを把握し、万が一の対処法を想定しておくべきだ。民間調査機関の東京カンテイによると、2020年の新築マンション年収倍率は、全国平均で8.41倍。全国で最も高い東京は13.4倍となっている。

年収倍率とは、各都道府県で販売されたマンションの70平方メートル換算価格を平均年収で除し、マンション価格が年収の何倍に相当するかを算出したものだが、年収倍率が低いほど買いやすい。

筆者がFPとして独立した25年ほど前、「年収倍率は年収の5倍が目安」などと言っていたのが冗談のよう。5倍は難しいにしても、若い内から、年収の10倍を超える額のローンを抱え込む勇気(狂気?)は筆者にない。

こんなに高額でも、みんな買っているから自分も大丈夫と思い込むのは、まさにリスキーシフトの心理状態にある。「赤信号、みんなで渡れば怖くない」とばかりに、単独だと理性的なのに、集団だとリスクが高い判断をしがちになることを気づいてほしい。

(文=黒田尚子/ファイナンシャル・プランナー)