諸外国より高い食品消費税、高所得者ほど恩恵大、他の負担増…軽減税率の不都合さ

自民・公明両党は2015年12月12日に、17年4月に消費税率を10%に引き上げる際に導入する軽減税率の対象品目について、加工食品まで含めることで合意した。実際、財務省によれば、必要な財源は最大1兆円規模に上ることが想定されており、自民党は幅広く軽減税率の対象にするように求める公明党に譲歩したかたちとなった。

そこで今回は、軽減税率の導入がマクロ経済的にどのような影響を及ぼすかについて分析する。

まず、酒類・外食を除く食料品は生活必需性が高いため、これらの消費税負担が軽減されれば、低所得者層にも一定の恩恵が及ぶ可能性がある。ただ一方で、生活必需品においても高所得世帯の消費額が高いことが予想されるため、相対的に高所得世帯への負担軽減額が大きくなる可能性もある。

実際、総務省の家計調査を用いて、2人以上の世帯主の年齢階層別と年収階層別に分け、14年の消費支出に占める酒類・外食を除く食料の割合を算出した。結果は、世帯主の年齢階層が高いほど酒類・外食除く食料の割合が高く、軽減税率の恩恵を受けやすいということになる。

また、年収階層別でみると、年収600万円未満世帯で酒類・外食を除く食料割合が平均を上回る。従って、酒類・外食除く食料に軽減税率が導入されると、消費割合だけでみればシニア層や中低所得世帯への恩恵がより大きくなるように見える。

しかし、支出の比率は低くても、支出金額でみると高所得世帯のほうに恩恵が多く及ぶ可能性もある。実際に、総務省家計調査(14年)を用いて、世帯主の年収階層別における酒類・外食を除く食料支出額をみると、年収200万円未満は約46万円なのに対し、年収1500万円以上世帯では同104万円となっている。

高所得者ほど恩恵大

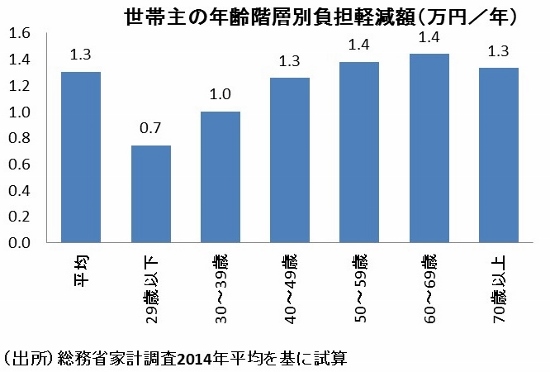

そこで、14年の総務省家計調査を用いて世帯主の年齢階層別の負担軽減額を算出すると、世帯主の年齢が30代以上の世帯では1万円/年を上回るも、世帯主が20代以下になるとその額が1万円/年を大きく下回る。同様に、世帯主の年収階層別では、年収が1500万円以上の世帯では負担軽減額が1.9万円/年を上回るも、年収200万円未満ではその額が1万円/年を下回ることになる。

なお、加工食品も適用対象にするには1兆円の財源が必要になる。自民党と公明党の協議により、総合合算制度の見送りで4000億円の財源確保は可能となっているため、残りの6000億円の財源をどう確保するかが今後の課題となる。自公の協議では、あらかじめ軽減税率のために赤字国債は発行しないと決めているが、たばこ増税や社会保障サービスの縮減などを通じて軽減税率とは別に負担増になる可能性もあることには注意が必要である。

一方、財務省の試算によれば、17年4月から軽減税率を導入せずに消費税率が10%に引き上げられると、最終的に税収が5.6兆円増えることになる。これは、一方で酒類・外食を除く食料を軽減税率の対象品目とした場合の必要な財源が1兆円となるため、家計全体では4.6兆円程度の負担になることを示唆している。

軽減税率の課題

内閣府の最新マクロモデルの乗数を用いて、消費税率が2%ポイント引き上げられた場合の影響を試算すると、初年度に個人消費の1.02%押し下げを通じて実質GDPを0.48%押し下げることになる。一方、そこに総額1兆円分の軽減税率を導入した場合の効果を試算すると、初年度に個人消費の押し下げ0.84%を通じて実質GDPを0.39%押し下げることになる。従って、1兆円分の軽減税率導入効果としては、初年度に個人消費の0.18%押し上げを通じて実質GDPを0.09%押し上げることになる。

今後の軽減税率導入における課題としては、まず事業所への影響が指摘されている。理由としては、経済産業省によると、生鮮食品だけが対象の場合は軽減税率に関係する事業所は約120万にとどまるが、加工食品が加わることになると関連事業所が一気に約800万に膨らむためである。特に、食品を本業としない企業でも、来客用のお茶菓子などを購入すれば、軽減税率と標準税率を区分けして経理する必要がある。また、加工食品と外食との線引きが難しく、再来年4月までに法律をつくるには相当の困難を伴う。

さらに足元の経済環境を勘案すると、再来年4月までにすべての事業者がシステムの改修や新設をする必要がある一方で、人手不足でシステムエンジニアの数が足りないという声もある。従って、今年度の補正予算でも170億円かけて相談窓口などの対策を盛り込む方針にあることからすれば、中小企業のシステム変更支援等、ある程度の予算を配分した対策は不可欠であると思われる。また、事業者が仕入れや販売の際にも税率ごとに商品を管理するための人材育成も必要な策といえる。

なお、諸外国においては、標準税率が平均15%を超えているにもかかわらず、食料品の軽減税率が5%以下になっていることからすれば、日本も将来的にはインボイスの導入を前提に、標準税率の引き上げと軽減税率の引き下げも検討に値する。

ちなみに、今回の酒類・外食を除く食料品を軽減税率の対象とすれば、軽減税率1%引き下げに際して0.5兆円の財源が必要となる一方、標準税率1%引き上げで税収が2.3兆円増えることになる。つまり、8%の軽減税率を0%にするには4兆円の財源が必要となるため、あくまで筆者の考えだが、標準税率を12%以上に引き上げれば、ネットで消費税収はプラスとなる。従って、将来的にはインボイス導入で益税問題を解消するとともに、標準税率の引き上げと軽減税率の引き下げをすることが検討に値しよう。

将来的にも、さらなる消費増税を実施しても生活必需性の高い軽減税率の引き下げを併用すれば、その後の消費増税も実施しやすくなるが、逆に負担軽減策をおろそかにして国民の不満を高めてしまうとその後の消費増税が政治的に困難になる。将来の消費税率引き上げを確実なものにするという意味でも、経済のパイが拡大する中での家計負担軽減策は不可欠であると考えられる。

(文=永濱利廣/第一生命経済研究所経済調査部主席エコノミスト)