自宅を現金化して住み続ける「リースバック」に注目高まる…意外なトラブルや注意点も

コロナ禍で、収入が減少し、自宅の住宅ローンの返済や事業資金の不足で苦しいという人もいるだろう。貯蓄があればそれを取り崩すこともできるが、保有資産が主に自宅のみという場合は、現金化が難しいことになる。

そんななか、自宅を現金化する手法として注目されるのが、「リースバック」だろう。今年の4月以降、リースバック事業に参入する不動産会社が相次いでいる。どういう仕組みなのか、リバースモーゲージと比較して説明しよう。

高齢者向けに一戸建ての土地が評価されるリバースモーゲージ

自宅を現金化する方法として、まずは「リバースモーゲージ」という手法が挙げられ、近年、取り扱う金融機関も増えている。リバースモーゲージ“Reverse mortgage” とは、直訳すると逆抵当融資となる。所有する自宅などを担保に融資を受け、死亡時にその自宅を売却して一括返済するのが基本的な仕組みだ。

収入や現金は少ないが、持ち家はある高齢者は多い。こうした高齢者に対して、死亡時まで自宅を手放すことなく、自宅を活用して収入を得られる手段として利用されている。こういった背景から、利用できるのは一定年齢以上の人に限られている。55歳以上に設定している金融機関もあるが、60歳以上や65歳以上に設定されることが多い。

一定年齢に限定しているとはいっても、死亡時までにはかなり長い時間を要することが想定される。それだけの長い時間を考えると、住宅価格が下落したり、金利が上昇したり、想定以上に長生きするリスクが大きくなる。こうしたリスクを軽減するために、担保となる住宅の価値を一戸建ての土地に限定(一部の金融機関では都市部のマンションも対象)し、融資限度額をその50%~70%以下とする金融機関も多い。

つまり、資産価値の高い土地=都市部の一定面積以上の一戸建てを所有し、かつ一定年齢以上の人に限られることになるので、利用しようとしても多くの人は利用できないということになる。ちなみに、融資が受けられる場合は、金融機関にもよるが、融資額を一括して受け取って利息だけ返済し続けたり、年金のように分割して受け取ったりする選択肢がある。

売却価格がベースとなるリースバック

次にリースバックだが、正式には“sale and leaseback”、つまり賃貸借契約付き売却を意味する。つまりここでいうリースバックとは、所有する自宅などを第三者(不動産会社や投資家など)に売却し、売却先と賃貸借契約を結んで、元の所有者がそのまま住み続けるという仕組みだ。

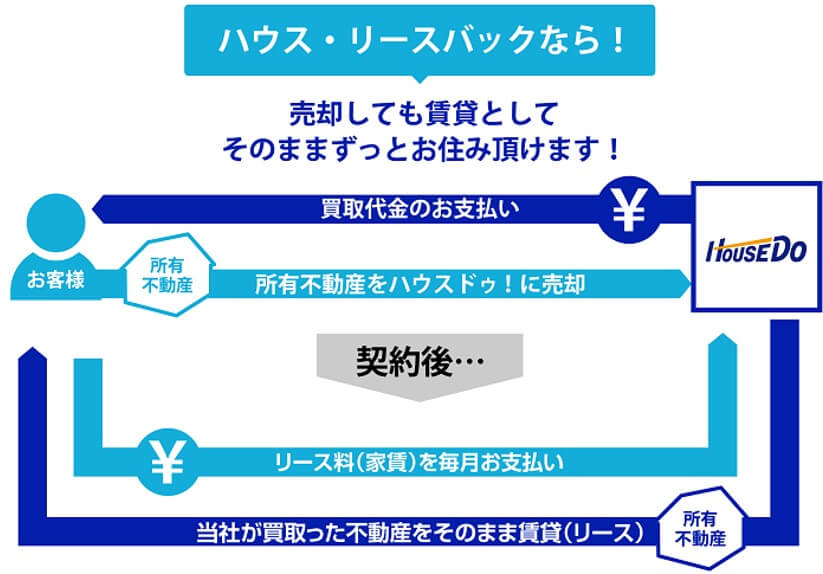

2013年10月からリースバックを手掛けている、株式会社ハウスドゥの仕組みで説明しよう。まず、自宅を同社に売却することで、売却代金として現金を受け取ることができる。同時に、新たな所有者となった同社と賃貸借契約を交わし、売却した住宅に住みながら、同社に毎月リース料(家賃)を支払う。加えて、まとまった資金ができたときに、同社から住宅を買い戻すことも可能にしており、あらかじめ買い取り額も明示しているというのが、同社のリースバックの大きな特徴だ。

この仕組みを利用するメリットとして、以下が挙げられるだろう。

・売却によって、まとまった現金を手にできる。

・売却後も慣れ親しんだ自宅にそのまま住み続けられる。

・広く売却活動をすることがないので、売却したことを近隣に知られない。

リバースモーゲージのような年齢制限もないので、働き盛りの世代も利用できること、売却して買い手がつく住宅であれば可能な仕組みなので、高い資産価値が求められるリバースモーゲージと比べて利用できる住宅のすそ野が広がること、などの特徴もある。

また、売却代金は自由に使えるので、事業用資金に充てても、生活資金に充ててもかまわない。コロナ禍が落ち着いて事業が軌道に乗ったら、買い戻すことも可能だ。まとまった現金は必要だが、子どもが卒業するまでなどの一定期間だけは住み続けたいという場合にも対応できる。

一方で、リースバックならではの条件もある。

契約で決めた期間中ずっと賃料を払い続けることになるので、安定した収入が求められる。また、住宅ローンが残っていても売却は可能だが、住宅ローンの返済が滞って差し押さえや任意売却にかかっている場合、あるいは、住宅ローンの残高が売却価格を上回っている場合は、リースバックを利用できない。

もちろん、メリットばかりではない。リースバックの相手先となるのは主に不動産会社となるが、ビジネスとしてこの仕組みで利益を得る必要もある。そこでリースバックの場合には、「普通に売るよりは売却額は低く」「普通に借りるよりは賃料は高く」「買い戻し額は売却額より高く」なるのが原則だ。

リースバックで注意すべきこととは?

さて、2020年1月17日に、リースバックサービスの協会団体である「一般社団法人日本リースバック保証協会」が設立された。設立趣旨には、「当協会は、近年急速に普及し始めているリースバックサービスにおいて、消費者にとって不利益となるサービスを提供する事業者の濫立を防止し、宅建業者や利用者の優位的契約を防ぐため、国家資格を持った士業の立会い業務並びに契約内容の審査・標準化を図ることを目指しています」とある。

消費者にとって不利益となるサービスとはどういったことか、具体的にどういったトラブルが起こりうるのか、同協会に聞いた。

リースバックが近年注目を集めたことで、参入企業も増えているが、契約内容はそれぞれの企業で異なる。したがって、事前に思っていた内容と実際に提示された契約内容が異なる、ということも起きる。

例えば、「定期借家で賃貸借契約を結んだら、契約満了後に再契約を断られたり、退去を求められたりする」といった、元の家に住み続けられない事例だ。

定期借家とは、賃貸借の契約期間を定めたうえで、原則として契約の更新をしないというもの。普通借家契約では、入居者が引き続き住むことを希望している場合には、貸主に正当な事由がない限り拒めないという、借り手優位な条件になっている。確実に契約期間が満了した時点で明け渡してもらうことができるのが、定期借家なのだ。

ただし、入居者と貸主が合意すれば、再契約をすることができる。そのため、例えばシェアハウスなど、居住者相互の関係性をしばらく見たいという場合に定期借家契約が利用されることも多く、問題がなければ再契約を繰り返す形で入居者が住み続けている事例も多い。

リースバックを提供している不動産会社の中には、あらかじめ定期借家契約で期間満了時に退去し、再契約をしないという条件設定をしているところもある。「3年後に退去」などと互いに合意して契約をした場合は問題ないが、希望すれば住み続けられるかのように説明を受けたものの契約内容には満了後に即退去となっている場合はトラブルになるはずだ。

ほかにも、「買い戻しができない」あるいは「買い戻し時の購入価格があらかじめ決まっていないので、買い戻せなかった」など、買い戻しに関するトラブルがある。

不動産会社のビジネスモデルとして、住宅を安く買って、リノベーションをしたうえで高く売るという「買取再販」モデルがある。このモデルでリースバックを行う不動産会社もあり、その場合には再契約はしない契約内容で、数年後に再販することを想定した売買価格や賃料設定することになる。それぞれの仕組みの違いで契約内容も変わるので、事前によく調べることが大切だ。

つまり、買い戻しをする前提でリースバックを利用するなら、「買い戻しが可能であること」、その場合の「買い戻し額を明示してあること」などを、契約時に確認しておく必要があるだろう。

同協会では、「このような状況が拡大して消費者がサービスの利用に消極的になれば、業界の発展を妨げることになりかねない」と業界に対して、規範制定や調査研究、広報、相談などの活動をしていく一方で、消費者に対して「利用者への情報提供と注意喚起」を持続的に行いたいとしている。

ほかにも、トラブルになりうるのが、売却した相手先=賃貸借契約の貸主が、途中で変わってしまうことだ。貸主が変わっても当初の契約内容が維持されるのかどうかも、確認したい点だ。

リースバックの仕組みは必ずしも、終身住み続けたり、必ず買い戻せることが保証されているわけではないということを肝に銘じておきたい。

こうして見てきたように、リースバックを提供する不動産会社各社で、それぞれ仕組みが違ったり、売買価格や賃料の設定が違ったりするので、どこも同じだと思わずに、契約書の内容を比較検討したりして、後悔しないようにしてほしい。

自宅に住み続けながら、「売却によって現金化」するリースバックも、「担保にしてお金を借りて現金化」するリバースモーゲージも、自宅を現金化する選択肢の一つではあるが、サービス内容もそれぞれで異なるため、利用する際には契約条件などを細かく調べ、納得のいく選択肢を選ぶ必要がある。

(文=山本久美子/住宅ジャーナリスト)