良い財政政策、悪い財政政策…各国が財政出動競争の一方、日本だけ国民負担増の施策

各国の財政措置

米中通商摩擦の影響が世界経済の悪化をもたらすなか、世界各国で財政措置による景気対策が相次いでいる。主要国における財政措置の規模を概観すると、米国と中国の規模が他国を圧倒して大きいことがわかる。特に米国のトランプ政権は、連邦政府の債務上限の引き上げと2年間で歳出を3200億ドル(約34兆円)増やす予算の大枠で合意している。また、中国でも下押し圧力が高まる景気の失速を防ぐべく、昨秋以降に固まった対策は減税とインフラ投資だけで2.5兆元(約40兆円)超にのぼり、銀行の資本増強支援など金融面の対策も強化している。

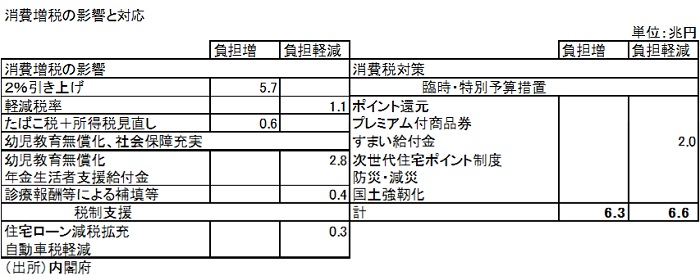

米中ほど規模は大きくないが、欧州でも英首相に就任したボリス・ジョンソン氏が約200億ポンド(約2.7兆円)の財政措置を約束したり、ドイツ政府が深刻な景気後退に備えて財政出動の議論を開始するなど、各国で財政出動に乗り出している。こうしたなか、日本だけ消費増税や所得税見直し、たばこ増税を中心とした総額6.3兆円の負担増が打ち出されており、今年の10月から実施予定である。

なぜ財政支出や減税をしようとするのか

そもそも財政政策とは、国の歳出や歳入を通じた総需要の操作によって実体経済に影響を及ぼす政策であり、マクロ経済学の教科書を紐解けば、金融政策と並ぶ経済政策の柱となっている。そして、歳出面による総需要の操作として公共投資や政府サービスの増減が行われ、歳入による総需要の操作として減税や増税がそれぞれ行われる。期待される効果としては、一般的に需要創出によって失業を減らすことによる社会の安定や、公共事業によるインフラの充実により国の競争力向上等に結びつけること等があげられる。

こうしたなかで、世界各国が積極的な財政政策を打ち出している背景には、特に先進国経済が長期停滞に直面しており、金融政策のみでは対応できないという事情がある。というのも、2008年のリーマンショック以降、先進各国はマイナス金利になるまで金融緩和を行ってきたが、長期停滞を克服できておらず、金利操作による伝統的な金融政策が効力を失ういわゆる「流動性の罠」に陥っている。

また、財政赤字の拡大により金利上昇や自国通貨高を通じてクラウディングアウト(民間投資需要の抑制)が起こるというマンデルフレミングモデルの観点からしても、今回のように世界各国が財政政策を採れば、自国通貨が押し上げられるという効果は限定的となろう。さらに、先進国を中心に構造的にインフレが起こりにくくなっていることを背景に長期金利が上がりにくくなっており、結果としてクラウディングアウトが生じにくいということも財政政策を容認する一因になっているといえよう。