歴史的な超低金利が続くなか、融資や金融商品取引をめぐるトラブルが全国で多発している。契約に際し、リスクの説明がなかったとする中小企業や個人からの訴えが目立つ。

金融庁に設けられた「金融サービス利用者相談室」の相談等受付件数は、今年第2四半期(4~6月)に9549件に上り、前期(1~3月)より916件増加した。うち相談分野は「預金・融資等に関するもの」が最多の2925件(前期比11件増)。しかし、これらの数字は金融庁に寄せられた相談や苦情に限られるため、全国的に頻発する金融トラブルの“氷山の一角”を示すにすぎない。

しかも、トラブルが「金融ADR制度」と呼ばれる裁判外紛争解決制度によって円満解決に至る道は、なお整備不全だ。「和解成立」は手続き申請者の半分程度にすぎない(2017年度42%、18年度53%)。ADR制はうたい文句の「裁判に比べて短時間・低コスト。中立公正な専門家が和解案提出」とは裏腹に、相談依頼者の多くを失望させている。相談・仲介窓口で「話を聞くだけ」という不熱心な対応が、相談者に“門前払いされた”と受け止められているのだ。

S信用金庫を訴えるY社の事例

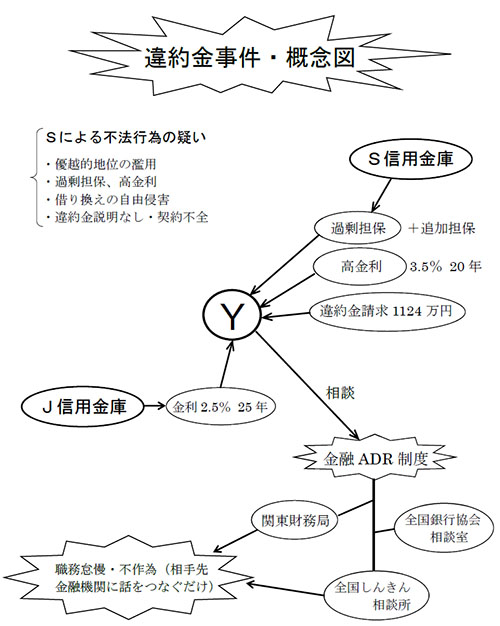

金融トラブルに巻き込まれ、当初はADR制を利用した和解を考えたが、結局は司法による解決を選んだ中小企業のひとつに、神奈川県川崎市に本社を置くY社(仮称)がある。ADRに頼ってもムダと判断して、同社は近く、東京地裁にS信用金庫を相手取り、損害賠償請求訴訟を起こす(図1参照)。金融トラブルの“駆け込み寺”とされる関東財務局と、信用金庫のトラブルを扱う全国しんきん相談所に6月、相談を持ち込んだが、いずれも「個別対応はしない。話を当の信金に伝える」とにべもなく一蹴されたからだ。

筆者は10月、この経緯を検証するため、全国しんきん相談所を訪れ、相澤晃副所長に、あらためてそのときの対応を聞いた。相澤氏は、半年に190件くらい相談が寄せられるが、「(相談内容を)当の信金本部につなぐことしかしていない」と明かした。そのフォローもしていないという。紛争相手につなぐだけでは、なんのための相談所か。「職務怠慢」「無責任相談所」とさえいえるだろう。

Y社の訴えの中心は、銀行金利がマイナスに向け急低下するなか、取引先のS信金の年3.5%の高金利長期貸付を一括繰り上げ返済し、年金利2.5%のJ信用金庫に借り換えたところ、1124万円の違約金支払いを余儀なくされたが、違約金の条項について契約時に何ひとつ説明を受けていない、というものだ。従って、取引に違法性があるとして違約金・損害金計1250万円相当の損害賠償を請求する。

この訴訟は、現在の日本の金融事情を示す象徴的な事件だ。金融機関が資金を貸し出す「優越的地位」を利用して期間20年、年率3.5%の高金利を、運転資金の継続を求める弱い立場の中小企業にのませたこと(14年)。しかも、別の金融機関の査定によって貸付の担保を過大に取っていたことも、のちに判明。さらに、Y社が3年後の17年、設備資金の必要から追加融資を依頼した際に市中金利の急降下を理由に金利軽減を求めたが、これに応じなかった上、追加担保の必要さえほのめかし、3.5%の高金利水準を据え置いたこと。

S信金の強硬な姿勢に業を煮やしたY社は別途、J信金と長期借り入れの交渉を進める。商談成立後、一括繰り上げ返済の意向をS信金に伝えたところ態度を一転、金利の1.8%への引き下げ提案と一括返済した場合の違約金支払い義務をからめ、借り換え阻止に躍起となった。

Y社は借入金5億7000万円超をJ信金から借りて一括繰り上げ返済を果たそうとしたが、S信金は違約金込みでなければ受け取れないと拒否。やむなく違約金分を繰り上げ返済分に加えて支払い、ようやく応諾される。

こうした経緯から原告側は、独占禁止法で禁じる「優越的地位の濫用」による違法な貸付で、高金利の強要や違約金条項の説明義務違反など民法に定める権利濫用の禁止や公序良俗に違反する不法行為で契約は無効、と主張する。優越的立場をいいことに、高金利に始まり、借り換えの自由を侵害した、と判断したのだ。

裁判では、「契約の成否」が焦点になると見られる。まず追加融資で合意した18年7月当時の「金銭消費貸借証書」と、その4年前に交わした最初の証書では「繰り上げ返済」条項の記載内容が異なる点が争われるだろう。2回目の追加版には、初回にはなかった次の文言が挿入されている。

「債務者が前項(手数料の支払い)とは別に、その返済金額の2%の割合の違約金(ただし、利息制限法に定められた上限金利に基づく金額を上限とします。)を支払うものとします」

Y社は契約書に署名・捺印したものの、この追加された違約金条項について契約時に何も説明を受けていないと主張。信金側は「説明した」と反論しているが、会合に出席した原告側の社長と幹部2人の3人とも「説明はなかった。聞いていれば、記憶に残っているはず」と断言する。

「岐阜商工信用組合事件」とは

金融トラブルが多発する現在、借り手が仮に契約書に印鑑を押しても、十分な説明がなければ契約は通常、無効とされる。三井住友銀行幹部は「契約書に捺印しても、お客に納得してもらう十分な説明が必要。投信でトラブルが増えているから、金融機関は現在、極力慎重に対応している」と指摘する。SMBC日興証券幹部も「契約書の押印だけでは、金融庁に有効性が認められない。相手先の完全な理解がいる」と言い切る。

取引先に中小企業が多いりそな銀行の支店長は「我々は解約する場合は『こうなる』と計算式まで示して契約前に説明する」と解説した。「中長期の固定金利借入の『期限前解約』について一定金額の支払いの必要性を明記してある申込書を渡し、十分に理解してもらう」という。

過去にも、貸付をめぐり独禁法違反が問われた訴訟に「岐阜商工信用組合事件」がある。原告はちょうちんなどを製造販売する零細な個人企業で、750万円を借り受ける金銭消費貸借契約を地元の信用組合と結んだ。しかし、信組側は貸付契約の締結に際し、750万円のうちから200万円を定期預金とすること、さらに本件貸付とは別に400万円の別口貸付を受け、その借受金を即時に定期預金とすることを条件とした。

その結果、原告への名目貸付額は計1150万円となったが、即時定期預金化された200万円と400万円および利息、手数料、保険料などが差し引かれたため、原告が実際に手にしたのは444万円にすぎなかった。原告は、このような契約は正義にもとり公序良俗に反するばかりでなく、経済的優者による「優越的地位の濫用」に当たる独禁法違反で「法律上無効である」とし、750万円の「債務不存在確認」を求めた。

一審の岐阜地裁は原告の主張を認め、契約の無効を宣言した。二審の名古屋高裁による逆転判決後、最高裁は1977年、即時定期預金の強制を「優越的地位の濫用」に当たると明示する、最初の判決を下している。

この超低金利下に生まれた現代の高利貸し、よくよく注意が必要だ。

(文=北沢栄/ジャーナリスト)