お金のプロが真剣に考えた、日本版FIRE…日本でフルFIRE達成が困難な理由

FIREとは、Financial Independence、Retire Earlyのそれぞれの頭文字をとったもので、「経済的自立と早期リタイア」のこと。

FIREは資産運用による不労所得を増やすことで経済的に自立し、早期リタイアを目指す人生戦略です。しかし、いざFIREを実現しようとすると、問題点も少なくないことが見えてきます。

FIRE実践本の多くは、収入の5~8割を貯蓄に回します。その貯蓄は全額を、株などのリスクの高い資産へ投資するというリスク特化型の資産形成方法です。その方法で、実践者の多くが成功したとはいえ、再現性の低い方法であると筆者は考えています。

そこで今回は、一緒に「誰でもできるFIRE」を考えていきたいと思います。

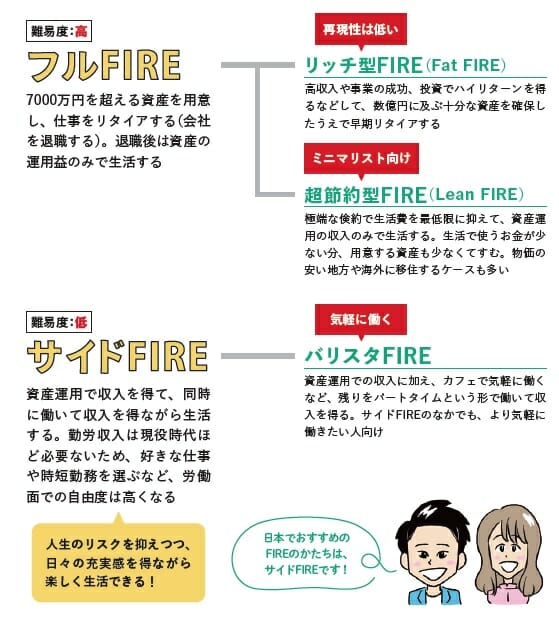

知っておきたいFIREのタイプ

FIREとは投資法ではなく、生き方を指します。一口にFIREと言っても、いくつかのパターンがあります。ここでは、どのようなFIREがあるかを紹介します。

フルFIRE

7000万円を超える資産を用意し、仕事をリタイア(会社を退職)する。退職後は資産の運用益のみで生活するスタイルのFIREです。フルFIREのなかには、リッチ型FIRE(Fat FIRE)と超節約型FIRE(Lean FIRE)もあります。

リッチ型FIREは、高収入や事業の成功、投資でハイリターンを得るなどして、数億円に及ぶ十分な資産を確保したうえで早期リタイアするスタイルのFIREです。再現性はかなり低いです。

超節約型FIREは、極端な倹約で生活費を最低限に抑えて、資産運用の収入のみで生活するスタイルのFIREです。生活で使うお金が少ない分、用意する資産も少なくてすみます。物価の安い地方や海外に移住するケースも多くあります。

サイドFIRE

資産運用で収入を得て、同時に働いて収入を得ながら生活するスタイルのFIREです。勤労収入は現役時代ほど必要ないため、好きな仕事や時短勤務を選ぶなど、労働面での自由度は高くなります。人生のリスクを抑えつつ、日々の充実感を得ながら楽しく生活できるFIREといえます。

サイドFIREのなかには「バリスタFIRE」というものがありますが、これは資産運用での収入に加え、カフェで気軽に働くなど、残りをパートタイムという形で働いて収入を得るスタイルのFIREです。サイドFIREのなかでも、より気軽に働きたい人向けといえます。

日本で「フルFIRE」の達成が困難となる3つの理由

FIREというと「フルFIRE」を想像する人が多いと思いますが、このフルFIREは現在の日本ではかなりハードルが高いといえます。

理由のひとつは、実現に向けてかなり激しい節約を求められること。年間の生活費が300万円の場合、300万円÷4%=7500万円を準備することになります。この計算式の根拠は後述します。30歳の人が50歳までに7500万円をつくるには、年利4%で運用したとしても月およそ20万円の投資が必要です。

これを達成するには、激しい節約と同時に貯蓄したお金を全額投資に回していかなければなりません。

2つ目の理由は、FIREを目指している間と実現後も、安定した利率で運用し続けられる保証がないことです。そもそも年4%という運用利率は、かなり高い目標です。預貯金だけ、または投資信託にだけ投資する人にとっては、年3%の利率でも高いと感じるでしょう。つまり、年4%以上を目指のは相応のリスクをとっているということです。

3つ目の理由は、企業を退職すると厚生年金から国民年金に移行するため、年金額が減るということです。老後の年金が少なくなれば、資産運用の収入はもちろん、資産運用に頼る時期が長くなります。

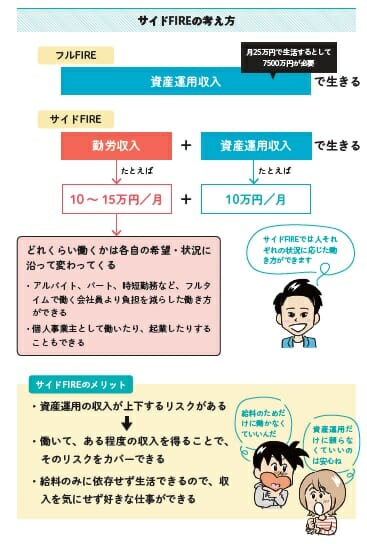

サイドFIREなら準備する資産が少なく、誰もができる

FIREを実現するためには、資産を減らさないことが必要です。その考え方に「4%ルール」というものがあります。

4%ルールは「生活費を投資元本の4%以内に抑えられれば、資産が目減りすることなく暮らしていける」というルールで、米トリニティ・カレッジの論文(トリニティスタディ)を根拠にしています。

言い換えると、FIREするために必要な資産は「投資元本(100%)÷年間支出(4%)」と計算できます。

これがサイドFIREであれば、「勤労収入+資産運用収入」になるので、仮に勤労収入が月15万円、資産運用収入が月10万円とすれば、サイドFIRE資産は120万円÷4%=3000万円を準備すればOKということになります。

4%ルールの4%は、あくまで米国株式市場と米国のインフレ率の過去データを基にした数字なので、必ずしも4%で運用が続けられるという保証はありません。

フルFIREの場合、年4%の運用ができなければ、不労所得が減ります。この場合、支出を削るか、FIRE資産以外の預貯金があればそれを取り崩すという対応が必要です。それができない場合は、資産を取り崩すことになります。資産を取り崩すことになれば、FIREの継続が難しくなります。

サイドFIREであれば、勤労収入を増やすという選択肢もあるので、資産取り崩しのリスクは減らすことができます。さらに言えば、無理に早期リタイア(RE)を目指す必要もありません。

サイドFIREこそが日本で目指すべきスタイル

サイドFIREでは、早期リタイアではなくセミリタイアを目指すわけですが、単に「短時間だけ仕事する」「ゆったり仕事する」という考え方ではなく、「働き方の選択肢を増やし、やりたい仕事を過大な負担なく取り組む」と捉えたいと思います。

「仕事が嫌だ。辞めたい」とだけ考えると、FIREがすなわち「投資で稼いで仕事を辞める」という捉え方・目的になっていきます。

また、働き方の問題だけでなく、収入面でも大きなメリットがあります。勤労収入があるので、用意すべきFIRE資産はぐっと下げられます。つまり、日々の節約をそこまで強いられないということです。また、運用中の利率の上下にも対応できるようになります。

そして、子どもへ親として見せる「生き方」の問題もあるでしょう。親として、仕事が嫌で辞めたという姿を見せることになるわけです。労働が嫌という意見はわかりますが、労働で得る対価、社会でどのような人がどのように働き、収益が上がるのか、そうしたことを子どもに伝えずによいのか、一度考えてみてもらいたいと思います。

仕事をしてお金をもらうということは、お金を喜んで払う人がいます。お金の向こうには人がいるのです。仕事をネガティブなものではなく、ポジティブなものとして捉えることが大切ではないでしょうか。

「子どもは親の背中を見て育つ」といわれますが、子に見せる大事な時期に、何の目的も目標も持たず早期リタイアしている姿を見せるのが望ましいのでしょうか。

FIREとは、人生を豊かに過ごすための生き方です。運用方法とともに、どのような暮らしをしたいのかを、よく考えて選択することが、結果的に豊かな暮らしにつながると思います。

(文=頼藤太希/マネーコンサルタント、株式会社Money&You代表取締役)

『はじめてのFIRE』

今回ご紹介した内容も含めて、具体的に拙著『はじめてのFIRE』で紹介していますので、ぜひ参考にしていただけたらと思います。本書でおすすめするサイドFIREは、早期リタイアを目的とせず、経済的に自立して、自由に働き、楽しく生きることを目的としています。特にFIREで重要とされる米国株・ETFなどの投資術を具体的に紹介し、おすすめの個別銘柄を多数紹介。また、章ごとにマンガを挿入し、図解も多用して、投資の知識が少ない読者でもすぐわかる・取り組める、サイドFIRE実践の書です。