住宅ローン固定金利型、返済額が変動金利型より年間30万円増も…リスク理解が不十分

住宅ローンのうち、固定金利型の金利が上昇し、変動金利型との格差が拡大しているため、変動金利型を利用する人が増えています。返済負担の差をみれば、それも当然のことに思えますが、変動金利型には金利上昇によるリスクがあるので、その点を十分に認識した上で利用しないと、たいへんなことになります。

住宅ローンには固定金利型と変動金利型がある

住宅ローンの金利タイプには大きく分けると、固定金利型と変動金利型があります。固定金利型は、当初の一定期間や完済までの金利が固定しているローンで、借入後に金利が上がっても一定期間または完済まで返済額が変わらないので、比較的安心して利用できます。安心感がある分、金利がやや高めに設定されています。

それに対して、変動金利型は借入後に市中の金利が上がると適用金利が上がり、返済額が増えることになります。あまりしばしば変更されると計画を立てにくく、家計への影響が大きいので、返済額の見直しは5年に1回で、増額の場合には最高25%までという決まりがあります。でも、逆にいえば、最悪の場合、5年後には返済額が25%増える可能性があるということです。そんなリスクがある分、金利は低めに設定されています。

7割以上の人が変動金利型を利用している

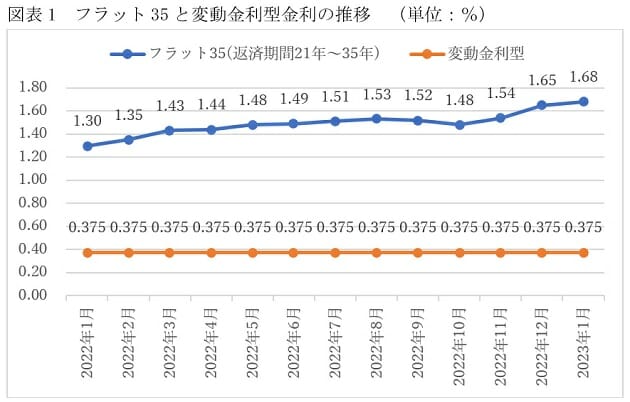

2023年1月の金利をみると、固定金利型の代表格である住宅金融支援機構のフラット35の金利は返済期間21年から35年の場合、図表1にあるように1.68%となっています。それに対して、変動金利型のみずほ銀行の最優遇金利は0.375%です。これだけの金利差があるのですから、後に触れるように返済額の違いも大きいため、変動金利型を利用する人が多いのが現実です。

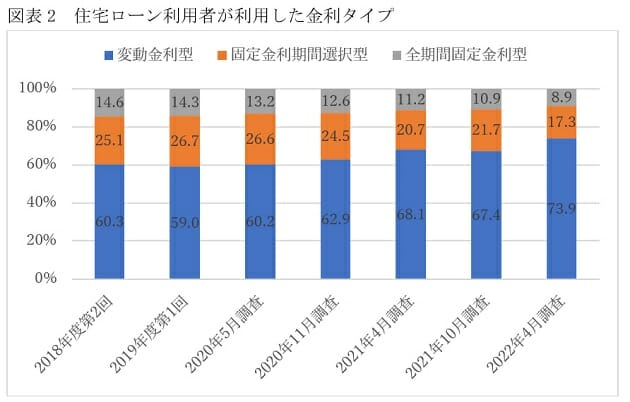

図表2にあるように住宅金融支援機構の調査では73.9%の人が変動金利型を利用しています。これは、2022年春の調査なので、その後、金利差が大きくなっているので、2023年現在では80%を超えているのではないかとみられています。

変動金利型と全期間固定金利型には1.68%もの差

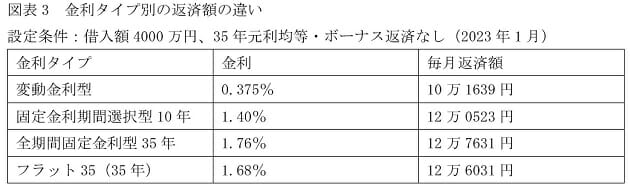

実際のところ、返済負担にはどれくらいの差があるのかをみると、2023年1月現在、図表3のようになっています。変動金利型の最優遇金利をみると、メガバンクでは三菱UFJ銀行が0.345%と最も低く、次いでみずほ銀行が0.375%で、三井住友銀行は0.475%です。固定金利型とどれくらい違うのか、みずほ銀行の例でみると図表3のようになっています。当初10年間の金利が固定している固定金利期間選択型10年固定が1.40%で、35年間金利が変わらない全期間固定金利型35年は1.76%です。

みずほ銀行は全期間固定金利型の住宅金融支援機構のフラット35も扱っていますが、その返済期間35年の金利は1.68%です。最も金利が低い変動金利型と固定金利型との間には、1%以上の金利差があり、全期間固定金利型35年との差は1.4%近くに達します。

年間では62万円以上の負担差が出るケースもある

これを実際の返済額に落とし込むと図表3の右端の数値になります。借入額4000万円、35年元利均等・ボーナス返済なしの毎月返済額は変動金利型の0.375%なら10万1639円ですが、固定金利期間選択型10年固定は12万523円と2万円近くの差があります。年間にすれば22万円以上の差です。さらに、全期間固定金利型35年は12万7631円なので、2万5000円以上の負担差で、年間では31万円以上の違いになります。

これは、借入額4000万円の例ですが、最近は住宅価格が上がっているので、住宅ローン利用額も増える傾向にあります。6000万円の借入れならこの1.5倍、8000万円であれば2倍になりますから、変動金利型と全期間固定金利型35年では年間62万円以上の差が出ることになります。

借入後に金利が上がると大幅な負担増を覚悟

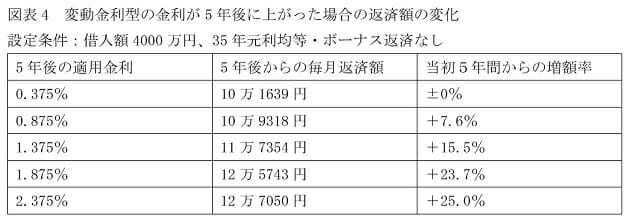

これだけの差があるのですから、金利の低い変動金利型を利用する人が増えるのも当然ですが、その際には変動金利型のリスクを十分に認識して、それへの対応を考えておく必要があります。借入後に金利が上がると適用金利がアップ、返済額が増えることになります。分かりやすいように、5年後に金利が上がった場合の試算を行うと図表4のようになります。

5年後の適用金利が0.375%のままであれば、当たり前ながら返済額は変わりません。借入額4000万円であれば、毎月10万1639円の返済額です。それが、0.50ポイント上がって0.875%になると10万9318円に、1.00ポイント上がって1.375%だと11万7354円に、1.50ポイント上がって1.875%だと12万5734円です。当初の返済額に比べると、それぞれ7.6%、15.5%、23.7%の負担増です。

変動金利型のリスクを理解していない人が多い

0.375%から2.00ポイント上がって2.375%になると、計算上は13万4481円になって、32.3%の増額ですが、先に触れたように変動金利型には増額の場合、増額率を25%までに抑えるというルールがありますから、実際には12万7050円です。本来なら13万4481円ですから、12万7050円との間に7431円の差がありますが、それはその後の毎月返済額の元金分と利息分の割合を調整することで対応します。その分、元金の減り方が遅くなります。

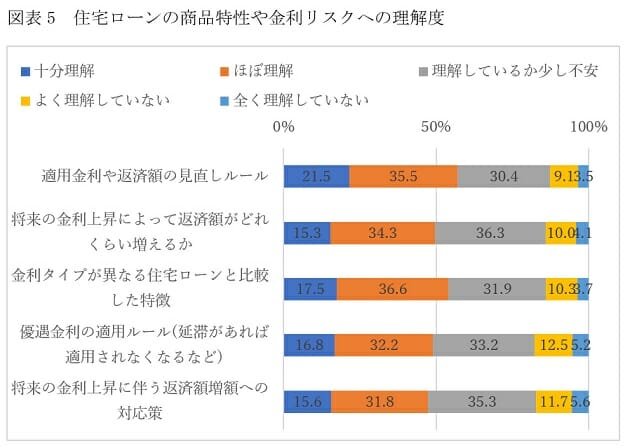

こんなリスクがあるのですが、残念ながら変動金利型ローン利用者のなかには、それを知らずに利用している人が多いのが現実です。図表5にあるように「将来の金利上昇によって返済額がどれくらい増えるのか」を十分に理解している、ほぼ理解しているとする人の合計は57.0%にとどまり、残りの4割以上の人は、十分に理解していません。さらに、「将来の金利上昇に伴う返済額増額への対応策」については、理解している人の合計が48.4%にとどまっており、半数以上の人が十分には理解していないのが現実です。

借入後は金利の低さを利用して預貯金を増やす努力

これでは、借入後に金利が上がると、たちまち返済が困難になり、ローン破綻者が続出するのではないかと懸念されます。そうならないように、変動金利型を利用するのではあれば、リスクを十分に理解して、その対応策を考えておくべきです。

借入時にゆとりある返済計画を立てておき、多少返済額が増えても返済に無理がない範囲に抑えておくのが大前提です。合わせて、借入後は金利が低く、返済額少なくなる点を有効活用して家計管理を徹底、預貯金を進めて、万一に備えるようにしたいものです。そうすれば、返済額が増えても、貯蓄額を少なくすることで対応できますし、それ以上に増えても、手元に一定の資金があれば、それを取り崩して繰上げ返済で残高や返済額を減らしたりする余裕ができます。まずは借入時にしっかりとリスクを理解して、借入後もぬかりなく対応をとることが住宅ローン返済の安心につながります。

(文=山下和之/住宅ジャーナリスト)